Khi bắt đầu đầu tư vào thị trường chứng khoán bạn khá hoang mang khi không biết bắt đầu từ đâu? Nên lựa chọn mua cổ phiếu nào hoặc mua ở mức giá nào là hợp lý?

Bạn đã từng nghe đâu đó về phương pháp chọn lọc và đầu tư cổ phiếu theo CANSLIM nhưng làm sao để áp dụng vào thực tiễn đây? Thì cuốn sách “Hướng dẫn thực hành CANSLIM cho người mới bắt đầu” thực sự dành cho bạn, từng hướng dẫn cụ thể trong sách sẽ giống như một người cầm tay chỉ việc cho bạn dễ dàng làm theo.

Được kiểm chứng bởi Hiệp hội các nhà đầu tư cá nhân Hoa Kỳ (AAII – American Association of Individual Investors), Hệ thống đầu tư CANSLIM là chiến lược tăng trưởng số 1 trong đầu tư chứng khoán, bất kể trải qua các thị trường tăng giá hay giảm giá.

Hướng dẫn thực hành CANSLIM – William O’Neil

Trong cuốn sách sẽ có 3 điều:

- Thật đơn giản: tập trung vào những vấn đề cơ bản mà thậm chí các nhà đầu tư mới cũng có thể hiểu ngay lập tức trong khi tìm kiếm lợi nhuận và bảo vệ nó.

- Có tính tương tác và ứng dụng thực tế: bao gồm các video và các bước hướng dẫn thực hành cụ thể giúp bạn nhanh chóng áp dụng vào thực tiễn

- Các danh sách kiểm tra (checklists) và xây dựng các thói quen đơn giản dễ thực hiện: đưa ra các kế hoạch hành động chi tiết, theo từng bước một, mà bất cứ ai cũng có thể thực hiện và duy trì thành một thói quen lâu dài.

Vậy William J. O’Neil và Matthew Galgani là ai? Nội dung cuốn sách sẽ có những gì? Hãy cùng tôi tìm hiểu trong bài viết bên dưới nhé.

William J. O’Neil

William J. O’Neil (sinh ngày 25/03/1933) là một doanh nhân người Mỹ, Nhà đầu tư, tác giả sách, người sáng lập công ty môi giới chứng khoán William O’Neil & Co.

O’Neil là người tiên phong đầu tiên sử dụng máy tính như một công cụ đầu tư. Dựa trên nghiên cứu của mình, O’Neil đã phát triển chiến lược CANSLIM, tạo lợi thế giúp ông vượt trội so với các nhân viên môi giới khác trong công ty của ông.

Ở tuổi 30, ông trở thành người trẻ nhất mua chỗ ở Sở giao dịch chứng khoán New York và thành lập công ty William O’Neil & Company, Inc. Với công ty này O’Neil đã phát triển cơ sở dữ liệu máy tính đầu tiên cho chứng khoán hàng ngày (daily securities) vào đầu những năm 1960.

O’Neil tiếp tục sáng tạo, cập nhật công nghệ mới trong suốt sự nghiệp của mình. Ông đã tạo ra Biểu đồ Hàng ngày (Daily Graphs) vào năm 1972. Đây là một cuốn sách in các biểu đồ chứng khoán được cập nhật hàng tuần cho người đăng ký xem. Sau đó, vào năm 1973, ông thành lập O’Neil Data Systems, Inc. là một phương tiện cung cấp dịch vụ xuất bản và in ấn cơ sở dữ liệu. Lần đầu tiên vào năm 1984, O’Neil đã in bản Nghiên cứu chứng khoán của ông ra cho toàn bộ công chúng đọc khi ông phát hành tờ Investor’s Daily. Tính đến năm 2015, trang web của Investor’s Daily thu hút 2,9 triệu người truy cập mỗi tháng.

Matthew Galgani

Là đồng chủ sở hữu với William O’Neil kênh radio How to Make Money in Stock (Làm Giàu Từ Chứng Khoán), nhà biên tập của các bức thư IBDextra Newsletter, cũng như nhà bình luận của IBD TV®. Cùng với William O’Neil, ông đã xây dựng Chuỗi Bài Đào Tạo Dành Cho Các Nhà Đầu Tư, được sử dụng trong các buổi hội thảo IBD Meetup trên toàn nước Mỹ.

Các bài học bạn có thể học được từ cuốn sách:

- Làm thế nào để bảo vệ tiền của bạn?

- 3 Hòn đá tảng của hệ thống đầu tư CANSLIM

- Lập danh sách kiểm tra tín hiệu mua

- Xây dựng thói quen đơn giản để tìm kiếm các siêu cổ phiếu

- Danh sách kiểm tra tín hiệu bán

- Sử dụng đồ thị để tìm thời điểm mua và bán tốt nhất

Làm thế nào để bảo vệ tiền của bạn?

Có 2 nguyên tắc để bảo vệ tiền của bạn:

- Nếu cổ phiếu giảm xuống thấp hơn 7-8% so với giá mua của bạn, hãy cắt lỗ ngay lập tức mà không cần do dự

- Chỉ mua cổ phiếu khi thị trường chung “Được xác nhận ở trong xu hướng tăng”

3 Hòn đá tảng của hệ thống đầu tư CANSLIM

Hòn đá tảng #1:

Chỉ mua cổ phiếu trong thị trường tăng giá. Thực hiện các biện pháp phòng thủ khi thị trường con gấu bắt đầu xuất hiện.

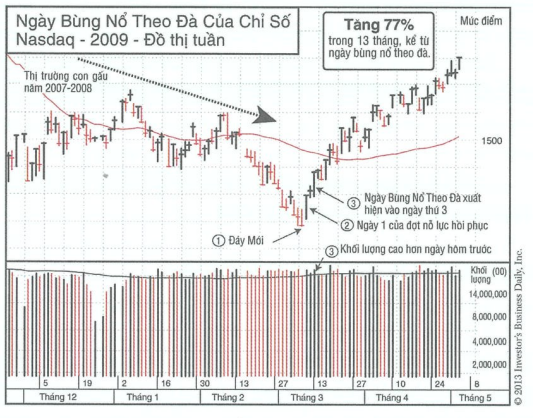

Nhận diện thị trường tạo đáy: bạn có thể xác định thị trường kết thúc xu hướng giảm và đang nằm trong xu hướng tăng thông qua ngày bùng nổ theo đà.

Cách hoạt động của ngày này:

- Đáy mới: Khi thị trường ở trong xu hướng giảm, hãy tìm kiếm ít một trong các chỉ số chính của thị trường (S&P500, Nasdaq hoặc Dow Jones, ở Việt nam là chỉ số VN-index hoặc VN-30, HNX- Index) thiết lập tạo đáy mới.

- Đợt nỗ lực hồi phục: sau khi thiết lập đáy mới, hãy tìm kiếm một ngày mà chỉ số thị trường đóng cửa cao hơn. Đây có thể là dấu hiệu cho thấy chỉ số thị trường đang chặn đà giảm giá lại, đã tạo “đáy” xong và trên đường bật tăng trở lại.

- Ngày bùng nổ theo đà: một vài yêu cầu chung của ngày bùng nổ theo đà

- Thường xuất hiện sau ngày thứ 3 của đợt nỗ lực hồi phục. Phổ biến xuất hiện trong khoảng thời gian từ ngày thứ 4 đến ngày thứ 7, nhưng đôi khi xuất hiện muộn hơn.

Chỉ số phải có một ngày tăng giá mạnh, thông thường lớn hơn 1.5% với khối lượng cao hơn so với ngày trước đó.

Chỉ số phải có một ngày tăng giá mạnh, thông thường lớn hơn 1.5% với khối lượng cao hơn so với ngày trước đó.

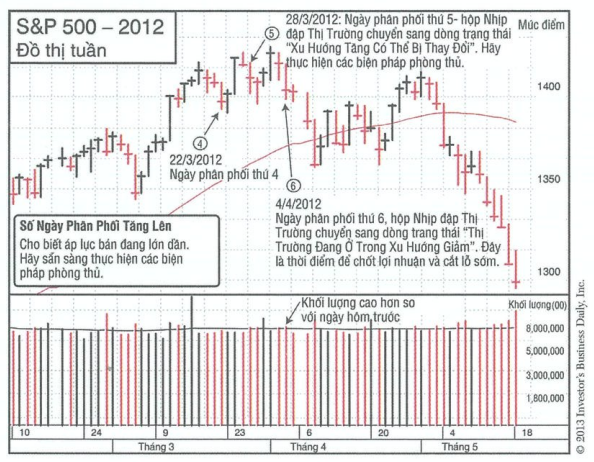

Nhận diện thị trường tạo đỉnh: “Các ngày phân phối” cảnh báo bạn về sự yếu đi của thị trường. Ngày phân phối là ngày mà một trong các chỉ số thị trường đóng cửa giảm điểm ít nhất 0.2% với khối lượng cao hơn so với ngày hôm trước. (Hành động lưỡng lự là khi khối lượng giao dịch tăng lên nhưng giá đóng cửa ít thay đổi, cũng được xem là ngày phân phối).

Số lượng ngày phân phối tăng lên cho thấy các nhà đầu tư tổ chức bắt đầu bán tháo mạnh cổ phiếu.

Nếu bạn có 6 ngày phân phối trong bất kỳ giai đoạn 4-5 tuần nào, xu hướng tăng thường chuyển dần sang xu hướng giảm.

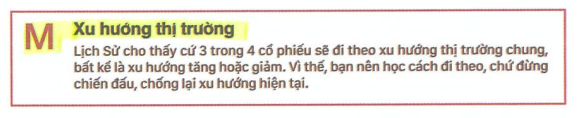

5 Điều cần biết về chu kỳ thị trường:

- Mục tiêu của bạn là kiếm tiền trong thị trường tăng giá và bảo vệ lợi nhuận khi xu hướng giảm giá xuất hiện.

- Biết được bạn đang ở đâu trong chu kỳ của thị trường

- Thị trường tăng giá thường kéo dài 2-4 năm.

- Thị trường giảm giá thường kéo dài 8-9 tháng.

- Luôn luôn quan sát thị trường ngay cả trong xu hướng giảm

- Tìm kiếm cổ phiếu dẫn dắt mới trong thị trường tăng giá mới.

- Bạn kiếm được khoản lãi lớn nhất ở trong giai đoạn đầu của thị trường tăng giá.

Hòn đá tảng #2:

Tập trung vào các công ty có tăng trưởng lợi nhuận cao, sản phẩm hoặc dịch vụ mới, mang tính cách mạng

Đánh giá sức mạnh toàn diện:

þ Xếp hạng tổng hợp cao hơn 90.

Bao gồm tất cả tiêu chí xếp hạng Smartselect thành một, trong số đó đánh trọng số cao hơn cho xếp hạng EPS và xếp hạng RS.

Tăng trưởng lợi nhuận:

þ Xếp hạng EPS lớn hơn 80.

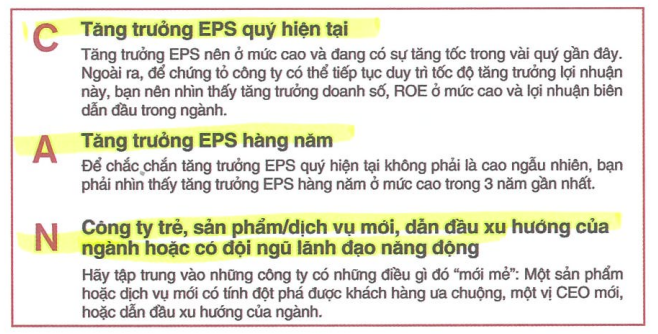

Tăng trưởng EPS quý hiện tại (Chữ “C” trong CANSLIM) và tăng trưởng EPS hàng năm (chữ “A). xếp hạng EPS đo lường cả hai tiêu chí này

þ Tăng trưởng EPS trên 25% trong vài quý gần đây.

þ Có sự tăng tốc trong tăng trưởng EPS.

þ Tăng trưởng EPS bình quân hàng năm trong ba năm gần nhất là trên 25%

þ Tăng trưởng doanh số và ROE cao

þ Xếp hạng SMR (tăng trưởng doanh số, lợi nhuận biên và ROE) phải ở mức A hoặc B

þ Tăng trưởng doanh số các quý gần đây cao hơn 25%

þ ROE cao hơn 17%

þ Sản phẩm/ dịch vụ mới hoặc ban lãnh đạo mới

Hòn đá tảng #3:

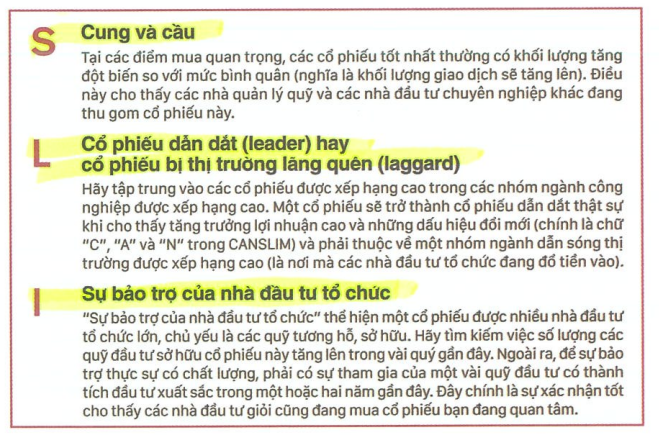

Mua các cổ phiếu được nhiều nhà đầu tư tổ chức thu gom. Tránh xa khi các nhà đầu tư tổ chức bán tháo nó.

Mua các cổ phiếu được nhiều nhà đầu tư tổ chức thu gom. Tránh xa khi các nhà đầu tư tổ chức bán tháo nó.

þ Số lượng các quỹ sở hữu cổ phiếu đang tăng lên trong vài quý gần đây

þ Xếp hạng tích lũy/ Phân phối ở mức A hoặc B

þ Xếp hạng RS trên 80

þ Thị giá trên $ 15

þ Khối lượng giao dịch bình quân hàng ngày trên 400.000 cổ phiếu/ phiên

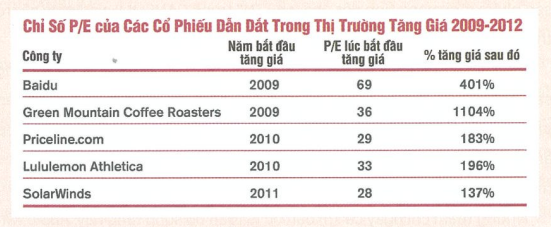

Chỉ số P/E thì sao?

Đối với phương pháp đầu tư CANSLIM thì cả O’neil và Galgani đều cho rằng những cổ phiếu tốt nhất, có tăng trưởng lợi nhuận cao và các đặc điểm CANSLIM khác, thường có PE cao. Tại sao thế? Vì các nhà đầu tư tổ chức sẵn lòng trả giá cao hơn để mua công ty tốt, tăng trưởng nhanh. Các nhà đầu tư quá chú ý đến cổ phiếu có P/E thấp sẽ bỏ lỡ hầu hết cơ hội ở những siêu cổ phiếu tăng giá mạnh nhất.

Các bạn hãy tham khảo trong bảng sau:

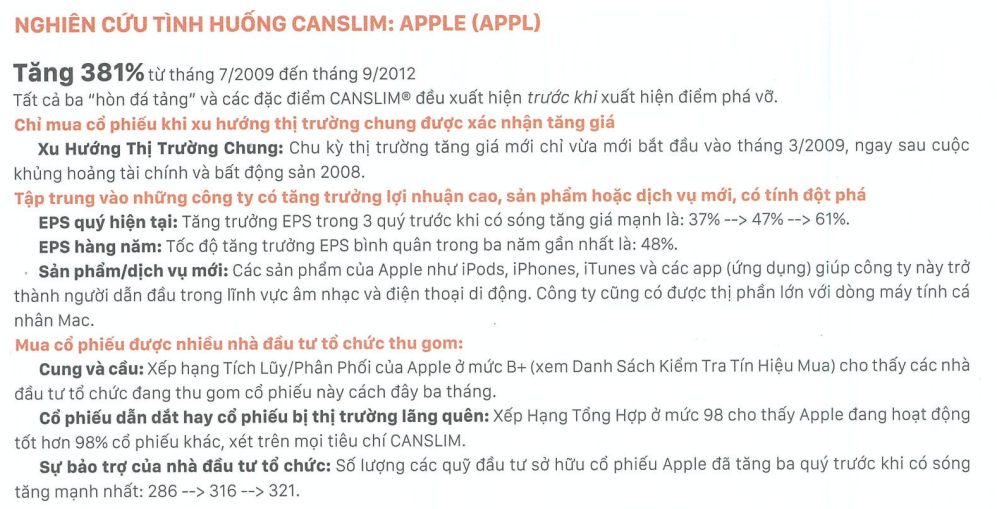

Nghiên cứu tình huống cụ thể:

Lập danh sách kiểm tra tín hiệu mua:

Trước khi mua cổ phiếu hãy tích vào các ô bên dưới và kiểm tra xem cổ phiếu bạn dự định mua đạt bao nhiêu trong các tiêu chí dưới đây.

| DANH SÁCH KIỂM TRA TÍN HIỆU MUA |

| Hòn đá tảng #1: Chỉ mua cổ phiếu trong thị trường tăng giá. Thực hiện các biện pháp phòng thủ khi thị trường con gấu bắt đầu xuất hiện. |

| □ Thị trường được xác nhận ở trong xu hướng tăng giá |

| Hòn đá tảng #2: Tập trung vào các công ty có tăng trưởng lợi nhuận cao, sản phẩm hoặc dịch vụ mới, mang tính cách mạng. |

| □ Xếp hạng tổng hợp trên 90 |

| □ Xếp hạng EPS trên 80 |

| □ Tăng trưởng EPS trong các quý gần đây cao hơn 25% |

| □ Có sự tăng tốc trong tăng trưởng EPS |

| □ Tăng trưởng EPS bình quân hàng năm trong ba năm gần nhất là trên 25% |

| □ Tăng trưởng doanh số các quý gần đây cao hơn 25% |

| □ ROE trên 17% |

| □ Xếp hạng SMR (Tăng trưởng doanh số + Lợi nhuận biên + ROE) ở mức A hoặc B |

| □ Sản phẩm/ dịch vụ mới hoặc lãnh đạo mới |

| □ Là những cổ phiếu được xếp hạng cao trong ngành |

| □ Thuộc 40-50 ngành có xếp hạng cao nhất trong danh sách 197 ngành công nghiệp của IBD |

| Hòn đá tảng #3: Mua các cổ phiếu được nhiều nhà đầu tư tổ chức thu gom. Tránh xa khi các nhà đầu tư tổ chức bán tháo nó. |

| □ Số lượng các quỹ đầu tư sở hữu cổ phiếu này tăng lên trong vài quý gần đây. |

| □ Xếp hạng tích lũy/ phân phối ở mức A hoặc B |

| □ Xếp hạng RS trên 80 |

| □ Thị giá trên $15 |

| □ Khối lượng giao dịch bình quân hàng ngày trên 400.000 cổ phiếu/ phiên |

| Phân tích đồ thị: Mua khi cổ phiếu tạo điểm phá vỡ thoát ra khỏi nền giá tốt. |

| □ Tạo điểm phá vỡ từ nền giá tốt hoặc điểm mua khác |

| □ Khối lượng tại điểm phá vỡ tăng ít nhất 40%-50% so với khối lượng giao dịch bình quân hàng ngày (tính trong 50 phiên) |

| □ Đường RS thiết lập đỉnh cao mới |

| □ Giá chưa vượt quá 5% so với điểm mua lý tưởng. |

Bạn sẽ làm gì nếu cổ phiếu vừa đỗ vừa trượt các tiêu chí xếp hạng?

- Nếu cổ phiếu chỉ trượt ở một vài tiêu chí, hãy xem như nó đã đỗ và chấp nhận.

- Tập trung vào “những hòn đá tảng” chính là các yếu tố quan trọng nhất quyết định bạn nên mua cổ phiếu nào.

Hãy thận trọng khi đi săn vào mùa công bố báo cáo tài chính:

Giá cổ phiếu thường biến động lên hoặc xuống rất đột ngột khi công ty công bố báo cáo lợi nhuận, các con số có thể gây nên những bất ngờ tích cực hoặc hoặc sự thất vọng đối với các nhà phân tích và đầu tư chuyên nghiệp. Khi chưa biết cổ phiếu biến động theo hướng nào, bạn đừng vội vàng hành động.

- Kiểm tra xem khi nào các cổ phiếu bạn đang nắm giữ hoặc trong danh sách theo dõi có lịch công bố báo cáo tài chính.

- Đừng vội vàng hành động trước thời điểm công bố báo cáo tài chính.

- Xem xét sử dụng lệnh đặt tự động để dừng lỗ hoặc mua khi có điểm phá vỡ đi lên

Xây dựng thói quen đơn giản để tìm kiếm các siêu cổ phiếu

Thói quen hàng tuần:

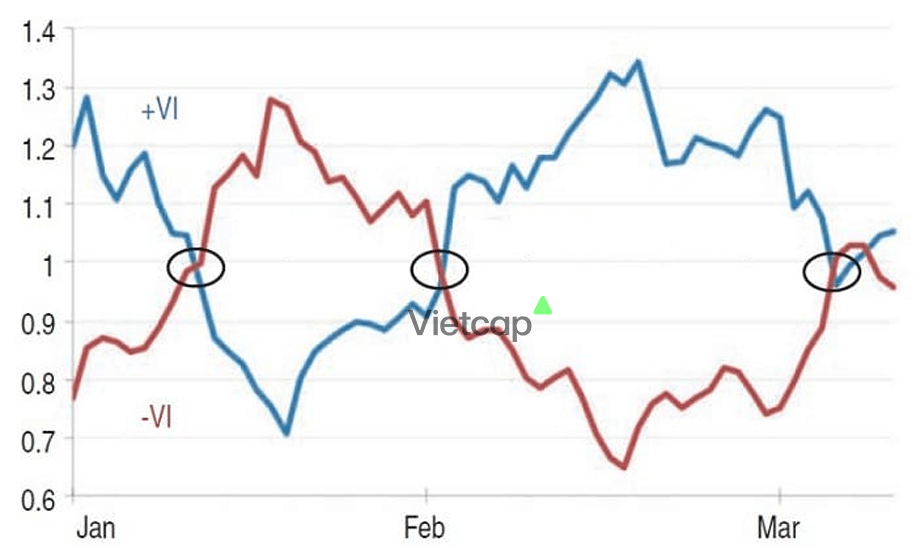

Bước 1: Kiểm tra xu hướng thị trường chung

Bước 2: Tìm kiếm các cổ phiếu đang ở gần điểm mua

Bước 3: Kiểm tra xem các cổ phiếu bạn theo dõi có vượt qua được các tiêu chí trong danh sách kiểm tra tín hiệu mua hay không

Bước 4: Bổ sung cổ phiếu mạnh nhất vào danh sách theo dõi của bạn.

Thói quen hàng ngày:

Bước 1: Kiểm tra xu hướng thị trường chung.

Bước 2: Nhìn lại các cổ phiếu bạn đang sở hữu hoặc trong danh sách theo dõi cổ phiếu.

Bước 3: Hãy tìm kiếm các cổ phiếu dẫn dắt mới

Bước 4: Điều chỉnh kế hoạch hành động và danh sách cổ phiếu theo dõi khi cần thiết.

4 bước xây dựng và liên tục cập nhật mới danh sách theo dõi cổ phiếu:

þ Tạo 2 danh sách theo dõi cổ phiếu

- Gần tới điểm mua: các cổ phiếu nằm trong vùng mua và tiến gần tới điểm mua lý tưởng

- Radar theo dõi: các cổ phiếu có đặc điểm CANSLIM

5 câu hỏi giúp bạn thực hiện tốt các phân tích hậu giao dịch:

- Thị trường có đang ở trong xu hướng tăng khi bạn mua cổ phiếu?

- Liệu cổ phiếu có đặc điểm CANSLIM khi bạn mua hay không?

- Bạn có mua cổ phiếu tại điểm mua hợp lý?

- Bạn có tuân theo các quy tắc bán đúng đắn?

- Bạn có tránh xa các cổ phiếu bị thị trường lãng quên (Laggard) và tập trung tiền vào các siêu cổ phiếu đang có thành tích tăng giá tốt nhất?

Hãy biến các sai lầm quá khứ thành lợi nhuận tương lai.

Cải thiện thành tích giao dịch bằng cách cải thiện kỹ năng ghi chép nhật ký giao dịch.

Theo dõi lệnh mua của bạn:

- Đồ thị ngày và đồ thị tuần

- Xu hướng thị trường tăng giá hay giảm giá?

- Yếu tố cơ bản của cổ phiếu ( tăng trưởng doanh số và lợi nhuận, ROE…)

- Yếu tố kỹ thuật của cổ phiếu ( số lượng quỹ sở hữu cổ phiếu, xếp hạng RS…)

- Loại nền giá, điểm mua

- Lý do chính để mua

- Mức giá mục tiêu để bán

Theo dõi lệnh bán của bạn:

- Ngày bán, mức giá bán, số lượng cổ phiếu bán, số lượng cổ phiếu còn lại nếu có,% lãi hoặc lỗ.

- Những lý do để bán: chạm mục tiêu chốt lời, giảm 7% so với giá mua, phá thủng đường trung bình di động 50 ngày với khối lượng lớn.

Danh sách kiểm tra tín hiệu bán:

8 “Bí mật” để trở thành người bán giỏi:

- Mọi người đều phạm phải sai lầm! hơn nhau là ai cắt lỗ sớm.

- Nếu bạn không bán sớm, bạn sẽ bán trễ

- Phải có kế hoạch bán trước khi mua

- Đừng bao giờ để một khoản lãi lớn trở thành lỗ

- Đừng bao giờ “cưới” một cổ phiếu nào cả. Bạn chỉ “hẹn hò” mà thôi

- Hãy bán cổ phiếu đang lỗ trước

- Khi mua cổ phiếu, bạn phải tập trung vào cả yếu tố cơ bản lẫn hành động giá. Nhưng khi bán, bạn chỉ cần quan sát hành động giá mà thôi.

“Tất cả các cổ phiếu đều xấu – trừ khi chúng tăng giá”. – William O’neil

Quy tắc bán quan trọng nhất là mua tại thời điểm hợp lý.

Kế hoạch bán chủ động: Để chốt lợi nhuận

þ Phần lớn cổ phiếu nên được chốt lãi khi giá tăng 20%-25% so với điểm mua hợp lý.

Ngoại lệ: Nếu cổ phiếu tăng hơn 20% chỉ trong vòng 3 tuần từ điểm mua hợp lý, hãy nắm giữ trong ít nhất 8 tuần.

Kế hoạch bán phòng thủ: Để cắt lỗ sớm hoặc bảo vệ lợi nhuận còn lại

Thị trường chung

þ Thực hiện các hành động phòng thủ khi dòng trạng thái Triển vọng thị trường của hộp Nhịp đập thị trường là “ Xu hướng tăng có thể bị thay đổi” hoặc “Thị trường đang ở trong xu hướng giảm”.

Một các khác để xác định xu hướng thị trường là đếm số ngày phân phối. Nếu bạn thấy 6 ngày phân phối trong bất cứ khoảng thời gian 4-5 tuần nào, thị trường chung nhiều khả năng sẽ có điều chỉnh.

Cổ phiếu của bạn

þ Luôn cắt lỗ nếu cổ phiếu giảm xuống 7%-8% so với giá mua của bạn. Đừng bao giờ thắc mắc!

þ Phân tích đồ thị: xem xét bán một phần hoặc tất cả số lượng cổ phiếu bạn đang nắm giữ nếu có các tín hiệu sau đây:

- Một ngày giảm giá mạnh nhất kể từ khi bắt đầu xu hướng tăng, với khối lượng lớn nhất trong nhiều tháng.

- Giá giảm xuống dưới đường trung bình di động 50 ngày với khối lượng lớn nhất trong nhiều tháng.

- Giá giảm xuống và đóng cửa dưới đường trung bình di động 10 tuần với khối lượng lớn.

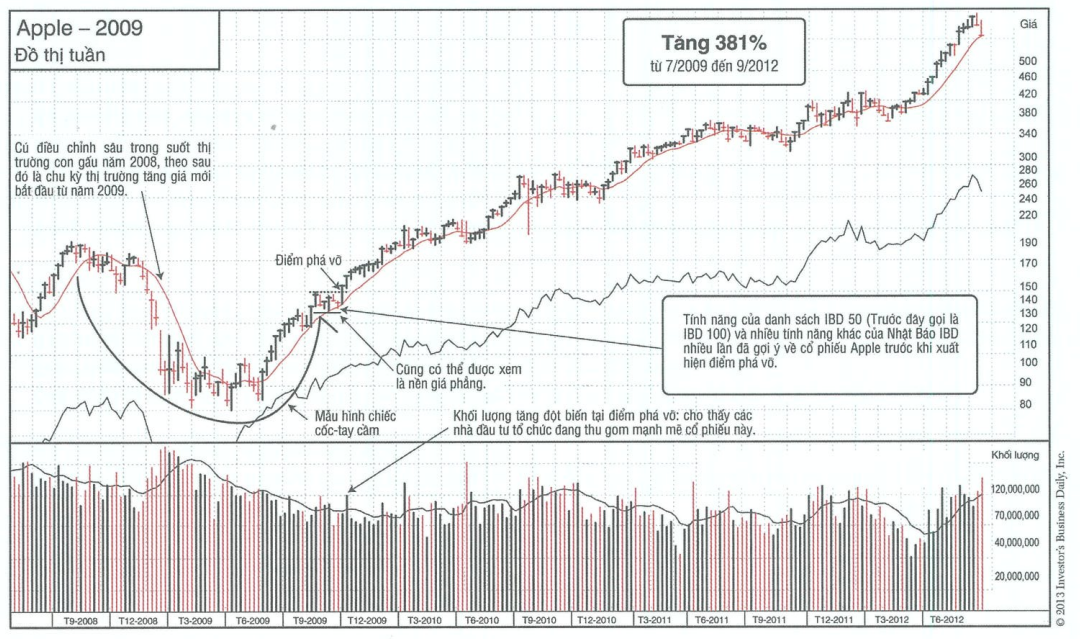

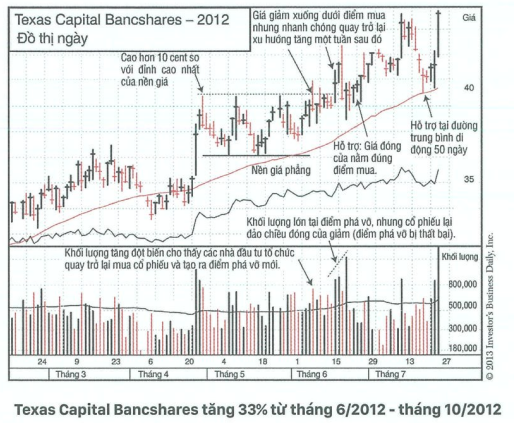

Sử dụng đồ thị để tìm thời điểm mua và bán tốt nhất

Bằng cách sử dụng đồ thị, bạn có thể biết được các nhà đầu tư lớn đang làm gì. Mua các cổ phiếu được nhiều nhà đầu tư tổ chức thu gom. Tránh xa khi các nhà đầu tư tổ chức bán tháo nó.

Hành động mua của các nhà đầu tư tổ chức: giá tăng mạnh cùng với khối lượng tăng cao bất thường.

Hành động bán tháo của các nhà đầu tư tổ chức: giá giảm mạnh đi kèm với khối lượng tăng cao bất thường.

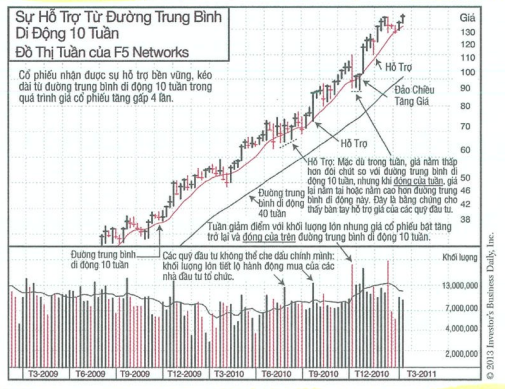

Cổ phiếu đang được hỗ trợ hay gặp kháng cự bởi đường trung bình di động 50 ngày (tương đương 10 tuần).

Hỗ trợ: nếu các nhà đầu tư tổ chức vẫn lạc quan về triển vọng giá cổ phiếu, họ thường sẽ mua nhiều hơn và bảo vệ vị thế của mình khi cổ phiếu điều chỉnh về tại hoặc thấp hơn đôi chút so với đường trung bình di động 50 ngày.

Bán tháo: nếu một cổ phiếu không tìm thấy được điểm hỗ trợ tại đường trung bình di động quan trọng này và thậm chí là phá thủng nó với khối lượng lớn, điều này nói lên điều gì? Chính là các nhà đầu tư lớn bây giờ có thể không còn hứng thú với cổ phiếu này và đang tìm cách thoát khỏi nó.

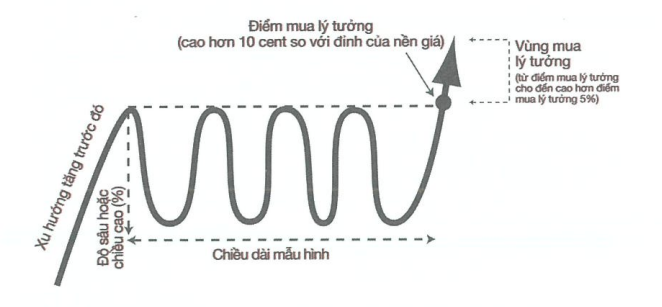

3 mẫu hình thường tạo ra sóng tăng giá mạnh.

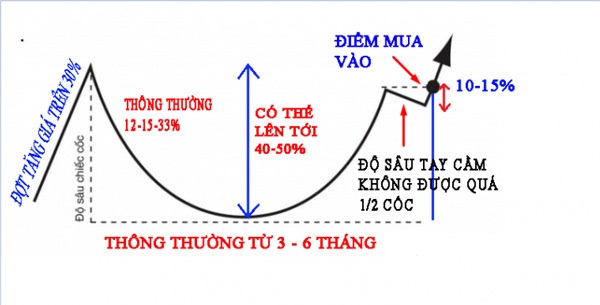

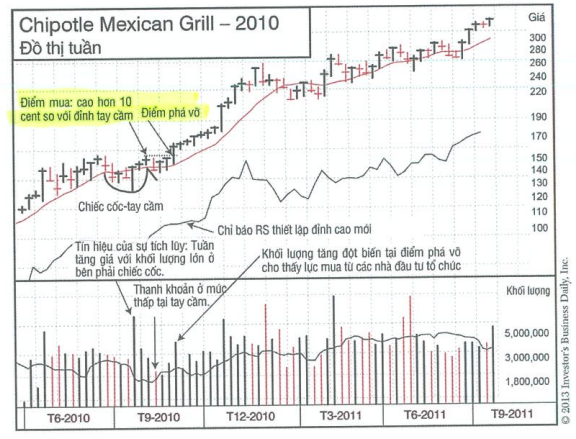

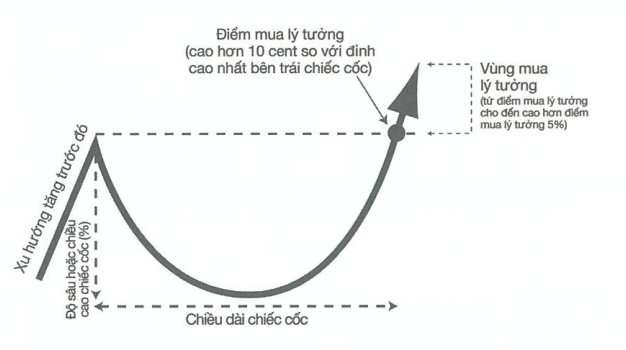

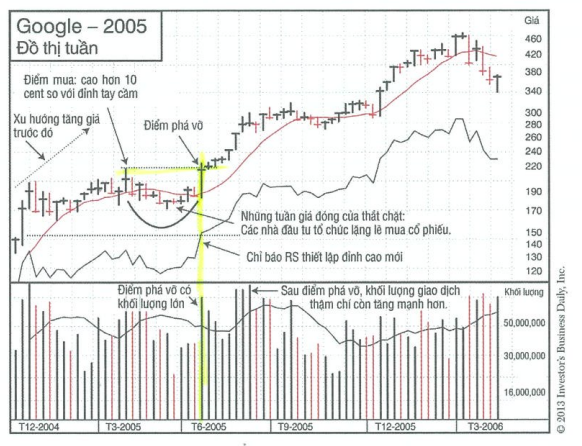

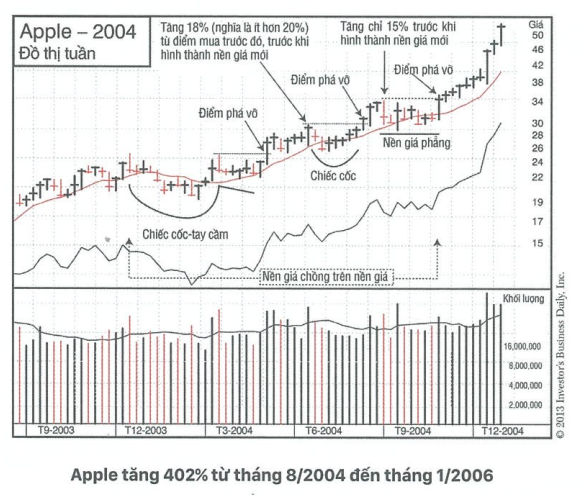

Chiếc cốc tay cầm: mẫu hình phổ biến và sinh lợi nhất.

Cổ phiếu phải thiết lập hoặc ở gần đỉnh cao 52 tuần khi xảy ra điểm phá vỡ. Đó là dấu hiệu của sức mạnh và giúp chúng ta nhớ lại nghịch lý vĩ đại của thị trường chứng khoán:

- Các cổ phiếu thiết lập đỉnh cao mới thường có khả năng tăng giá cao hơn.

- Các cổ phiếu thiết lập đáy mới thường có khuynh hướng tạo đáy thấp hơn nữa.

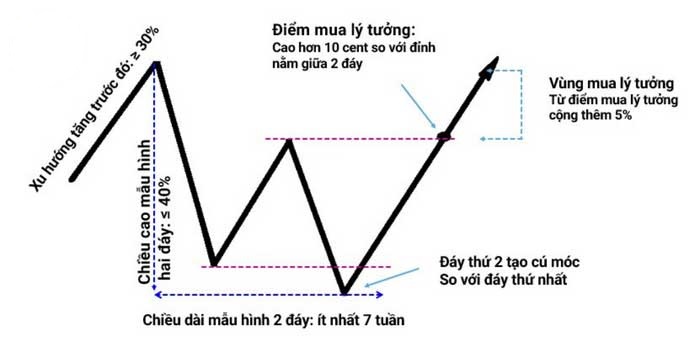

Chiếc cốc không có tay cầm:

- Trông giống như chữ W bị nghiêng.

- Thường xuất hiện khi thị trường chung khá biến động.

- Mẫu hình này thường tạo nên sóng tăng giá mạnh.

Mẫu hình nền giá phẳng:

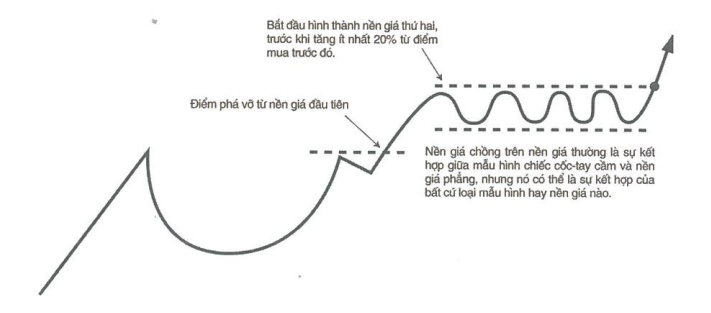

Nền giá chồng lên nền giá:

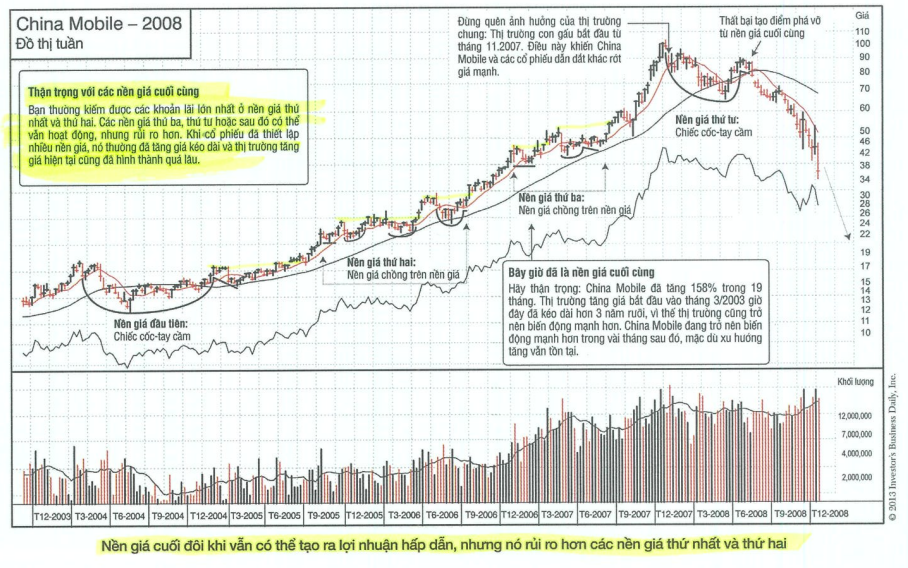

Hãy thận trọng với nền giá cuối:

Điểm phá vỡ đầu tiên trong thị trường tăng giá mới được xem là nền giá đầu tiên. Cho đến khi cổ phiếu bắt đầu hình thành nên nền giá thứ ba hoặc thứ tư, nó đã không còn là cổ phiếu hấp dẫn nữa rồi. Lý do:

- Bản thân cổ phiếu đã tạo ra sóng tăng giá kéo dài: nó có thể đã tăng 100% hoặc nhiều hơn thế. Liệu cổ phiếu có thể tăng được bao xa khi mà các nhà đầu tư tổ chức đang chốt lợi nhuận để thu về tiền mặt, điều có thể khiến cho cổ phiếu chịu áp lực giảm giá?

- Thị trường chung đang cạn kiệt năng lượng. Khi bạn bước vào năm thứ ba của một chu kỳ tăng giá, thị trường có khuynh hướng biến động mạnh hơn và hỗ loạn hơn. Điều này tác động đến ngay cả các cổ phiếu dẫn dắt, khiến chúng cũng trở nên chật vật để tăng giá cao hơn.

Đó là lý do chính bạn nên thận trọng khi mua các cổ phiếu tạo điểm phá vỡ từ nền giá thứ 3 hoặc thậm chí là các nền giá muộn hơn nữa. Nếu bạn mua một cổ phiếu ở nền giá cuối, bạn có thể phải cắt lỗ sớm hơn (chẳng hạn như 3% hoặc 4%) nếu như cổ phiếu thất bại trong việc tạo sóng tăng giá.

Các điểm mua khác:

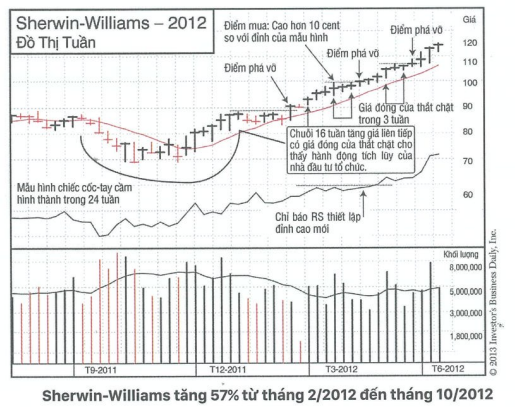

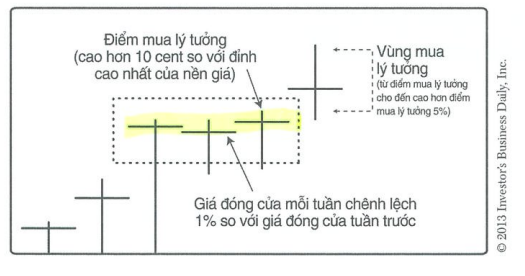

Giá đóng cửa thắt chặt trong 3 tuần:

Khối lượng tại ngày xảy ra điểm phá vỡ: ít nhất cao hơn 40%-50% so với mức thanh khoản bình quân.

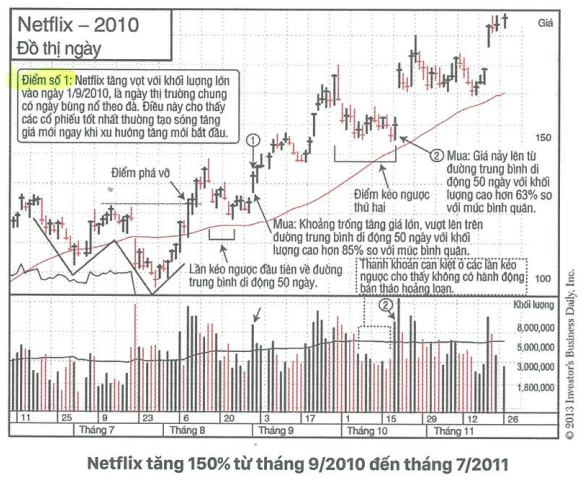

Hiện tượng kéo ngược về đường trung bình di động 10 tuần hoặc 50 ngày:

- Khối lượng tại điểm kéo ngược nên nhỏ

- Cổ phiếu phải nảy lên khỏi đường trung bình di động với khối lượng lớn

- Mua tại gần đường trung bình di động 50 ngày nhất có thể

- Tập trung vào hai lần kéo ngược đầu tiên.

Xem thêm:

- Tóm tắt sách “Cách Tư Duy Và Giao Dịch Như Một Nhà Vô Địch Đầu Tư Chứng Khoán – Mark Minervini”

- Tóm tắt sách: Những Bậc Thầy Đầu Tư Theo Đà Tăng Trưởng – Mark Minervini

- Tóm tắt sách: Phương Pháp Wyckoff Hiện Đại – Kỹ Thuật Nhận Diện Xu Hướng Thị Trường Tiềm Năng

- Tóm tắt nội dung cuốn sách Phân tích chứng khoán của Warren Buffet

Đến đây tôi xin được phép kết thúc bài tóm tắt của mình. Hi vọng với những kiến thức này và từng bước hướng dẫn cụ thể bằng bảng kiểm tra các công việc cần làm cũng như xây dựng thói quen hàng ngày, hàng tuần, ghi chép và kiểm tra hậu giao dịch làm cho việc lựa chọn cổ phiếu, định điểm mua, định điểm bán sẽ giúp bạn thực hiện công việc đầu tư chứng khoán trở nên dễ dàng hơn, có nguyên tắc hơn và đem lại cho bạn nhiều lợi nhuận hơn. Chúc bạn luôn thành công!.

Powered by Froala Editor