Trong quá trình giao dịch, nhiều nhà đầu tư từng gặp phải tình huống khi các chỉ báo dao động (Oscillators) như RSI hay Stochastic nhanh chóng chạm vào vùng quá mua ngay từ đầu một xu hướng tăng mạnh, thậm chí phát ra tín hiệu phân kỳ giảm giá trong khi giá vẫn tiếp tục leo cao. Điều này dễ dẫn đến những quyết định mua bán sai lầm.

Để khắc phục hạn chế đó, chỉ báo Ultimate Oscillator đã được phát triển như một công cụ cải tiến, kết hợp nhiều khung thời gian nhằm giảm nhiễu và cung cấp tín hiệu đáng tin cậy hơn. Vậy chỉ báo Oscillator là gì? và cách hoạt động của nó ra sao? Hãy cùng Vietcap khám phá ngay sau đây.

Chỉ báo Ultimate Oscillator là gì?

Chỉ báo Ultimate Oscillator (UO) là một công cụ phân tích kỹ thuật thuộc nhóm chỉ báo dao động động lượng (momentum oscillator), được phát triển bởi Larry Williams – nhà đầu tư và nhà toán học nổi tiếng – vào năm 1976 và được giới thiệu rộng rãi trên Tạp chí Chứng khoán & Hàng hóa vào năm 1985.

Khác với các chỉ báo truyền thống thường chỉ tập trung vào một khung thời gian nhất định, Ultimate Oscillator được thiết kế để đo lường đà giá của một tài sản tài chính thông qua ba khung thời gian khác nhau: ngắn hạn (7 phiên), trung hạn (14 phiên) và dài hạn (28 phiên). Ba khoảng thời gian này sau đó được kết hợp lại để tạo ra một chỉ báo tổng hợp có trọng số, giúp phản ánh động lượng thị trường một cách toàn diện hơn.

Lý do Larry Williams tạo ra chỉ báo này là để khắc phục nhược điểm thường thấy ở các chỉ báo dao động khác. Trong thực tế, nhiều chỉ báo động lượng có xu hướng tăng mạnh khi thị trường vừa bước vào một đợt tăng giá lớn, dễ dẫn đến tín hiệu quá mua hoặc phân kỳ giảm giá sai lệch trong khi xu hướng tăng vẫn tiếp tục. Điều này xảy ra do các chỉ báo đó bị "giới hạn" trong một khung thời gian duy nhất, từ đó tạo ra các tín hiệu sai lầm.

Ultimate Oscillator giải quyết vấn đề này bằng cách tích hợp đa khung thời gian, giúp lọc nhiễu và cung cấp tín hiệu đáng tin cậy hơn. Cũng giống như RSI, UO thường được sử dụng để nhận diện phân kỳ dương và phân kỳ âm – những tín hiệu quan trọng để xác định khả năng đảo chiều của xu hướng giá. Vì vậy, chỉ báo này không chỉ là một công cụ bổ trợ tốt cho RSI mà còn là một lựa chọn lý tưởng để nâng cao độ chính xác trong phân tích kỹ thuật.

Công thức tính chỉ báo Ultimate Oscillator

Chỉ báo Ultimate Oscillator (UO) là một công cụ phân tích kỹ thuật được phát triển nhằm đo lường động lượng của giá bằng cách kết hợp hành động giá ở ba khung thời gian khác nhau. Mục tiêu của chỉ báo này là giảm thiểu hiện tượng tín hiệu nhiễu mà các bộ dao động thông thường dễ mắc phải khi chỉ dựa vào một khung thời gian duy nhất. Cụ thể, UO sử dụng ba khoảng thời gian mặc định: 7 phiên (ngắn hạn), 14 phiên (trung hạn), và 28 phiên (dài hạn).

Việc tính toán chỉ báo Ultimate Oscillator bao gồm bốn bước chính: xác định áp lực mua (Buying Pressure - BP), tính toán biên độ chính xác (True Range - TR), lấy trung bình ở các khung thời gian và cuối cùng là kết hợp chúng thành chỉ báo UO.

Bước 1: Tính Áp lực mua (Buying Pressure - BP)

Áp lực mua là chỉ số đo lường xem lực mua đang tăng hay giảm trong một giai đoạn nhất định. Theo lý thuyết, áp lực mua thường có xu hướng thay đổi trước khi giá thực tế biến động, do đó nếu đo lường được chính xác lực mua, nhà đầu tư có thể dự báo xu hướng thị trường với độ tin cậy cao hơn.

Công thức tính BP như sau:

BP = Giá đóng cửa hiện tại – Giá thấp hơn trong hai mức: (Giá thấp nhất phiên hiện tại hoặc Giá đóng cửa phiên trước đó)

Giá trị BP càng cao cho thấy áp lực mua mạnh và ngược lại.

Bước 2: Tính Biên độ chính xác (True Range - TR)

Biên độ chính xác giúp phản ánh độ biến động thực tế của giá trong phiên giao dịch hiện tại. Đây là yếu tố quan trọng để chuẩn hóa áp lực mua so với phạm vi biến động.

Công thức tính TR như sau:

TR = Giá cao hơn trong hai mức (Giá cao nhất phiên hiện tại hoặc Giá đóng cửa phiên trước đó)

“trừ đi” Giá thấp hơn trong hai mức (Giá thấp nhất phiên hiện tại hoặc Giá đóng cửa phiên trước đó)

TR thể hiện mức độ dao động giá trong một phiên có tính đến cả sự biến động trước đó, từ đó cung cấp bối cảnh tốt hơn cho việc đánh giá BP.

Bước 3: Tính trung bình BP/TR cho các khung thời gian

Sau khi đã có BP và TR cho từng phiên, ta tiếp tục tính tỷ lệ trung bình BP/TR ở các khung thời gian khác nhau: 7 phiên, 14 phiên và 28 phiên.

Cách tính cụ thể:

Trung bình 7 phiên = Tổng BP trong 7 phiên / Tổng TR trong 7 phiên

Trung bình 14 phiên = Tổng BP trong 14 phiên / Tổng TR trong 14 phiên

Trung bình 28 phiên = Tổng BP trong 28 phiên / Tổng TR trong 28 phiên

Mỗi mức trung bình sẽ phản ánh sức mạnh giá ở một thời điểm khác nhau: ngắn hạn, trung hạn và dài hạn.

Bước 4: Tính chỉ báo Ultimate Oscillator (UO)

Ba giá trị trung bình kể trên được kết hợp lại theo một công thức có trọng số, với khung thời gian ngắn hạn có ảnh hưởng lớn nhất vì phản ứng nhanh với biến động giá.

Công thức tổng thể như sau:

UO = 100 × [(4 × Trung bình 7) + (2 × Trung bình 14) + (1 × Trung bình 28)] / (4 + 2 + 1)

Tức là: UO = 100 × [(4 × Trung bình 7) + (2 × Trung bình 14) + Trung bình 28] / 7

Giá trị UO dao động từ 0 đến 100, cho thấy mức độ động lượng của thị trường:

Khi UO vượt 70, thị trường có thể đang ở trạng thái quá mua (overbought)

Khi UO giảm dưới 30, thị trường có thể đang ở trạng thái quá bán (oversold)

Ý nghĩa các khung thời gian trong chỉ báo UO

Ngắn hạn (7 phiên): Cho tín hiệu sớm nhất, thường đạt đỉnh hoặc đáy trước hành động giá.

Trung hạn (14 phiên): Phản ứng vừa phải, dùng để xác nhận xu hướng.

Dài hạn (28 phiên): Phản ứng chậm hơn, giúp làm mượt tín hiệu và giảm nhiễu.

Việc kết hợp ba khung thời gian khác nhau giúp Ultimate Oscillator trở nên toàn diện hơn, đồng thời giảm thiểu khả năng bị nhiễu tín hiệu trong các giai đoạn thị trường dao động mạnh.

Đặc điểm của chỉ báo Ultimate Oscillator

Dưới đây là một số những đặc điểm có thể nhận thấy ở chỉ báo Ultimate Oscillator:

Tín hiệu quá mua quá bán

Áp lực mua và mối quan hệ với Biên độ chính xác tạo thành cơ sở cho chỉ báo Ultimate Oscillator. Williams tin rằng cách tốt nhất để đo lường Áp lực mua chỉ đơn giản là lấy Giá đóng cửa trừ đi mức giá thấp nhất phiên hiện tại hoặc mức đóng cửa phiên trước đó, tùy giá trị nào trong hai giá trị này là thấp nhất.

Tính toán này sẽ phản ánh mức độ thực sự của đợt tăng giá và phản ánh áp lực mua. Chỉ báo Ultimate Oscillator tăng khi Áp lực Mua mạnh và giảm khi Áp lực Mua yếu.

Giống như hầu hết các chỉ báo dao động, chỉ báo Ultimate Oscillator di chuyển trong khoảng từ 0 đến 100 và giống như chỉ báo RSI , các mức dưới 30 được coi là quá bán và các mức trên 70 được coi là quá mua.

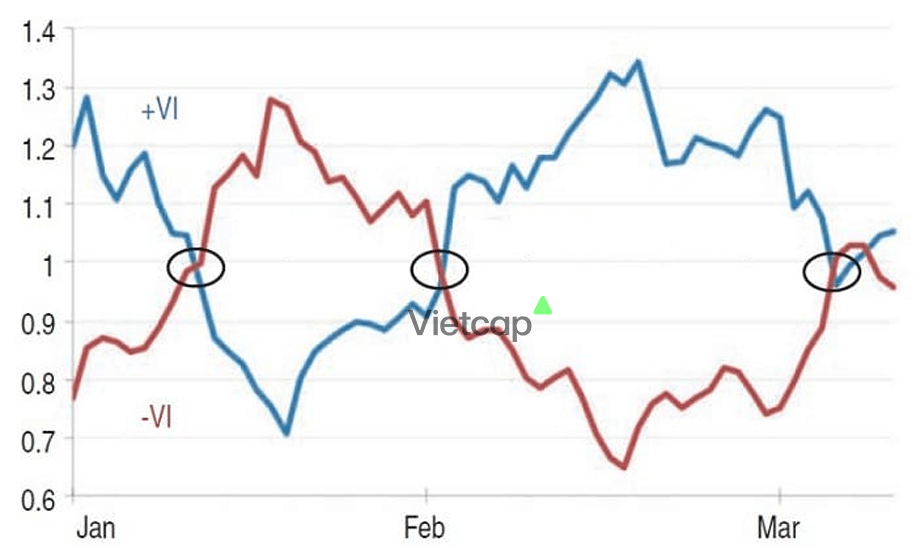

Tín hiệu mua bán dựa trên phân kỳ

Tín hiệu giao dịch chỉ được tạo khi có sự phân kỳ giữa giá và chỉ báo, nhưng phải đáp ứng ba tiêu chí.

Ví dụ:

Tín hiệu mua của Ultimate Oscillator (phân kỳ dương)

Có 3 điều kiện để hình thành một tín hiệu mua của Ultimate Oscillator:

Phân kỳ dương cho thấy thị trường sẽ có tín hiệu đảo chiều tăng trở lại hay tín hiệu mua. Đây là dấu hiệu của động lượng tăng giá.

Khi chỉ báo Ultimate Oscillator cắt xuống dưới mức 30 cho thấy thị trường đã đi vào vùng quá bán (tương tự như RSI)

Chỉ báo Ultimate Oscillator phải vượt lên (break) trên mức đỉnh vùng phân kỳ - mức đỉnh giữa hai mức đáy của sự phân kỳ.

Tín hiệu bán của Ultimate Oscillator (phân kỳ âm)

Tương tự như tín hiệu mua, tín hiệu bán của Ultimate Oscillator cũng theo ba điều kiện sau:

Phân kỳ âm xuất hiện. Đây là dấu hiệu của động lượng giảm giá.

Chỉ báo Ultimate Oscillator phải cắt lên trên mức 70. Điều này đảm bảo rằng thị trường phần nào đó đã cho thấy dấu hiệu quá mua.

Chỉ báo Ultimate Oscillator phá vỡ điểm thấp nhất trong giai đoạn xảy ra phân kỳ giảm.

Ưu điểm của chỉ báo Ultimate Oscillator

Ba ưu điểm nổi bật của chỉ báo Ultimate Oscillator là:

Phân tích đa khung thời gian:

Chỉ báo Ultimate Oscillator sử dụng ba khung thời gian khác nhau, giúp cung cấp cái nhìn toàn diện về thị trường thay vì chỉ dựa vào một chu kỳ như nhiều chỉ báo khác. Điều này mang lại tín hiệu giao dịch chính xác và giúp nhà đầu tư có cái nhìn sâu rộng hơn về xu hướng giá.Giảm tín hiệu phân kỳ sai:

Một trong những vấn đề lớn khi sử dụng chỉ báo dao động chu kỳ đơn là tín hiệu phân kỳ sai, có thể dẫn đến quyết định giao dịch không chính xác. Tuy nhiên, Ultimate Oscillator giảm thiểu đáng kể vấn đề này, đặc biệt hữu ích trong các thị trường biến động, nơi các tín hiệu phân kỳ thường không đáng tin cậy.Xác định sớm đảo chiều giá:

Chỉ báo Ultimate Oscillator có khả năng nhận diện sự đảo chiều giá sớm hơn so với nhiều chỉ báo khác, giúp nhà đầu tư phản ứng nhanh chóng trước sự thay đổi của thị trường và tận dụng các cơ hội giao dịch một cách hiệu quả hơn.

=>> Nếu là một nhà đầu tư, bạn cần đọc:

Chỉ báo Parabolic SAR cũng có thể giúp nhà đầu tư xác định khả năng đảo ngược xu hướng.

Bullish Engulfing - Mô hình nến đảo chiều mạnh nhất mà nhà đầu tư nên biết

Nhược điểm của chỉ báo Ultimate Oscillator

Nhược điểm của chỉ báo Ultimate Oscillator:

Phức tạp với nhà đầu tư mới:

Ultimate Oscillator có tính toán khá phức tạp, bao gồm nhiều khung thời gian và yếu tố khác nhau. Đối với những nhà đầu tư mới, điều này có thể là một thử thách, vì họ có thể gặp khó khăn trong việc hiểu và áp dụng hiệu quả chỉ báo. Vì vậy, những người mới bắt đầu cần dành thời gian và công sức để làm quen và sử dụng công cụ này một cách chính xác.Thiếu chính xác trong thị trường biến động cao:

Mặc dù Ultimate Oscillator giảm tín hiệu sai, nhưng nó không hoàn toàn miễn nhiễm với điều này. Trong những thị trường có tính biến động mạnh, chỉ báo đôi khi vẫn có thể tạo ra tín hiệu không chính xác, khiến nhà giao dịch có thể thực hiện giao dịch sai thời điểm và dẫn đến thua lỗ.Ít hiệu quả trong các thị trường có xu hướng mạnh:

Chỉ báo này có thể không hiệu quả trong các thị trường có xu hướng mạnh mẽ, khi trạng thái mua quá mức hoặc bán quá mức có thể kéo dài trong thời gian dài. Trong những trường hợp này, Ultimate Oscillator có thể đưa ra tín hiệu sai về sự đảo ngược xu hướng. Do đó, các nhà giao dịch nên thận trọng khi sử dụng chỉ báo trong các thị trường này và xem xét kết hợp với các chỉ báo khác để xác thực tín hiệu.

=>> Xem thêm: Các chỉ báo phân tích kỹ thuật trong chứng khoán

Vietcap là một trong những công ty dịch vụ tài chính hàng đầu Việt Nam, giúp khách hàng đầu tư và phát triển thịnh vượng. Chúng tôi chuyên tư vấn, cung cấp các giải pháp tài chính cho khách hàng cá nhân và khách hàng tổ chức.

Những đặc quyền vô cùng hấp dẫn và thú vị chỉ dành riêng cho khách hàng khách cá nhân khi mở tài khoản giao dịch chứng khoán tại Vietcap:

Miễn phí tư vấn từ các tư vấn viên chuyên nghiệp và tận tâm

Miễn phí trải nghiệm trên những nền tảng ổn định của Vietcap

Nhận các báo cáo phân tích chuyên sâu theo danh mục đầu tư

MỞ TÀI KHOẢN NGAY hôm nay và bắt đầu hành trình đầu tư của bạn.

Nguồn tham khảo:

trendspider.com. 2023. The Ultimate Oscillator: Understanding and Using It for Trading | TrendSpider Learning Center. [ONLINE] Available at: https://trendspider.com/learning-center/the-ultimate-oscillator-understanding-and-using-it-for-trading/. [Accessed 12 April 2025].

www.investopedia.com. 2025. Oscillator: What It Is and How It Works. [ONLINE] Available at: https://www.investopedia.com/terms/o/oscillator.asp. [Accessed 12 April 2025].

Powered by Froala Editor