ROA là một trong những chỉ số quan trọng trong phân tích tài chính doanh nghiệp. Nó cho biết khả năng của công ty tạo ra lợi nhuận từ tài sản đầu tư của mình. Trên thị trường chứng khoán, ROA là một trong những yếu tố được các nhà đầu tư quan tâm và sử dụng để đánh giá hiệu quả hoạt động kinh doanh của công ty. Trong bài viết này, hãy cùng Vietcap tìm hiểu về ROA là gì, cách tính và ý nghĩa của chỉ số này trong phân tích tài chính doanh nghiệp nhé.

ROA là gì?

ROA là viết tắt của "Return on Assets" (Lợi tức trên tài sản), là một trong những chỉ số tài chính phổ biến được sử dụng để đánh giá hiệu quả tài chính của một doanh nghiệp. Chỉ số này được sử dụng rộng rãi trong phân tích tài chính, thể hiện tỷ lệ lợi nhuận mà công ty đạt được trên mỗi đơn vị tài sản sử dụng để sản xuất hoặc kinh doanh trong một khoảng thời gian nhất định.

Công thức tính ROA

Để tính ROA, ta lấy lợi nhuận ròng (Net Profit) chia cho tổng tài sản (Total Asset) và nhân với 100 để quy đổi ra phần trăm. ROA cho biết công ty thu được bao nhiêu phần trăm lợi nhuận từ tài sản mà mình có.

Công thức tính:

Lợi nhuận trên tài sản hoặc ROA = (Lợi nhuận ròng : Tổng tài sản) x 100%

Trong đó:

- Lợi nhuận trước thuế là lợi nhuận sau khi trừ đi tất cả các chi phí và thuế.

- Tổng tài sản trung bình được tính bằng cách lấy tổng tài sản cuối kỳ và tài sản cuối kỳ của kỳ trước đó, sau đó chia cho 2.

Lợi tức trên tài sản (ROA) được tính phải là số dương và giá trị càng cao thì càng tốt. Thông qua so sánh ROA của các công ty trong cùng ngành hoặc so với mức trung bình của ngành, ta có thể đánh giá được khả năng sinh lời của doanh nghiệp.

- Nếu ROA của một doanh nghiệp cao, điều đó cho thấy doanh nghiệp đó có khả năng tạo ra lợi nhuận lớn hơn so với số tiền đầu tư ban đầu. Nói cách khác, doanh nghiệp có thể sử dụng tài sản của mình một cách hiệu quả để tạo ra lợi nhuận. Tuy nhiên mặt khác, một doanh nghiệp với ROA cao cũng khiến thu hút các đối thủ mới tham gia thị trường một cách dễ dàng hơn, vì không đòi hỏi đầu tư nhiều vốn ban đầu vào tài sản.

- ROA thấp là việc doanh nghiệp không có khả năng sử dụng tài sản của mình để tạo ra lợi nhuận một cách hiệu quả. Hoặc chưa hoàn toàn sẵn sàng khi so sánh với các công ty cùng ngành.

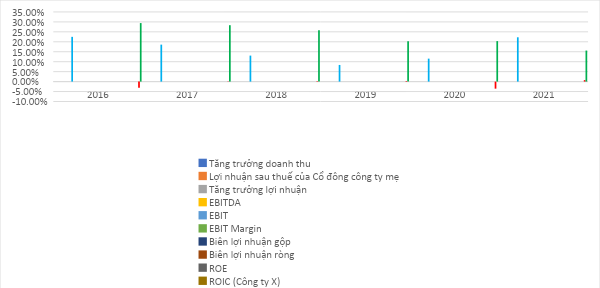

Ví dụ: ROA của công X, Y và công ty Z giai đoạn 2016 - 2021

Nguồn: Dữ liệu từ trang web Vietcap Trading

Ý nghĩa của chỉ số ROA

Đối với doanh nghiệp

Chỉ số ROA là một trong những chỉ số quan trọng để đánh giá mức độ hiệu quả của hoạt động kinh doanh của doanh nghiệp. Với ROA, chủ doanh nghiệp có thể biết được lợi nhuận mà doanh nghiệp đạt được từ số vốn đã đầu tư.

Ví dụ, nếu ROA của Công ty A trong năm 2023 là 12%, tức là với mỗi tỷ đồng tài sản, công ty thu về 120 triệu đồng lợi nhuận trong năm. Nếu ROA càng cao, doanh nghiệp sử dụng tài sản càng hiệu quả.

Ngoài ra, chỉ số ROA còn thường được dùng để so sánh giữa các thời kỳ hoặc so sánh với các doanh nghiệp cùng quy mô trong lĩnh vực. Dựa vào ROA, chủ doanh nghiệp có thể đưa ra quyết định kinh doanh phù hợp. Nếu ROA cao, chủ doanh nghiệp có thể tự tin rằng họ đang quản lý tài sản một cách tốt và đang tạo ra lợi nhuận từ đó. Ngược lại, nếu ROA thấp, chủ doanh nghiệp cần phải xem xét lại cách sử dụng tài sản và tìm cách cải thiện.

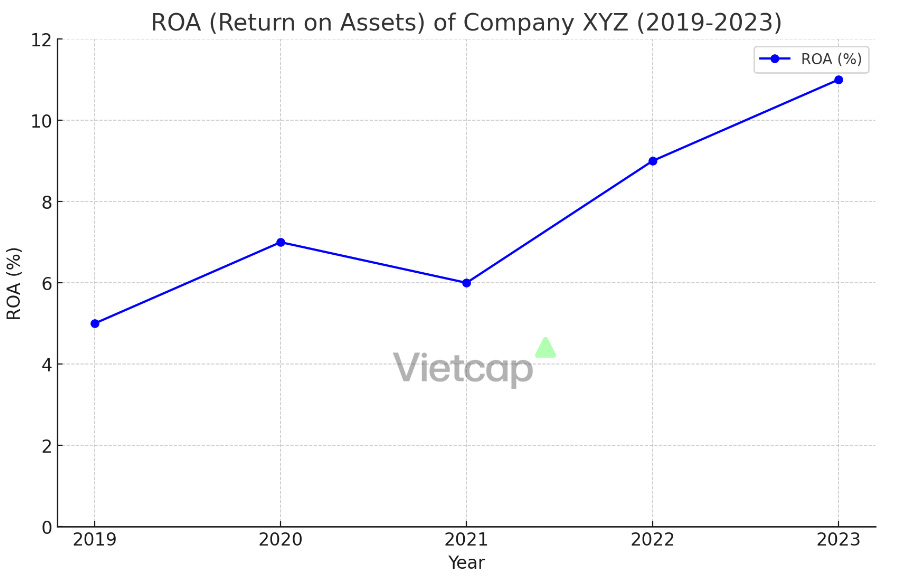

Đây là biểu đồ minh họa ROA (Return on Assets) của Công ty XYZ từ năm 2019 đến năm 2023.

Đây là biểu đồ minh họa ROA (Return on Assets) của Công ty XYZ từ năm 2019 đến năm 2023.

Năm 2019: ROA là 5%

Năm 2020: ROA là 7%

Năm 2021: ROA là 6%

Năm 2022: ROA là 9%

Năm 2023: ROA là 11%

Biểu đồ cho thấy xu hướng tăng dần của ROA qua các năm, cho thấy hiệu quả sử dụng tài sản của công ty XYZ ngày càng cải thiện.

Đối với các nhà đầu tư

ROA là một chỉ số tài chính quan trọng giúp các nhà đầu tư đánh giá khả năng sinh lời của một công ty trên thị trường chứng khoán. Các công ty với chỉ số ROA cao hơn so với các đối thủ cùng ngành sẽ có tiềm năng sinh lời tốt hơn. Tuy nhiên, giá cổ phiếu của các công ty đó có thể cao hơn nhiều so với các đối thủ cạnh tranh.

Ngoài ra, các nhà đầu tư cũng thường dùng chỉ số ROA của công ty để so sánh với chính nó trong quá khứ và đối chiếu với các doanh nghiệp cùng lĩnh vực để đánh giá xem liệu công ty đang có hoạt động hiệu quả và có tiềm năng tăng trưởng trong tương lai hay không.

Đối với ngân hàng

ROA cũng là một trong những chỉ số quan trọng để đánh giá khả năng trả nợ của doanh nghiệp. Nhờ đó, ngân hàng có thể đưa ra quyết định cho vay vốn một cách cân nhắc dựa trên đánh giá về khả năng hoàn trả nợ của doanh nghiệp.

Nếu chỉ số ROA cao, đồng nghĩa với việc doanh nghiệp có khả năng sinh lời cao và quản lý tài sản hiệu quả, từ đó giảm thiểu rủi ro trong việc cho vay vốn. Ngược lại, nếu ROA thấp, ngân hàng có thể có mối quan ngại về khả năng trả nợ của doanh nghiệp và yêu cầu họ cần có kế hoạch cải thiện ROA để tăng khả năng trả nợ và tạo lợi nhuận.

Ưu và nhược điểm của chỉ số ROA

Các ưu điểm chính của tỷ lệ lợi nhuận trên tổng tài sản bao gồm:

- Phản ánh hiệu quả của việc sử dụng vốn chủ sở hữu và vốn vay trong việc mua tài sản và tạo ra lợi nhuận. Do đó, tỷ lệ lợi nhuận trên tổng tài sản có thể so sánh hiệu quả giữa các công ty với cấu trúc vốn khác nhau mà không cần điều chỉnh.

- Giúp đánh giá khả năng quản lý của công ty trong việc sử dụng các tài sản có sẵn để tạo ra lợi nhuận.

Một số hạn chế chính của tỷ suất sinh lợi trên tổng tài sản (ROA) là:

- ROA không rất hữu ích trong việc đánh giá các công ty thuộc các ngành có nhu cầu đầu tư vốn lớn hoặc các công ty dịch vụ. Các công ty đầu tư vốn lớn thường đòi hỏi một phần lớn lợi nhuận để đầu tư vào việc mua sắm tài sản, dẫn đến giá trị ROA thấp, trong khi các công ty dịch vụ có đầu tư tài sản ít dẫn đến ROA cao.

- Việc sử dụng số liệu khác nhau cho tử số trong tỷ lệ khiến cho việc so sánh giữa các công ty trở nên khó khăn. Một số công ty sử dụng thu nhập hoạt động, trong khi đó một số khác sử dụng lợi nhuận ròng. Như vậy, so sánh giữa các công ty với các cách tiếp cận khác nhau có thể gây hiểu lầm.

So sánh ROA với các chỉ số ROE (Return on Equity)

ROA (Return on Assets) và ROE (Return on Equity) đều là những chỉ số phổ biến trong phân tích tài chính của các công ty. Dưới đây là một số điểm khác nhau giữa ROA và ROE:

- ROA đo lường lợi nhuận của công ty dựa trên tài sản, trong khi ROE đo lường lợi nhuận của công ty dựa trên vốn cổ đông. Vì vậy, ROE cho biết công ty đã tạo ra bao nhiêu lợi nhuận cho mỗi đồng vốn cổ đông đầu tư, trong khi ROA cho biết công ty đã tạo ra bao nhiêu lợi nhuận cho mỗi đồng tài sản được sử dụng.

- Khi tính ROE, thu nhập ròng là tử số và tổng vốn chủ sở hữu là mẫu số. Trong khi đó, khi tính ROA, thu nhập ròng là tử số và tổng tài sản là mẫu số.

- Phân tích DuPont là một cách để tính ROE, nhưng không có biện pháp nào tương tự để tính ROA. Để tính toán ROE, chỉ có các nhà đầu tư vốn cổ phần được xem xét, trong khi để tính toán ROA, các cổ đông góp vốn cổ đông ưu đãi và tổng đầu tư nợ cũng được tính đến.

- ROE thường cao hơn ROA. Điều này có nghĩa là công ty có thể đạt được mức lợi nhuận cao hơn khi sử dụng vốn cổ đông của mình thay vì sử dụng tài sản.

- ROE có thể bị ảnh hưởng bởi các yếu tố khác nhau như đòn bẩy tài chính và lãi suất vay. Trong khi đó, ROA không bị ảnh hưởng bởi các yếu tố này và cho biết khả năng tạo ra lợi nhuận của công ty từ các tài sản sử dụng.

Ngoài ra, các chỉ số khác như ROI và P/E cũng là các chỉ số quan trọng trong chứng khoán. ROI đo lường hiệu quả của một khoản đầu tư bằng cách tính tỷ lệ giữa lợi nhuận thu được và chi phí đầu tư ban đầu. P/E đo lường giá cổ phiếu của một công ty so với lợi nhuận trên cổ phiếu đó. Các nhà đầu tư thường sử dụng cả ROA và ROE, cùng với các chỉ số khác như P/E (Price-to-Earnings Ratio) và tỷ suất cổ tức, để có cái nhìn tổng thể về hiệu quả hoạt động của công ty và giá trị đầu tư của nó.

Như vậy, ROA giúp các NHÀ đầu tư và người quản lý công ty hiểu rõ hơn về hiệu quả sử dụng tài sản và khả năng tạo ra lợi nhuận của công ty. Để tăng ROA, công ty có thể tập trung vào quản lý tài sản hiệu quả hơn, cải thiện hiệu quả hoạt động kinh doanh hoặc tìm cách tối ưu hóa cơ cấu tài chính. Mong rằng với những thông tin Vietcap cung cấp trên đây, các nhà đầu tư mới đã hiểu rõ được phần nào về chỉ số quan trong ROA. Chúc các nhà đầu tư thành công

Vietcap là một trong những công ty dịch vụ tài chính hàng đầu Việt Nam, giúp khách hàng đầu tư và phát triển thịnh vượng. Chúng tôi chuyên tư vấn, cung cấp các giải pháp tài chính cho khách hàng cá nhân và khách hàng tổ chức. Những đặc quyền vô cùng hấp dẫn và thú vị chỉ dành riêng cho khách hàng khách cá nhân khi mở tài khoản giao dịch chứng khoán tại Vietcap:

- Miễn phí tư vấn từ các tư vấn viên chuyên nghiệp và tận tâm

- Miễn phí trải nghiệm trên những nền tảng ổn định của Vietcap

- Nhận các báo cáo phân tích chuyên sâu theo danh mục đầu tư

Mở tài khoản ngay hôm nay và bắt đầu hành trình đầu tư của bạn

Powered by Froala Editor