Khi nói đến chiến lược đầu tư, việc kết hợp phân tích liên thị trường (Intermarket Analysis) có thể cung cấp những phân tích có giá trị và giúp điều chỉnh chiến lược đầu tư kịp thời. Phân tích liên thị trường bao gồm việc phân tích mối quan hệ giữa các loại tài sản và thị trường khác nhau để có được sự hiểu biết rộng hơn về bối cảnh kinh tế tổng thể. Bằng cách kiểm tra sự tương quan giữa các thị trường khác nhau, các nhà đầu tư có thể đưa ra quyết định sáng suốt hơn và có khả năng nâng cao kết quả đầu tư của mình. Vậy lý thuyết về Intermarket Analysis là gì? Mối quan hệ giữa chứng khoán và các kênh đầu tư này như thế nào? Hay Phân tích liên thị trường mang lại lợi ích gì cho giao dịch đầu tư chứng khoán? Hãy cùng Vietcap tìm hiểu qua bài viết dưới đây nhé.

Lý thuyết về Intermarket Analysis là gì?

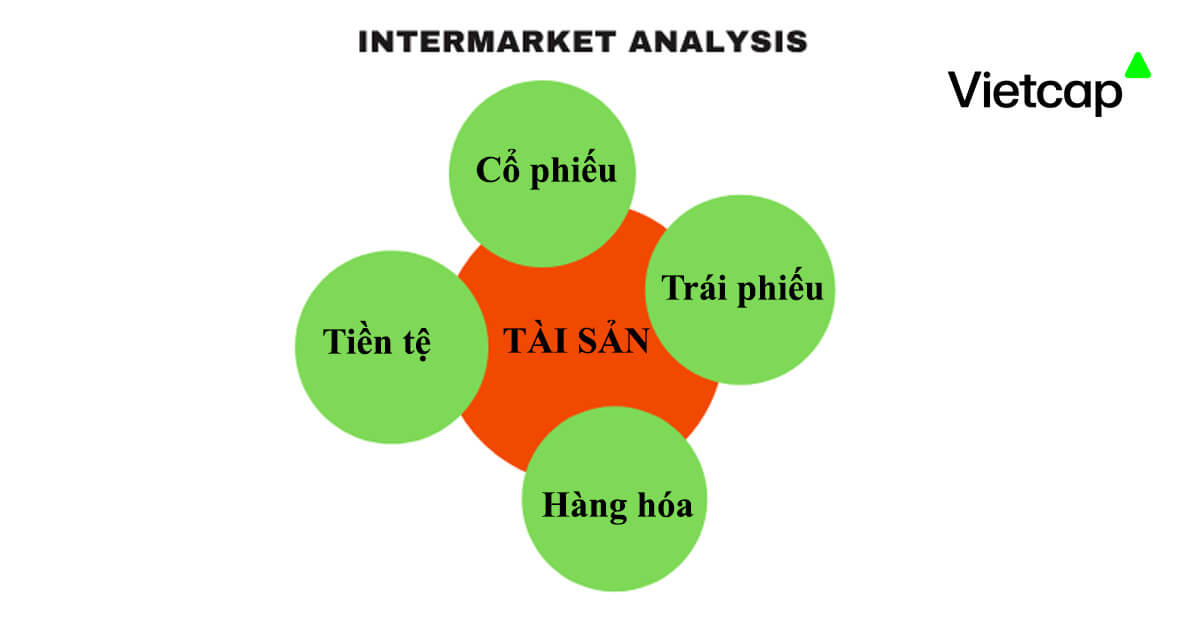

Lý thuyết về Intermarket Analysis còn gọi là phân tích liên thị trường là một phương pháp nghiên cứu mối quan hệ và tương quan giữa các loại tài sản khác nhau,chủ yếu là: thị trường trái phiếu, chứng khoán, hàng hóa và ngoại hối có mối quan hệ với nhau, và còn được gọi là phân tích đa thị trường.

Thị trường tài chính bao gồm nhiều thứ hơn là chứng khoán, theo đó thị trường tài chính căn bản được cấu thành bởi 4 thị trường nhỏ hơn, gồm Bond market (thị trường trái phiếu), Commodity market (thị trường hàng hóa), Currency market (Forex – thị trường giao dịch ngoại hối/tiền tệ) và Stock market (thị trường vốn/cổ phiếu). Tất cả tương tác với nhau ở một mức độ nào đó, một sự kiện tưởng chừng không quan trọng lại có thể gây ra một chuỗi phản ứng và tạo ra sự thay đổi quy mô lớn đối với thị trường tài chính. Ở mức độ tổng quát, có thể hiểu phân tích liên thị trường (Intermarket Analysis – IA) là việc phân tích, tiên đoán diễn biến tương lai của một thị trường/hàng hóa dựa trên vận động của các thị trường/hàng hóa khác.

Khi đã xác định được hướng đi của cả bộ phận thị trường mục tiêu nói chung, nhà đầu tư sẽ dễ dàng phân tích và dự đoán sâu hơn từng hàng hóa cụ thể trong thị trường mục tiêu đó. Do đó, các kỹ thuật phân tích liên thị trường có thể cung cấp một phương pháp dự báo dài hạn hữu ích cho các nhà phân tích thị trường đầu tư và các nhà quản lý doanh nghiệp.

Trong cuốn sách kinh điển của John Murphy về Phân tích liên thị trường, ông lưu ý rằng những người phân tích đồ thị cũng có thể sử dụng các mối quan hệ để xác định các giai đoạn của chu kỳ kinh doanh và cải thiện khả năng dự báo của họ. Tồn tại mối quan hệ rõ ràng giữa các cổ phiếu và trái phiếu, trái phiếu và hàng hóa, hàng hóa và đồng đô la. Biết được những mối quan hệ có thể giúp những người phân tích đồ thị xác định giai đoạn của chu kỳ đầu tư, lựa chọn các kênh đầu tư tốt nhất và tránh các kênh đang diễn biến xấu. Phần lớn những thông tin cho bài viết này được tham khảo từ cuốn sách của John Murphy và cả những bài viết của ông về thị trường.

Phân tích mối quan hệ giữa các thị trường so với thị trường chứng khoán

Phân tích tác động của thị trường khác lên các thị trường chứng khoán hoặc ngược lại là lý do rất quan trọng trong việc nhìn một bức tranh tổng thể lớn, ứng dụng của phân tích liên thị trường trong phân tích kỹ thuật (technical analysis – TA), và làm thế nào mà phân tích liên thị trường thêm vào một chiều hướng mới cho công việc phân tích TA, tại sao việc sử dụng phân tích liên thị trường là một bước tiến hóa và tại sao mối liên hệ giữa các thị trường lại thay đổi. Ví dụ, nếu thị trường trái phiếu chiếm ưu thế và lãi suất đang tăng, cổ phiếu và trái phiếu có thể biến động ngược chiều vì lãi suất cao hơn làm giảm giá trị hiện tại của dòng tiền trong tương lai và chi phí cơ hội của việc nắm giữ cổ phiếu. Tương tự, hàng hóa và trái phiếu có thể biến động ngược chiều khi lãi suất cao hơn làm giảm nhu cầu về hàng hóa và tăng giá trị của đồng đô la, đồng tiền chính trong giao dịch hàng hóa. Ngược lại, tiền tệ và trái phiếu có thể dịch chuyển cùng chiều khi lãi suất cao hơn sẽ thu hút dòng vốn vào và làm tăng nhu cầu đối với đồng tiền của quốc gia có lãi suất cao hơn. Để đo lường và hình dung sức mạnh của mối quan hệ liên thị trường này, có thể sử dụng nhiều biểu đồ và chỉ số khác nhau như sức mạnh tương đối, hệ số tương quan và phân tích giữa các thị trường.

Tương quan giữa thị trường chứng khoán và hàng hoá

Commodity market trong cấu thành của financial market nói chung và trong bức tranh liên thị trường nói riêng không phải là một thị trường sản xuất hàng hóa thông thường, đây là một thị trường giao dịch hàng hóa thuần túy. Có nghĩa đây thật sự là các giao dịch tài chính dựa trên việc mua bán các sản phẩm hàng hóa mà thôi. Các giao dịch đó có thể được thực hiện thông qua giá giao ngay (spot trading), giá hợp đồng tương lai (futures contracts) hoặc các hợp đồng quyền chọn (options) về hàng hóa...

Giá cả hàng hóa tăng chính là chỉ báo đầu tiên và rõ ràng nhất cho một thời kỳ lạm phát sẽ tăng trong tương lai, và ngược lại khi giá cả hàng hóa giảm chính là dấu hiệu cho một chu kỳ lạm phát thấp trong những ngày sắp tới. Phương pháp điều hành kinh tế quen thuộc của các ngân hàng trung ương trên thế giới là khi lạm phát tăng thì họ tăng lãi suất, khi lạm phát không có (thấp) thì lãi suất ngừng tăng. Vì lý do này, lạm phát và lãi suất là hai mặt của một vấn đề cũng là vấn đề ảnh hưởng đến thị trường chứng khoán..

Giữa chứng khoán và hàng hóa cũng có mối tương quan gần gũi trong thập niên vừa qua, và đặc biệt là kể từ năm 2008. Tác động mang tính giảm phát của sự sụp đổ thị trường nhà ở đã thắt chặt mối tương quan của chúng thêm chặt chẽ. Kim loại đồng ảnh hưởng lên hướng đi của thị trường chứng khoán. Và tỉ số SILVER/GOLD cũng vậy. Các cổ phiếu liên quan đến bạc (silver) đã làm cho giá bạc rớt xuống vào mùa xuân năm 2011. Dầu thô (crude) làm cho các cổ phiếu năng lượng rớt xuống. Các hàng hóa quay đầu sụt giảm trước chứng khoán trong năm 2011. Cái đỉnh của hàng hóa cũng ảnh hưởng lên các luân chuyển phân khúc. Các cổ phiếu khai thác vàng (Gold-miners) đã cho hiệu suất sinh lời kém hơn vàng kể từ năm 2008.

Mối quan hệ giữa chứng khoán và đồng USD

Trong một thập niên vừa qua, hai thị trường này thường có xu hướng ngược chiều nhau. Điều này phần lớn là do bởi một sự thật là hàng hóa và chứng khoán có mối tương quan tích cực với nhau. Hướng di của đồng USD cũng có một tác động lên sức hấp dẫn tương đối (relative attractiveness) của chứng khoán nước ngoài so với chứng khoán ở Mỹ. Hàng hóa được liên kết một cách gần gũi với các thị trường mới nổi. Trung Quốc ảnh hưởng lên xu hướng của kim loại đồng (copper) và của thị trường chứng khoán Mỹ. Sự sụt giảm của đồng EURO làm tổn thương cho các cổ phiếu Châu Âu nhiều hơn so với chứng khoán Mỹ. Các chỉ số chứng khoán nước ngoài bật tung lên trở lại tại cái đáy đạt được năm 2010 để giữ cho xu hướng tăng còn nguyên vẹn. Canada đóng một vai trò quan trọng trong các mối quan hệ liên thị trường.

Mối liên kết giữa trái phiếu và chứng khoán

Đây là một trong những mối quan hệ căn bản gây khá nhiều tranh cãi bởi sự không nhất quán của nó. Trong cuốn sách Intermarket technical analysis của mình, John Murphy dành hẳn một chương trong đó để nói về mối quan hệ này. Điểm chính yếu trong chương sách đó là nhấn mạnh mối quan hệ cùng chiều giữa giữa giá trái phiếu và cổ phiếu. Trên phương diện lý thuyết kinh tế thì quan điểm này hoàn toàn không sai. Thị trường chứng khoán luôn luôn đi tìm đến chỗ có lợi nhuận cao. Khi lợi tức tăng lên, giá trái phiếu sẽ giảm xuống và điều này nên được coi là bearish cho thị trường cổ phiếu. Lý thuyết kinh tế là như vậy, nhưng nếu đem mối quan hệ này đặt lên biểu đồ soi xét thì nó chưa hẳn đã đúng. Thực tế cho thấy có những khoảng thời gian, xu hướng giá chứng khoán đi cùng với lợi tức của trái phiếu. Sự giảm xuống của lợi suất trái phiếu thường là tín hiệu cảnh báo sớm cho xu hướng đi xuống của thị trường vốn. Đường cong lợi tức trái phiếu được mệnh danh là cây đũa thần trong nền kinh tế, gọi là cây đũa thần vì những vận động khác thường của đường cong lợi tức trái phiếu có thể dự báo chính xác tới 86% trước mỗi cuộc khủng hoảng ( thống kê từ đại khủng hoảng 1929 đến nay). Việc theo sát những vận động của đường cong lợi tức trái phiếu sẽ cung cấp cho nhà đầu tư cái nhìn sớm hơn về thị trường. Đem lại những ưu thế mà các công cụ khác không thể có được.

Mặt khác, lợi tức trái phiếu sụt giảm và giá chứng khoán sụt giảm sẽ ủng hộ cho các cổ phiếu có chi trả cổ tức (dividend-paying stocks), và đa số các cổ phiếu này được xem như là một phương án phòng thủ theo tự nhiên trong hoàn cảnh mà sự biến động của thị trường chứng khoán đang tăng lên. Những cổ phiếu này bao gồm hàng tiêu dùng thiết yếu (consumer staples) và tiện ích (utilities). Gần cuối những chu kỳ kinh tế mở rộng, trái phiếu thường giảm giá so với cổ phiếu và hàng hóa, và điều ngược lại xảy ra trong quá trình mở rộng kinh tế. Trái phiếu thường là lớp tài sản đầu tiên chạm đỉnh cũng như chạm đáy, và do đó có thể cung cấp nhiều cảnh báo về sự bắt đầu hoặc kết thúc của một cuộc suy thoái. Trái phiếu là một chỉ báo sớm cho thị trường chứng khoán và có độ chính xác đạt kỷ lục ấn tượng, mặc dù thông tin này không thể được sử dụng để xây dựng chiến lược đầu tư ngắn hạn vì độ trễ có thể khá dài, dao động từ một đến hai năm.

Áp dụng phân tích liên thị trường vào chiến lược giao dịch và đầu tư

Bước cuối cùng là áp dụng phân tích liên thị trường vào chiến lược giao dịch và đầu tư của bạn, đồng thời điều chỉnh phân bổ danh mục đầu tư và quản lý rủi ro cho phù hợp. Ví dụ: nếu thị trường trái phiếu chiếm ưu thế và lãi suất đang tăng, bạn có thể giảm đầu tư vào cổ phiếu hoặc chuyển sang các lĩnh vực ít nhạy cảm hơn với lãi suất, chẳng hạn như công nghệ, chăm sóc sức khỏe hoặc mặt hàng tiêu dùng thiết yếu. Ngoài ra, bạn có thể tăng cường tiếp xúc với các mặt hàng hoặc lĩnh vực được hưởng lợi từ giá hàng hóa cao hơn, chẳng hạn như năng lượng, vật liệu hoặc nông nghiệp. Bạn cũng có thể muốn tăng khả năng tiếp xúc với các loại tiền tệ có lãi suất cao hơn hoặc các yếu tố kinh tế cơ bản mạnh mẽ hơn, chẳng hạn như đồng đô la Mỹ, đô la Canada hoặc đô la Úc. Bạn có thể sử dụng nhiều công cụ và kỹ thuật khác nhau để áp dụng phân tích liên thị trường vào chiến lược giao dịch và đầu tư của mình cũng như cải thiện lợi nhuận của bạn; chúng bao gồm các mô hình phân bổ tài sản, chiến lược đa dạng hóa và phương pháp phòng ngừa rủi ro.

Phương pháp hiệu quả duy nhất để đa dạng hóa danh mục đầu tư là đưa vào danh mục các loại tài sản có mối tương quan thấp hoặc tương quan âm với cổ phiếu, như tiền mặt, ngoại hối hoặc hàng hóa. Dù mối quan hệ đó là gì, phản ứng sớm hay phản ứng trễ, hoặc phản ứng phân kỳ đối với các điều kiện kinh tế, một hệ số tương quan âm mạnh giữa hai tài sản là một gợi ý rằng các tài sản này sẽ di chuyển ngược chiều nhau trong tương lai. Giá trị tuyệt đối của hệ số tương quan này càng lớn thì sự đa dạng hóa của chúng càng cao.

Mặc dù phân tích liên thị trường đã được phân loại là một nhánh của phân tích kỹ thuật, nhưng nó vẫn chưa được các nhà phân tích chấp nhận một cách đầy đủ. Phần lớn các nhà đầu tư chỉ tập trung vào một tài sản tại một thời điểm và họ có xu hướng bỏ rừng đi tìm cây. Không có thị trường nào tồn tại độc lập, và các nhà đầu tư tập trung vào bức tranh lớn hơn được miêu tả thông qua tất cả các thị trường tài chính sẽ có xu hướng trở thành những người có hiệu suất đầu tư tốt hơn.

Các chỉ báo phân tích kỹ thuật truyền thống như đường trung bình động là các chỉ báo có độ trễ được tính toán từ dữ liệu trong quá khứ và bị hạn chế trong việc đánh giá xu hướng hiện tại. Bất kể backtest trong khoảng thời gian bao lâu, vẫn tồn tại một giới hạn mà hệ thống dựa trên các chỉ báo trễ như MA cần cải thiện hơn nữa. Vì vậy, việc bổ sung các chỉ báo sớm để dự đoán sự đảo chiều xu hướng là cần thiết và có lợi cho hoạt động của hệ thống. Chúng chỉ có thể được tạo ra bằng cách xem xét các chuyển động có định hướng của các tài sản tương quan nhau.

Việc sử dụng phân tích tương quan giữa các tài sản có thể giúp bạn cải thiện chiến lược đầu tư của mình bằng cách tránh các giao dịch đi ngược lại với xu hướng phổ biến của các tài sản tương quan, nhưng cũng có thể được sử dụng riêng để phát triển một hệ thống hoàn chỉnh dựa trên sự phân kỳ giữa hai hoặc nhiều tài sản có mức độ tương quan cao. Biết được mối tương quan của thị trường bạn sắp giao dịch đầu tư với các thị trường khác là rất quan trọng nhằm dự đoán hướng đi trong tương lai của nó. Ngoài ra, các nhà đầu tư ngắn hạn có thể tận dụng sự chênh lệch múi giờ giữa các thị trường quốc tế và dự đoán diễn biến ngày hôm sau. Các thị trường Châu Á bắt đầu giao dịch đầu tiên, tiếp theo là các thị trường Châu Âu. Đối với một nhà đầu tư, sự hiểu biết sâu sắc thu được từ tất cả các thị trường trước đó là một công cụ có giá trị trong việc dự đoán ít nhất là thời điểm mở cửa tại thị trường địa phương của mình.

Nhà kinh tế học xuất sắc nhất, không ai khác chính là thị trường. Dự báo hoạt động kinh tế từ chính hành vi của thị trường dễ dàng hơn nhiều so với dự báo thị trường vốn từ các dữ liệu thống kê trễ như chỉ số thất nghiệp, lạm phát, GDP,... Giá cả có thể giải thích tác động của các tin tức kinh tế vào một thời điểm nào đó trong tương lai. Tất nhiên, đây chỉ là phỏng đoán và các phỏng đoán không phải lúc nào cũng đúng. Nhưng sự thật là: thị trường là người dự đoán tốt hơn nhiều so với bất kỳ ai trong chúng ta, vì nó đại diện cho ý kiến tổng hòa của tất cả các nhà kinh tế học trên thế giới.

Có vẻ như không có hồi kết cho những kết luận có thể được rút ra nếu áp dụng một chút hiểu biết, trí tưởng tượng và ý thức chung thuần túy. Những thay đổi lớn về giá cả hàng hóa ảnh hưởng đến thị trường trái phiếu của các quốc gia khác nhau theo những cách khác nhau, tùy thuộc vào cơ cấu kinh tế của họ.

Những ngành nào bị ảnh hưởng đầu tiên? Loại tài sản nào sẽ mang lại lợi nhuận tiềm năng tốt nhất? Nếu cơ hội cạn kiệt trong một lĩnh vực, tiền sẽ đi đâu để tận dụng chu kỳ tiếp theo? Đây là những gì phân tích liên thị trường có thể cho bạn biết nếu bạn học được những gì cần tìm, điều này biến nó thành một nỗ lực lớn đối với các nhà phân tích, và là một thách thức liên tục nhưng đáng để thử.

Phân tích liên thị trường cũng hữu ích trong việc ước tính thời gian và trạng thái của chu kỳ kinh doanh bằng cách xem mối quan hệ lịch sử giữa trái phiếu, cổ phiếu và hàng hóa, chẳng hạn sự chậm lại của nền kinh tế sẽ mang lại cơ hội cho trái phiếu nhiều hơn cổ phiếu và hàng hóa.

Hiểu được xu hướng thị trường chứng khoán là một kỹ năng quan trọng đối với nhà đầu tư . Bằng cách sử dụng phân tích cơ bản, phân tích kỹ thuật, xem xét tâm lý thị trường và sử dụng phân tích liên thị trường, các nhà đầu tư có thể hiểu rõ hơn về các biến động thị trường tương lai. Việc kết hợp các phương pháp phân tích khác nhau có thể mang lại sự hiểu biết toàn diện hơn về xu hướng thị trường chứng khoán và giúp các nhà đầu tư đưa ra quyết định đầu tư sáng suốt hơn . Hãy nhớ rằng không có cách phân tích chung nào phù hợp cho tất cả mọi người, vì vậy điều quan trọng là chọn chiến lược phù hợp với mục tiêu và kinh nghiệm của bạn.

Để tối đa hóa hiệu quả của việc kết hợp các phân tích khác trong phân tích liên thị trường , dưới đây là một số lưu ý:

- Luôn cập nhật các tin tức và sự kiện liên quan có thể tác động đến các mối quan hệ liên thị trường mà chúng ta đang phân tích.

- Kết hợp nhiều chỉ báo và công cụ kỹ thuật để hiểu biết toàn diện về sự tương tác giữa các thị trường.

- Kiểm tra lại các chiến lược và phân tích dữ liệu lịch sử để xác thực tính hiệu quả của phương pháp phân tích kỹ thuật của bạn.

Phân tích liên thị trường là một dạng nghiên cứu phân tích dựa vào mối quan hệ giữa 4 thị trường tài chính thế giới gồm trái phiếu, cổ phiếu, tiền tệ và hàng hóa. Đây thường là “bàn đạp” cho các nhà phân tích trước khi phân tích một thị trường riêng lẻ nào đó. Tuy nhiên, nhiều nhà đầu tư hiện nay lại chưa chú ý đến điều này, trước khi đi vào phân tích thị trường riêng lẻ, chúng ta thường không phân tích xu hướng thị trường chính của 3 thị trường còn lại. Việc nắm bắt được những xu hướng này sẽ giúp nhà đầu tư hiểu được chúng đã thật sự tác động như thế nào đến thị trường chính mà mình đang đầu tư. Hy vọng bài viết đã mang đến những kiến thức tổng quan về lý thuyết Intermarket Analysis là gì cho nhà đầu tư. Hãy theo dõi Vietcap để cập nhật các bài viết chuyên sâu hơn về phân tích thị trường nhé. Chúc các nhà đầu tư thành công.

Powered by Froala Editor