Nến Doji là một trong những mô hình nến đảo chiều phổ biến mà nhiều nhà đầu tư ưa dùng. Tuy nhiên, không phải tất cả các nến Doji đều được sử dụng theo cùng một cách xác định sự đảo chiều. Trên thực tế, Doji cũng có thể được sử dụng để biểu thị đà chậm lại của một xu hướng hiện có. Đó là lý do tại sao mà các nhà đầu tư phải hiểu về nến Doji và sự khác biệt giữa các mô hình nến Doji để giảm thiểu rủi ro và kiếm được lợi nhuận. Hãy cùng Vietcap cùng tìm hiểu rõ ràng về nến Doji ngay bài viết sau đây.

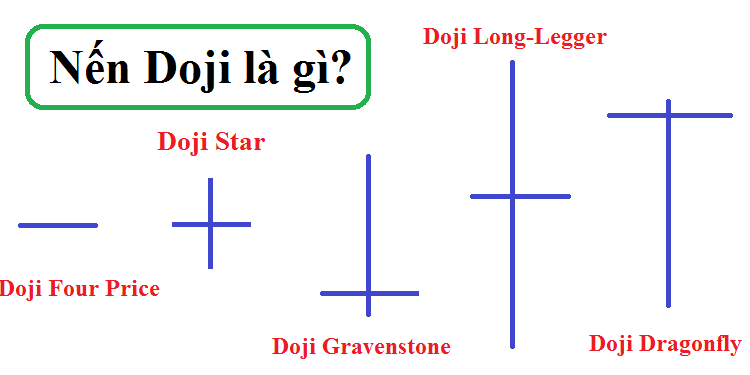

Nến Doji là gì?

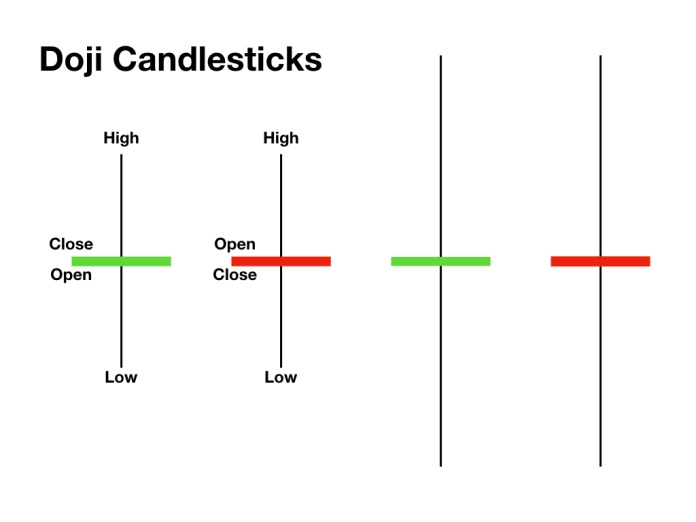

Nến Doji là mô hình nến Nhật đơn có giá đóng cửa và giá mở cửa gần bằng nhau. Cho nên, thân nến rất nhỏ, khi nhìn trên biểu đồ chỉ như một đường nằm ngang, còn phân râu nến có thể dài hoặc ngắn.

Nến Doji thuộc họ biểu đồ nến Nhật. Tên nến được hình thành từ sự độc đáo của nó, biểu thị một thông điệp: giá trung lập và sự do dự, trong tiếng Nhật, Doji có nghĩa là sai lầm hoặc nhầm lẫn. Nến Doji thường hình thành khi thị trường mở cửa và phe bán đang chiếm ưu thế và đẩy giá xuống, thì phe mua đã đấu tranh quyết liệt và kéo giá đóng cửa gần bằng giá mở cửa. Nến Doji cho các nhà giao dịch biết rằng phe mua và phe bán đã cân bằng vào cuối ngày.

Sự khác biệt về giá mở và đóng của được phản ánh thông qua thân nến Doji. Trong khi bấc trên cùng đại diện cho giá cao nhất và đáy đại diện cho mức thấp.

Nến Doji thường được hình thành trong một xu hướng tăng hoặc giảm. Nếu nến Doji xuất hiện tại các vùng kháng cự, hỗ trợ quan trọng hoặc đỉnh/đáy của một xu hướng, cho thấy xu hướng hiện tại đã suy yếu và khả năng thị trường sẽ đảo chiều..

Đặc điểm của cây nến Doji

Sự khác biệt giữa Doji và các mô hình nến khác là nó không có phần thân thực. Các giá mở cửa và đóng cửa gần như là bằng nhau, với mức cao nhất và thấp nhất khác nhau.

- Phần thân nến là một đường nằm ngang do sự giằng co giữa phe mua và phe bán khiến giá mở cửa và đóng cửa gần bằng nhau.

- Phần râu nến có thể ngắn hoặc dài. Tùy thuộc vào râu nến mà người ta chia nến Doji thành các dạng khác nhau.

- Màu sắc: Không quan trọng, có thể xanh hoặc đỏ.

Ý nghĩa nến Doji

Thân nến nhỏ cho thấy sự do dự hoặc giằng co giữa phe mua và phe bán. Giá có thể dịch chuyển lên xuống trong phiên giao dịch nhưng cuối cùng lại đóng cửa gần với mức mở cửa. Điều này cho thấy không bên nào nắm được thị trường.

Nến Doji hình thành trên biểu đồ nến khi chuyển động giá đã dừng lại và có sự không chắc chắn của thị trường về việc phe nào đang có quyền kiểm soát hành động giá. Một Doji thường báo hiệu khả năng đảo ngược xu hướng.

Nến Doji có nhiều hình dạng khác nhau, mỗi hình dạng có các đặc điểm và cách diễn giải riêng, thể hiện tương quan sức mạnh giữa phe mua và phe bán dựa vào độ dài của phần râu nến trên và dưới. Thị trường lúc này tràn đầy sức mạnh cả phe mua và phe bán. Trong cả hai trường hợp, sự xuất hiện của những ngọn nến Doji có thể có nghĩa là đảo chiều, nhưng không nhất thiết có nghĩa là đảo ngược hoặc tiếp tục mà chỉ đơn giản là do dự. Những cây nến Doji thường được nhìn thấy trong các khoảng thời gian nghỉ ngơi sau các xu hướng tăng hoặc giảm mạnh. Thị trường có thể tiếp tục diễn biến sau khi nghỉ ngơi.

Tuy nhiên, nó cũng thể hiện phần nào rằng xu hướng hiện tại đang mất dần sức mạnh. Rất khó để xác nhận các tín hiệu Doji mà không có xác nhận thêm từ các chỉ báo kỹ thuật khác, vì thế nhà đầu tư nên kết hợp thêm các tín hiệu bổ sung để tăng độ chính xác.

Các loại nến Doji phổ biến

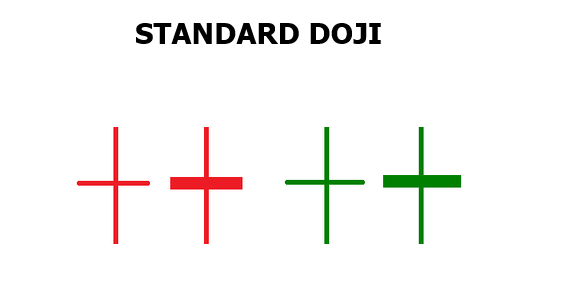

1. Nến Doji tiêu chuẩn (Standard Doji)

Đặc điểm:

- Thân nến: Mỏng dẹt, quan sát trên biểu đồ thường là đường thẳng nằm ngang.

- Phần râu nến: Râu nến trên và dưới xấp xỉ bằng nhau giống với dấu +

- Màu sắc: Có thể xanh hoặc đỏ.

Tín hiệu:

Mẫu hình nến Doji tiêu chuẩn khi đứng riêng rẽ thường không cung cấp nhiều tín hiệu quan trọng mà chỉ cho thấy sự do dự của 2 phe. Doji tiêu chuẩn xuất hiện khi cả xu hướng tăng hay giảm đều không đủ quan trọng để ảnh hưởng đến tâm lý thị trường. Do đó nhà đầu tư cần linh hoạt vào từng điều kiện thị trường, kết hợp với các công cụ phân tích khác để xác định hành động giá tiếp theo.

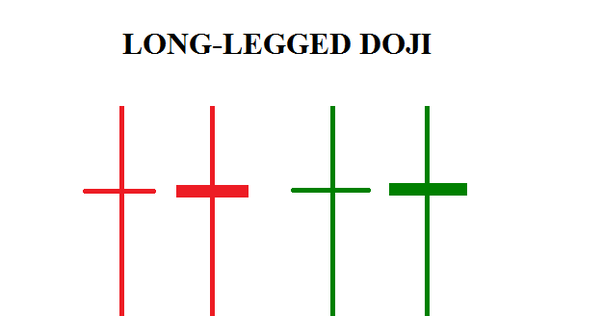

2. Nến Doji chân dài (Long-legged Doji)

Đặc điểm:

- Thân nến nhỏ: Giá đóng cửa và giá mở cũng gần bằng nhau.

- Bóng nến: Bóng trên và dưới dài hơn rất nhiều so với nến tiêu chuẩn.

Tín hiệu:

Bóng nến trên và dưới dài cho thấy phiên giao dịch biến động khá mạnh mẽ, cả người mua và người bán đều cố gắng hết sức để kiểm soát hành động giá, mặc dù cuối cùng không có người chiến thắng, cuối cùng lại đóng cửa ở gần giá mở cửa. Điều này cho thấy sự giằng cò bất phân thắng bại giữa phe mua và phe bán, nên nhà đầu tư cần kết hợp thêm các yếu tố khác để xác định hành động giá tiếp theo.

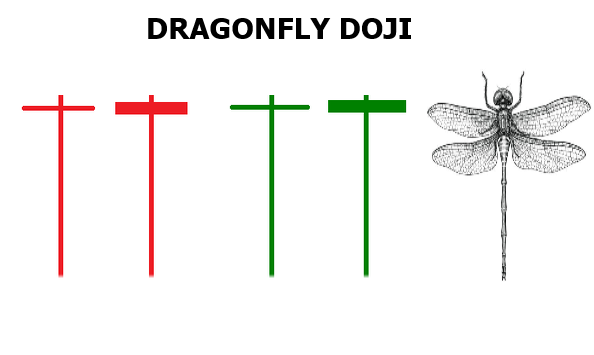

3. Nến Doji chuồn chuồn (Dragonfly Doji)

Đặc điểm:

- Phần thân nến là một đường thẳng nằm ngang và nằm ở phía trên của cây nến.

- Râu nến trên khá ngắn hoặc gần như không có

- Râu nến dưới dài hơn rất nhiều so với thân và râu nến trên. Quan sát trên biểu đồ mẫu hình nến này có hình dáng chữ “T”

Tín hiệu:

Nến Doji chuồn chuồn hình thành khi thị trường mở cửa phe bán đẩy giá đi xuống để tiếp tục xu hướng giảm trước đó nhưng không thành công, mức giá giảm đã chạm đến ngưỡng mà bên mua vào can thiệp vào bắt đáy và đẩy giá đảo chiều đi lên. Khi quan sát thấy giá thị trường trở về mức giá mở cửa, lúc này nến Doji chuồn chuồn xuất hiện tại vị trí đáy của xu hướng giảm sẽ cung cấp tín hiệu đảo chiều tăng.

Bóng nến dài của nến Doji chuồn chuồn đại diện cho vùng hỗ trợ mà phe mua tạo ra chống lại bên bán và đẩy xu hướng giá đảo chiều đi lên.

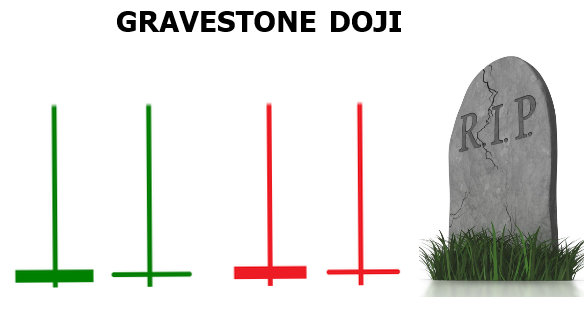

4. Nến Doji bia mộ (Gravestone Doji)

Đặc điểm:

- Phần thân nến: Là đường thẳng nằm ngang và nằm ở bên dưới của cây nến.

- Râu nến dưới ngắn hoặc không có

- Râu nến trên dài hơn rất nhiều so với thân và râu nến dưới. Nhìn trên biểu đồ nến Doji bia mộ giống chữ “T ngược”

Tín hiệu:

Ngược lại so với Doji chuồn chuồn, thì Doji bia mộ cho thấy phe mua đã cố gắng đẩy giá lên trong suốt phiên nhưng không thành công nên giá đóng của và mở cửa nằm ở phía dưới thân nến. Mô hình này cho thấy sự suy yếu của phe mua và giá chuẩn bị đảo chiều giảm.

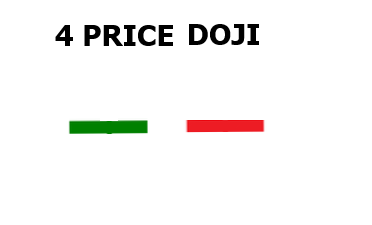

5. Nến Doji 4 giá (4 Price Doji)

Đặc điểm:

- Thân nến là một đường nằm ngang.

- Râu nến không có hoặc có nhưng rất ngắn.

Tín hiệu:

Mẫu hình nến này cho thấy sự do dự của cả phe mua và phe bán. Không bên nào muốn tham gia thị trường khiến cho 4 mức giá mở cửa, đóng cửa, cao nhất, thấp nhất hầu như bằng nhau. Mẫu hình nến này không có nhiều ý nghĩa và không cung cấp thông tin giao dịch cho các nhà đầu tư. Mô hình này cũng hiếm khi xuất hiện trên đồ thị giá.

Cách giao dịch nến Doji và cách kết hợp với các chỉ báo khác

Các nhà đầu tư sử dụng các mô hình nến Doji cùng với các mô hình nến và chỉ báo kỹ thuật khác để phát hiện các cơ hội giao dịch. Đầu tiên, điều quan trọng là xác định mô hình nến Doji chính xác. Nến Doji cung cấp thông tin quan trọng về việc liệu hành động giá là tăng, giảm hay trung lập. Mỗi mô hình nến Doji và vị trí của nến Doji trong xu hướng cũng cung cấp thêm nhiều thông tin hơn. Các nhà đầu tư sử dụng thông tin này để đưa ra quyết định và đưa ra các chiến lược giao dịch. Phải làm gì khi một nến Doji xuất hiện trong biểu đồ nến?

Bước 1: Xác định xu hướng

Đầu tiên, chúng ta cần phải xác định xu hướng đang diễn ra là tăng hay giảm dựa vào các công cụ như: đường trendline, kênh giá…

Bước 2: Nhận diện nến Doji

Xác định mẫu hình nến Doji xuất hiện thuộc loại nào: nến Doji tiêu chuẩn, nến Doji chân dài, Doji chuồn chuồn , Doji bia mộ hay nến Doji 4 giá. Sau đó xác định vị trí xuất hiện của nến Doji.

Nếu như là nến Doji tiêu chuẩn, Doji chân dài, Doji 4 giá, chúng ta cần phải dựa vào các cây nến trước đó có tăng hay giảm mạnh mẽ hay không đồng thời vị trí xuất hiện có phải là các vùng kháng cự, hỗ trợ quan trọng hay không.

Nếu là Doji chuồn chuồn , Doji bia mộ xuất hiện tại các vùng kháng cự, hỗ trợ là tín hiệu đảo chiều mạnh mẽ.

Bước 3: Kết hợp công cụ khác

Nếu một nến Doji xuất hiện trong một xu hướng tăng, điều đó ngụ ý rằng đà mua đang chậm lại. Nhưng đó cũng có thể là sự do dự nhất thời và thị trường có thể tiếp tục di chuyển theo cùng một hướng sau đó.

Để tăng thêm tin hiệu tin cậy, nhà đầu tư nên kết hợp với các chỉ báo kỹ thuật khác như: RSI, MACD, Stochastic… Những chỉ báo này sẽ cho biết vùng quá mua, quá bán hay tín hiệu hội tụ, phân kỳ. Từ đó giúp chúng ta xác định được giá có chuẩn bị đảo chiều hay không.

Bước 4: Tiến hành vào lệnh.

Sau khi kết hợp với nhiều chi báo kỹ thuật khác và xác định các tín hiệu đảo chiều tin cậy, Nhà đầu tư có thể xác định các điểm mua tại mức đảo chiều tăng và bán tại các mức đảo chiều giảm.

Điều quan trọng nữa là đảm bảo rằng nến Doji xuất hiện trong bối cảnh thị trường thích hợp. Các nến Doji cung cấp thông tin hữu ích hơn khi hành động giá đang có xu hướng, nhưng khi thị trường đi ngang, nến Doji lại không mang lại nhiều ý nghĩa trong giao dịch đầu tư.

Ví dụ với một cổ phiếu trên hình, trong một xu hướng đang tăng với tín hiệu đường giá vượt qua đường MA50, nến Doji bia mộ xuất hiện báo hiệu sự suy yếu của đà tăng trước đó và đang chuyển sang trạng thái đi ngang do Cung và Cầu lấy lại thế cân bằng. Kể từ khi nến Doji bia mộ xuất hiện chuyển biến xu hướng bắt đầu có sự đi ngang và sụt giảm. Theo đó, tại nền giá này cộng với nến Doji đang hàm ý chuẩn bị có chuyển biến mới về xu thế giá.

Ngoài quan sát sự xuất hiện nến Doji cảnh báo có sự đảo chiều hoặc đột biến xu thế thì nhà đầu tư còn có thể dùng kết hợp với các chỉ báo thông dụng khác để xác nhận thêm độ tin cậy của nến Doji.

Cụ thể, tại thời điểm nến Doji xuất hiện đã chạm dải trên của Bollinger được coi là đường kháng cự, báo hiệu khả năng chuẩn bị có sự suy giảm về xu hướng.

Cùng thời điểm này, đường MACD cũng cho tín hiệu thu hẹp và dần cắt xuống đường tín hiệu. Đây là tín hiệu điển hình của hiện tượng đảo chiều được xác nhận bởi chỉ báo MACD.

Chỉ báo sức mạnh giá RSI cũng đồng thuận với tín hiệu tạo phân kỳ tăng và vượt qua mức 70, đưa ra cảnh báo đà tăng giá đang mạnh lên mức quá bán.

Mô hình nến Doji là những nến đơn lẻ có giá mở và giá đóng gần giống nhau. Những chân nến này có thể cho thấy sự đảo ngược xu hướng tăng hoặc giảm. Các nhà đầu tư nên diễn giải các mô hình nến Doji một cách thận trọng và tìm kiếm sự xác nhận về khối lượng giao dịch, hành động giá và các chỉ báo kỹ thuật khác trước khi hành động. Hy vọng rằng với những thông tin chúng tôi cung cấp ở trên đã giúp nhà đầu tư có thêm một tín hiệu để nâng cao xác suất thành công khi giao dịch. Hãy thực hành thật nhiều trước khi bắt đầu giao dịch thật nhé!

Vietcap là một trong những công ty dịch vụ tài chính hàng đầu Việt Nam, giúp khách hàng đầu tư và phát triển thịnh vượng. Chúng tôi chuyên tư vấn, cung cấp các giải pháp tài chính cho khách hàng cá nhân và khách hàng tổ chức. Những đặc quyền vô cùng hấp dẫn và thú vị chỉ dành riêng cho khách hàng khách cá nhân khi mở tài khoản giao dịch chứng khoán tại Vietcap:

- Miễn phí tư vấn từ các tư vấn viên chuyên nghiệp và tận tâm

- Miễn phí trải nghiệm trên những nền tảng ổn định của Vietcap

- Nhận các báo cáo phân tích chuyên sâu theo danh mục đầu tư

Mở tài khoản ngay hôm nay và bắt đầu hành trình đầu tư của bạn.

Powered by Froala Editor