Khi nói về thói quen đầu tư thành công, không thể không nhắc đến các chuyên gia đầu tư. Từ kinh nghiệm lâu năm, họ đã phát triển những thói quen và phương pháp đặc biệt, giúp họ đạt được thành công trong thị trường tài chính. Những thói quen này không chỉ giúp họ đạt được lợi nhuận mà còn tạo nền tảng cho sự ổn định và bền vững trong đầu tư. Hãy cùng tìm hiểu về những thói quen đó và cách chúng giúp các chuyên gia đầu tư thành công.

1. Bảo toàn vốn luôn là ưu tiên hàng đầu – không bao giờ mất tiền

Nền tảng trong chiến lược đầu tư của các chuyên gia đầu tư là niềm tin rằng ưu tiên cao nhất luôn là bảo toàn vốn.

Các chuyên gia đầu tư chú ý đến việc không bị mất tiền hơn là kiếm tiền. Điều họ coi trọng là lợi ích lâu dài. Họ không xem mỗi khoản đầu tư của mình là một sự kiện riêng lẻ, riêng biệt. Nếu bạn đầu tư vào "các sự kiện có khả năng xảy ra cao", bạn gần như chắc chắn sẽ kiếm được lợi nhuận. Và nguy cơ thua lỗ là không đáng kể - đôi khi không tồn tại. Việc tránh mất tiền dễ dàng hơn nhiều so với việc kiếm tiền.

2. Cố gắng tránh rủi ro – nghĩ đến thua lỗ trước hơn là kiếm tiền

Đặt việc bảo toàn vốn lên hàng đầu có nghĩa là bạn phải là người không thích rủi ro. Đối với các chuyên gia đầu tư, rủi ro mang tính bối cảnh, có thể đo lường được, có thể quản lý được và có thể tránh được. Warren Buffett coi trọng sự chắc chắn. Nếu trong trường hợp của bạn thì khái niệm về các yếu tố rủi ro có ý nghĩa hay không?

Có điều gì đó độc đáo về trạng thái tinh thần của các chuyên gia đầu tư: họ hoàn toàn có thể thoát khỏi sự kiểm soát của cảm xúc. Nếu bạn bị cảm xúc chi phối, bạn rất dễ gặp rủi ro. Những nhà đầu tư bị cảm xúc chi phối thường rút lui (thường là thua lỗ). Các chuyên gia đầu tư không tin rằng rủi ro và lợi nhuận là như nhau. Họ chỉ đầu tư với tiền đề là kỳ vọng lợi nhuận trung bình là dương, do đó rủi ro đầu tư của họ là nhỏ hoặc không có rủi ro nào cả.

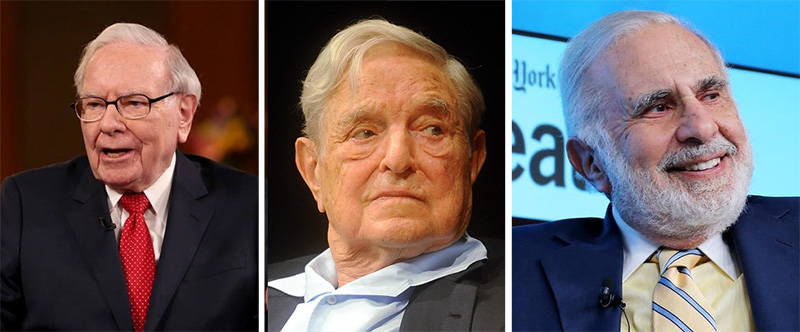

Charlie Munger và Warren Buffett (bên phải)

Trong lá thư mới nhất gửi các cổ đông, Warren Buffett tri ân người cộng sự quá cố: "Charlie Munger vừa là người anh, vừa là người cha đáng kính của tôi" bạn không thể bỏ qua những mảnh ghép trong lời khuyên của Charlie Munger

3. Phát triển triết lý đầu tư của riêng bạn - xem nó như một công việc kinh doanh

Một chuyên gia đầu tư có triết lý đầu tư của riêng mình, đó là sự thể hiện cá tính, khả năng, kiến thức, sở thích và mục tiêu của họ. Sự hiểu biết rõ ràng về các quyết định đầu tư là một trong những yếu tố thành công. Nếu không có triết lý cốt lõi, bạn sẽ không thể giữ vững vị thế hoặc kế hoạch giao dịch của mình trong những thời điểm thực sự khó khăn. Một triết lý giao dịch không thể được truyền từ người này sang người khác. Bạn chỉ có thể đạt được nó bằng thời gian và nỗ lực của chính mình.

Ba tình huống đảm bảo việc bán cổ phiếu:

● Đầu tiên, bạn phát hiện ra rằng mình đã phạm sai lầm và đơn giản là công ty đó không đáp ứng được các tiêu chuẩn của bạn;

● Thứ hai, những thay đổi ở công ty, chẳng hạn như đội ngũ quản lý kém năng lực hơn tiếp quản công ty, hoặc công ty đã phát triển quá lớn đến mức không còn phát triển nhanh bằng toàn ngành;

● Thứ ba, bạn phát hiện ra một cơ hội đầu tư tuyệt vời và cách duy nhất bạn có thể nắm bắt nó là trước tiên hãy bán một số cổ phiếu khác.

4. Phát triển hệ thống đầu tư mua bán, lựa chọn cá nhân của riêng bạn - đầu tư giá trị

12 yếu tố đánh giá của bậc thầy đầu tư:

● 1. Mua gì

● 2. Khi nào mua

● 3. Giá mua

● 4. Mua như thế nào

● 5. Mua bao nhiêu (tỷ lệ trong tổng danh mục đầu tư

● 6. Theo dõi tiến độ đầu tư

● 7. Khi nào nên bán

● 8. Cơ cấu danh mục đầu tư và đòn bẩy

● 9. Cách tìm kiếm cơ hội đầu tư

● 10. Cách đối phó với những cú sốc mang tính hệ thống như thị trường sụp đổ

● 11. Đối mặt với sai lầm

● 12. Phải làm gì khi hệ thống không hiệu quả

5. Nghĩ rằng đa dạng hóa là nực cười - đầu tư tập trung

George Soros đã từng nói rằng điều quan trọng không phải là phán đoán của bạn về thị trường có đúng hay không mà là bạn kiếm được bao nhiêu tiền khi phán đoán của bạn đúng và bạn đã chi bao nhiêu tiền khi phán đoán của bạn sai. Phân cấp là sự tự bảo vệ của những người thiếu hiểu biết. Nó gần như vô nghĩa đối với những người biết họ đang làm gì.

Bất kỳ người thành công nào trong bất kỳ lĩnh vực nào cũng đều có mục tiêu mà mình kiên trì theo đuổi. Họ không dàn trải năng lượng của mình trên nhiều lĩnh vực khác nhau. Kết quả của việc tập trung vào một mục tiêu duy nhất là đạt được các kỹ năng chuyên môn.

Nỗi sợ hãi xuất phát từ sự không chắc chắn về kết quả, và một nhà đầu tư bậc thầy sẽ chỉ đầu tư khi họ có lý do chính đáng để tin rằng mình sẽ đạt được điều mình muốn. Bởi vì danh mục đầu tư của họ mang tính tập trung nên họ có thể tập trung nỗ lực cao độ và hiệu quả vào việc xác định các khoản đầu tư phù hợp. Tập trung hóa là một kết quả, không phải là một nguyên nhân. Việc các chuyên gia đầu tư chỉ nắm giữ một vài cổ phiếu là không có chủ ý. Sự tập trung hóa phát sinh từ cách các chuyên gia đầu tư đầu tư tiền của họ.

Warren Buffett, George Soros và Carl Icahn

6. Tập trung vào lợi nhuận sau thuế - Đầu tư dài hạn, giảm chi phí giao dịch

Một cách để tăng tốc độ tăng trưởng tài sản là giảm thuế và các chi phí giao dịch khác, trong đó lợi nhuận đầu tư là thước đo cuối cùng. Lợi nhuận đầu tư đề cập đến lợi nhuận sau thuế. Một chuyên gia đầu tư sẽ tính đến mọi thứ có thể ảnh hưởng đến giá trị ròng của mình, bao gồm thuế và các chi phí giao dịch khác.

7. Chỉ đầu tư vào lĩnh vực bạn hiểu rõ - vòng tròn năng lực

Thị trường không bao giờ tha thứ cho những người không biết họ đang làm gì. Đừng làm bất cứ điều gì cho đến khi bạn biết mình đang làm gì.

Điều quan trọng nhất về phạm vi năng lực của bạn không phải là nó lớn đến mức nào mà là bạn vạch ra ranh giới hợp lý đến mức nào. - Warren Buffett

8. Đừng thực hiện những khoản đầu tư không đáp ứng được tiêu chuẩn của bạn - Nếu không có mục tiêu tốt, hãy chờ đợi.

Một chuyên gia đầu tư không bao giờ thực hiện khoản đầu tư không đáp ứng được tiêu chuẩn của mình. Thật dễ dàng để nói “không” với bất cứ điều gì. Đối với hầu hết các nhà đầu tư, điều quan trọng không phải là họ biết bao nhiêu mà là họ nhận ra những điều họ không biết tốt đến mức nào. Có một bộ tiêu chuẩn cơ bản là chìa khóa để đầu tư thành công. Các nhà đầu tư không có một triết lý đầu tư cố định làm trụ cột tư tưởng thường đưa ra những quyết định đầu tư đi ngược lại nhận định của chính họ.

9. Liên tục tìm kiếm các cơ hội đầu tư mới đáp ứng tiêu chuẩn của mình - Dựa trên dữ liệu và sự kiện

Và tích cực tiến hành các cuộc điều tra và nghiên cứu độc lập. Chúng ta chỉ lắng nghe các nhà đầu tư hoặc nhà phân tích mà chúng ta có lý do chính đáng để tôn trọng.

Bí mật của một chuyên gia đầu tư không phải là nhìn thấy những gì người khác không thể nhìn thấy mà là cách ông diễn giải những gì mình nhìn thấy. Hơn nữa, chúng ta sẵn sàng “nỗ lực nhiều hơn” để kiểm chứng đánh giá ban đầu của mình.

10. Kiên nhẫn không giới hạn – kiên nhẫn chờ cơ hội mua, kiên nhẫn chờ cơ hội bán

Khi một chuyên gia đầu tư không thể tìm được cơ hội đầu tư đáp ứng tiêu chí của mình, họ sẽ kiên nhẫn chờ đợi cho đến khi tìm được cơ hội.

11. Hành động ngay sau khi đưa ra quyết định - hành động dứt khoát

Đối với Warren Buffett và George Soros, việc đưa ra quyết định đầu tư cũng giống như lựa chọn giữa đen và trắng. Không có màu xám: một khoản đầu tư đáp ứng các tiêu chí của họ hoặc không. Nếu có, họ sẽ hành động nhanh chóng.

12. Giữ các khoản đầu tư có lãi cho đến khi đáp ứng được các điều kiện thoát đã xác định trước. - Bán khi việc bán được thiết lập

Cho dù bạn đầu tư bao nhiêu thời gian, công sức, năng lượng và tiền bạc vào một khoản đầu tư, tất cả đều có thể trở nên vô ích nếu bạn không có chiến lược rút lui được xác định trước.

Những chiến lược rút lui này có một điểm chung: Đối với các chuyên gia đầu tư, chúng đều vô cảm.

Một chiến lược rút lui thành công không thể độc lập với các yếu tố khác. Nó là sản phẩm trực tiếp của các tiêu chuẩn đầu tư và hệ thống đầu tư của nhà đầu tư. Không có tiêu chuẩn, câu hỏi nên kiếm lời hay chấp nhận thua lỗ sẽ bị chi phối bởi sự căng thẳng. Một nhà đầu tư có thể trì hoãn việc đầu tư vô thời hạn, nhưng họ không thể tránh khỏi quyết định chốt lời hoặc chấp nhận thua lỗ. Chỉ bằng cách làm rõ triết lý đầu tư và tiêu chuẩn đầu tư của mình, bạn mới có thể thoát khỏi căng thẳng.

13. Hãy kiên quyết tuân thủ hệ thống của mình - Tôn trọng xu hướng thị trường

Nếu một nhà đầu tư sử dụng một hệ thống hoàn toàn không phù hợp với tính cách của mình, họ sẽ thất bại thảm hại, ngay cả khi hệ thống đó hoạt động rất tốt đối với những người khác. Xem lại bài viết: Tại sao nên tôn trọng xu hướng thị trường?

14. Hãy thừa nhận sai lầm của mình và sửa chữa chúng ngay lập tức - Bán khi lý do mua không còn giá trị.

Các chuyên gia đầu tư biết rằng họ mắc sai lầm. Hãy sửa lỗi ngay khi phát hiện để bạn hiếm khi phải chịu tổn thất lớn. Vì bảo toàn vốn là mục tiêu hàng đầu của các bậc thầy đầu tư nên điều quan trọng nhất của họ thực ra là tránh sai lầm và sửa chữa những sai lầm đã mắc phải, còn lợi nhuận chỉ là thứ yếu. Ngay cả khi khoản đầu tư không đáp ứng được tiêu chuẩn mang lại lợi nhuận, họ vẫn coi đó là một sai lầm.

15. Biến sai lầm thành kinh nghiệm - Trưởng thành từ sai lầm và học hỏi từ kinh nghiệm.

Chính những sai lầm của bạn chứ không phải những thành công mới dạy cho bạn nhiều điều nhất. Việc phạm sai lầm là điều bình thường. Việc lặp lại sai lầm tương tự là điều không bình thường. Khi một chuyên gia đầu tư mắc sai lầm, phản ứng của họ hoàn toàn khác. Ông ấy chắc chắn sẽ là người đầu tiên thừa nhận sai lầm và có hành động ngay lập tức để giảm thiểu tác động tiêu cực của nó. Ông ta có thể làm được điều này vì ông ta chịu hoàn toàn trách nhiệm về hành động của mình và hậu quả của hành động đó.

Điều gì quan trọng nhất với một nhà đầu tư?

16. Đóng học phí - Không nhất thiết phải là tiền, nhưng việc học rất quan trọng.

Khi kinh nghiệm tích lũy, lợi nhuận của bậc thầy đầu tư sẽ tăng lên. Giờ đây, bạn dường như có thể kiếm được nhiều tiền hơn trong thời gian ngắn hơn. Bởi vì bạn đã "trả học phí" rồi.

17. Đừng bao giờ nói về việc bạn đang làm - Điều này quan trọng, không phải vui hay buồn.

Chuyên gia đầu tư gần như không bao giờ nói cho ai biết ông đang làm gì. Họ không quan tâm hay quan tâm đến việc người khác nghĩ gì về quyết định đầu tư của mình. Tại sao họ phải nói với người khác? Anh ấy biết mình đang làm gì. Họ không cần phải tìm kiếm sự chấp thuận từ người khác để ủng hộ quan điểm của mình. “Bạn đúng hay sai không phụ thuộc vào việc người khác có đồng ý với bạn hay không”.

18. Tiêu ít hơn số tiền chúng ta kiếm được. - Tiết kiệm là một đức tính tốt

19. Làm việc để kích thích và thỏa mãn bản thân chứ không phải vì tiền.

20. Chỉ bằng cách tận hưởng việc đầu tư, bạn mới có thể yêu thích đầu tư.

21. Đầu tư 24 giờ một ngày.

Những thói quen đầu tư thành công từ các chuyên gia không chỉ là chìa khóa mở cánh cửa cho thành công cho chính chúng ta mà còn là nền tảng cho sự ổn định và bền vững trong đầu tư. Bảo toàn vốn, kiên nhẫn, sự phát triển triết lý đầu tư cá nhân và sự tập trung vào lợi nhuận sau thuế là những điểm nổi bật trong danh sách thói quen trên. Không chỉ là những nguyên tắc cơ bản, mà đó còn là những nguyên tắc được xây dựng và tuân thủ bởi những người đã thành công trong thị trường tài chính. Xem nhiều hơn tại Vietcap Academy.

Powered by Froala Editor