Lý thuyết Dow đã tồn tại trên thị trường chứng khoán thế giới gần 100 năm, là một nền móng quan trọng của phân tích kỹ thuật. Các nguyên tắc của lý thuyết này giúp các nhà giao dịch hiểu thị trường tốt hơn và xác định biến động giá và khối lượng chính xác hơn. Lý thuyết Dow được đưa ra bởi Charles Dow nhiều năm trước, thậm chí trước khi biểu đồ hình nến được phát minh. Về cơ bản, Lý thuyết Dow Jones cho rằng thị trường di chuyển theo xu hướng. Và hiểu được lý thuyết này có thể giúp các nhà đầu tư xác định được xu hướng thị trường, để họ có thể đưa ra các quyết định giao dịch thông minh hơn.

Lý thuyết Dow là gì?

Lý thuyết Dow là một tập hợp sáu nguyên tắc hoặc nguyên lý cơ bản giải thích cách thị trường chứng khoán vận động. Sáu nguyên lý này lần đầu tiên được đưa ra và xuất bản trong một loạt các bài xã luận mà Charles Dow đã viết từ những năm 1900 đến 1902 trên Wall Street Journal. Tuy nhiên, nó chỉ được đưa ra ánh sáng sau khi ông qua đời, nhờ những nỗ lực của William Hamilton, George Schaefer và Robert Rhea, những người đã biên soạn nó và trình bày nó thành Lý thuyết Dow.

Lý thuyết tài chính này là một phần không thể thiếu trong phân tích kỹ thuật thời hiện đại. Trên thực tế, các khái niệm như xu hướng tăng, xu hướng giảm, mức hỗ trợ và mức kháng cự được bắt nguồn từ Lý thuyết Dow.

Lý thuyết Dow cũng là lý thuyết đầu tiên xác định rằng thị trường chứng khoán di chuyển theo xu hướng với nhiều giai đoạn khác nhau cho mỗi xu hướng. Nó phác thảo rõ ràng các xu hướng khác nhau mà thị trường chứng khoán thường có xu hướng trải qua - xu hướng chính, xu hướng thứ cấp và xu hướng nhỏ. Và đối với mỗi xu hướng, có ba giai đoạn sau - giai đoạn tích lũy, giai đoạn bùng nổ và giai đoạn phân phối.

Lịch sử hình thành

Charles Dow đã phát triển Lý thuyết Dow từ phân tích của ông về hành động giá thị trường vào cuối thế kỷ 19. Cho đến khi qua đời vào năm 1902, Dow là chủ sở hữu đồng thời là biên tập viên của The Wall Street Journal. Mặc dù ông chưa bao giờ viết sách về những lý thuyết này, nhưng ông đã viết một số bài xã luận phản ánh quan điểm của mình về đầu cơ và vai trò của đường sắt và trung bình công nghiệp.

Mặc dù Charles Dow được ghi nhận là người phát triển Lý thuyết Dow, nhưng chính SA Nelson và William Hamilton sau này đã cải tiến lý thuyết này thành như ngày nay. Nelson đã viết The “ABC of Stock Speculation” và là người đầu tiên thực sự sử dụng thuật ngữ “Lý thuyết Dow”. Hamilton đã hoàn thiện thêm lý thuyết này thông qua một loạt bài báo trên The Wall Street Journal từ năm 1902 đến năm 1929. Hamilton cũng viết The Stock Market Barometer vào năm 1922, tìm cách giải thích lý thuyết một cách chi tiết.

Năm 1932, Robert Rhea đã hoàn thiện thêm phân tích của Dow và Hamilton trong cuốn sách của ông Lý thuyết Dow. Rhea đã đọc, nghiên cứu và giải mã khoảng 252 bài xã luận mà qua đó Dow (1900-1902) và Hamilton (1902-1929) đã truyền đạt những suy nghĩ của họ về thị trường. Trong công việc của mình, Rhea cũng đề cập đến Hamilton's The Stock Market Barometer. Các tài liệu về Lý thuyết Dow ngày nay đều dựa trên cuốn sách của Rhea, Lý thuyết Dow. Và trở thành nền tảng của phân tích kỹ thuật hiện nay.

Sáu nguyên lý cơ bản của Lý thuyết Dow

Lý thuyết Dow là một khái niệm đơn giản bao gồm sáu nguyên lý cơ bản. Chúng ta sẽ tìm hiểu rõ hơn về lý thuyết Dow trong phần chi tiết sau.

Nguyên lý 1: Thị trường giảm giá tất cả mọi thứ

Theo nguyên lý này, thị trường đã phản ánh tất cả các thông tin sẵn có. Mọi thứ cần biết đều đã được phản ánh trên thị trường thông qua giá cả. Giá đại diện cho tổng tất cả hy vọng, nỗi sợ hãi và mong đợi của tất cả những người tham gia. Biến động lãi suất, kỳ vọng thu nhập, dự báo doanh thu, tin tức chính trị, sáng kiến sản phẩm và tất cả những thứ khác đều đã được định giá trên thị trường. Điều bất ngờ có thể sẽ xảy ra, nhưng thông thường điều này sẽ chỉ ảnh hưởng đến xu hướng ngắn hạn. Xu hướng chính sẽ không bị ảnh hưởng. Các nhà giao dịch có thể nghiên cứu các biến động giá này để hiểu thị trường có thể sẽ biến động như thế nào trong tương lai gần.

Nguyên lý 2: Thị trường có ba xu hướng

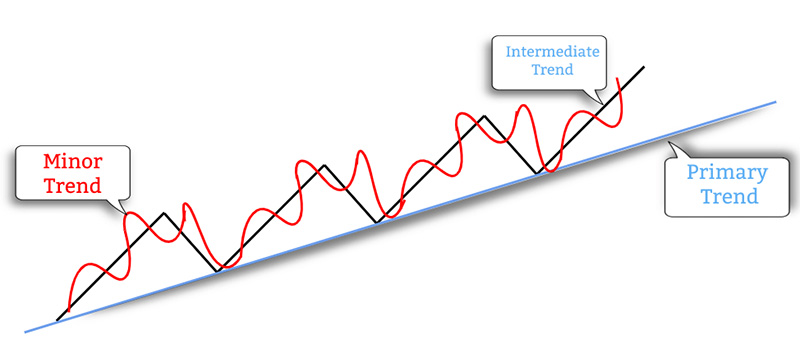

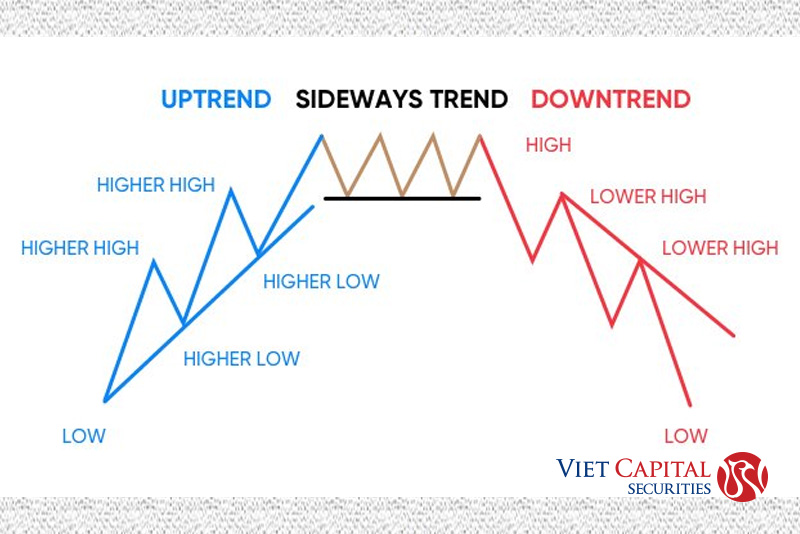

Đây có lẽ là một trong những nguyên lý phổ biến nhất của Lý thuyết Dow. Nó giải thích rằng thị trường di chuyển theo ba xu hướng:

Các xu hướng chính:

Những xu hướng này là những chuyển động chính trên thị trường và chúng có thể kéo dài trong một hoặc nhiều năm. Xu hướng chính xác định đây là một thị trường tăng giá (đi lên) hay giảm (đi xuống).

Xu hướng thứ cấp:

Xu hướng thứ cấp làm gián đoạn chuyển động của Xu hướng chính, di chuyển theo hướng ngược lại. Tuy nhiên, việc xác định một Xu hướng thứ cấp khi nó đang trong quá trình phát triển là rất khó. Chúng thường lây lan trong một khoảng thời gian từ ba tuần đến vài tháng. Và chúng có thể di chuyển theo hướng ngược lại với xu hướng chính. Ví dụ: trong một thị trường chủ yếu tăng giá, bạn có thể thấy xu hướng giảm thứ cấp trong vài tuần trước khi thị trường tăng trở lại.

Các xu hướng nhỏ:

Các xu hướng nhỏ, như tên gọi, xảy ra trong một khoảng thời gian rất ngắn. Thông thường, chúng chỉ tồn tại trong vài ngày hoặc dưới 3 tuần. Những xu hướng này về cơ bản chỉ là nhiễu thị trường và chúng là những hình mẫu kém tin cậy nhất nếu bạn đang tìm kiếm các xu hướng thị trường để theo dõi. Các xu hướng nhỏ có thể ngược hướng với xu hướng chính hoặc xu hướng phụ.

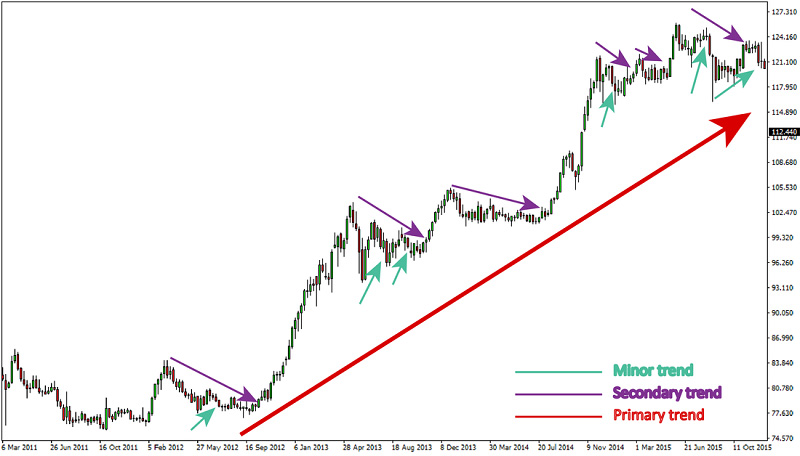

Trong hình ảnh trên, hãy để ý xem xu hướng chính của thị trường từ tháng 9 năm 2012 là xu hướng chính tăng. Và ở giữa, chúng ta có những xu hướng nhỏ kéo dài nhiều nhất là vài ngày hoặc hai tuần. Xu hướng thứ cấp xảy ra trong khoảng thời gian từ 3 tuần đến vài tháng, có khi đi xuống (điều chỉnh), ngược với xu hướng tăng chính.

Nguyên lý 3: Xu hướng thị trường có ba giai đoạn

Cho dù thị trường đang đi lên hay đi xuống, mọi xu hướng đều được đánh dấu bởi ba giai đoạn. Các giai đoạn này được liệt kê ở đây.

- Giai đoạn tích lũy

- Giai đoạn tăng trưởng

- Giai đoạn phân phối

Hãy xem những gì xảy ra trong ba giai đoạn này.

Giai đoạn tích lũy

Giai đoạn này thường xảy ra ngay sau một xu hướng giảm mạnh, trong đó nhiều nhà đầu tư mất hy vọng về việc giá sẽ tăng lên. Vì vậy, mặc dù giá có thể đã chạm mức thấp nhất có thể trong chu kỳ đó, nhưng người mua vẫn do dự trong việc mua cổ phiếu. Do đó, giá cổ phiếu tiếp tục trì trệ ở mức thấp.

Tại thời điểm này, các nhà đầu tư lớn và các quỹ sẽ tham gia thị trường. Họ nhận ra rằng thị trường đã chạm mức thấp và trong nỗ lực tích lũy cổ phiếu ở mức giá thấp như vậy, họ bắt đầu mua lượng lớn cổ phiếu thường xuyên, trong một thời gian dài. Đây là điều dẫn đến việc hình thành các mức hỗ trợ, vì khối lượng mua cổ phiếu khổng lồ của các nhà đầu tư thông minh này đã thúc đẩy nhu cầu mua vào và khiến giá cổ phiếu tăng lên.

Giai đoạn tăng trưởng

Còn được gọi là giai đoạn bùng nổ, giai đoạn phân phối công khai là khi các nhà giao dịch ngắn hạn, những người theo xu hướng kỹ thuật, nhận thấy hoạt động đang diễn ra và tham gia thị trường. Họ cũng bắt đầu mua cổ phiếu, khiến giá tài sản tăng nhanh. Theo cách này, một xu hướng tăng giá được thiết lập, đó là lý do tại sao giai đoạn này còn được gọi là giai đoạn tăng giá. Xu hướng tăng này nói chung là nhanh chóng và dốc.

Ngay sau đó, tin tức về thị trường nói chung trở nên tích cực, khiến nhiều người mua tham gia vào hơn. Các nhà phân tích và nghiên cứu nhận thấy xu hướng giá cao và điều này cuối cùng làm tăng sự tham gia của công chúng vào thị trường.

Giai đoạn phân phối

Ở đỉnh điểm của giai đoạn tăng giá, giá cổ phiếu đạt mức cao mới. Khi tin tức về những xu hướng này được công bố rộng rãi hơn, mọi người bắt đầu đầu tư vào cổ phiếu. Đây là nơi các nhà đầu tư thông minh một lần nữa hành động. Trái ngược với những gì đã xảy ra trong giai đoạn tích lũy, ở đây, các nhà đầu tư lớn bắt đầu bán bớt lượng cổ phiếu họ đang nắm giữ một cách có hệ thống. Họ làm như vậy trong khi những người khác trên thị trường đang tập trung vào việc mua vào.

Nguồn cung cổ phiếu vì thế không ngừng tăng lên. Và bất cứ khi nào giá cổ phiếu cố gắng vượt qua một điểm nhất định, việc bán tháo gia tăng từ các nhà đầu tư lớn sẽ ngăn không cho nó tăng quá mốc đó, dẫn đến việc hình thành các mức kháng cự. Cuối cùng, đợt bán tháo lớn đã làm trì trệ giá ở một số mức nhất định và không cho nó tăng thêm nữa. Và sau đó, một xu hướng giảm bắt đầu, dẫn đến một thị trường giá xuống.

Điểm 4: Các chỉ số phải xác định lẫn nhau

Để xác định rằng một xu hướng đã được thiết lập, điều cần thiết là tất cả các chỉ số thị trường phải xác nhận lẫn nhau. Vì vậy, chuyển động của một chỉ số phải khớp với chuyển động của tất cả các chỉ số khác trên thị trường. Chỉ khi đó, chúng ta mới có thể dán nhãn thị trường là tăng hay giảm, tùy từng trường hợp.

Ví dụ: giả sử VNINDEX chủ yếu di chuyển theo hướng tăng, nhưng HNX30, VNI100, VNI Midcap và nhiều chỉ số khác trên thị trường chủ yếu đi xuống. Trong trường hợp này, sẽ không đúng khi phân loại thị trường là giảm giá (đi xuống). Chỉ khi tất cả các chỉ số di chuyển theo cùng một hướng, bạn mới có thể xác định xu hướng một cách cụ thể, theo Lý thuyết Dow.

Nguyên lý 5: Khối lượng giao dịch phải phù hợp với xu hướng giá cả

Theo nguyên lý này, bất kỳ xu hướng chính nào trên thị trường, dù tăng hay giảm, đều phải được hỗ trợ bởi sự gia tăng tương ứng của khối lượng giao dịch. Để làm rõ hơn, hãy lấy ví dụ về một giai đoạn thị trường mà giá đang tăng. Để phân loại đây là thị trường chủ yếu tăng giá, khối lượng giao dịch nên tăng khi giá đi lên (vì đây là xu hướng chính) và giảm khi giá đi xuống (vì đây là xu hướng thứ cấp). Nói cách khác, nhiều giao dịch nên theo xu hướng tăng chính hơn là xu hướng giảm thứ cấp.

Ngược lại, hãy xem một thị trường mà giá đang giảm. Ở đây, để phân loại đây là thị trường chủ yếu giảm giá, khối lượng giao dịch nên tăng khi giá đi xuống (vì đây là xu hướng chính) và giảm khi giá tăng (vì đây là xu hướng thứ cấp). Nói cách khác, nhiều giao dịch nên theo xu hướng giảm chính hơn là xu hướng tăng thứ cấp.

Trong hình trên, hãy xem khối lượng giao dịch giảm như thế nào ngay cả khi giá tăng? Điều này cho thấy rằng số lượng giao dịch cao hơn đang theo xu hướng giảm, chỉ ra một thị trường giảm giá.

Nguyên lý 6: Xu hướng được duy trì cho đến khi có dấu hiệu đảo chiều

Charles Dow nhận ra rằng rất dễ nhầm lẫn giữa xu hướng thứ cấp với xu hướng đảo chiều. Điều này là do cả hai biến động giá này đều di chuyển theo hướng ngược lại với xu hướng chính. Ví dụ, giả sử thị trường bây giờ chủ yếu là giảm giá (hoặc giảm xuống). Sự tăng giá tạm thời có vẻ giống như một sự đảo chiều xu hướng. Nhưng một lần nữa, nó cũng có thể chỉ là một xu hướng thứ cấp. Vì vậy, theo như Lý thuyết Dow, bạn sẽ phải tiếp tục coi thị trường là giảm giá ngay cả khi có xu hướng tăng tạm thời cho đến khi rõ ràng rằng xu hướng tăng được thiết lập. Trong trường hợp đó, nó sẽ là một sự đảo ngược xu hướng, làm cho thị trường tăng giá.

Lý thuyết Dow hữu ích như thế nào?

Lý thuyết Dow chủ yếu giúp các nhà đầu tư xác định xu hướng thị trường với độ chính xác cao hơn, vì vậy bạn có thể tận dụng các điểm hành động giá tiềm năng. Nó cũng giúp các nhà đầu tư hành động một cách thận trọng và không đi ngược lại xu hướng thị trường. Và trên hết, Lý thuyết Dow nhấn mạnh tầm quan trọng của giá đóng cửa như một chỉ báo tốt về tâm lý chung của thị trường.

Theo giả định của lý thuyết Dow trong suốt bất kỳ ngày giao dịch nào, các giao dịch có thể diễn ra ở khắp nơi. Nhưng khi giờ đóng cửa đến gần, hầu hết những người tham gia thị trường sẽ muốn tuân theo xu hướng. Theo đó, giá đóng cửa của một cổ phiếu thể hiện phản ứng của các nhà đầu tư ngay khi ngày giao dịch kết thúc. Điều này có thể cung cấp cho bạn nhiều cái nhìn sâu sắc về nơi thị trường chung đang hướng đến. Với những thông tin đầu vào này, thậm chí bạn có thể phát triển các chiến lược giao dịch Dow giúp bạn đưa ra các quyết định giao dịch sáng suốt.

Hạn chế của lý thuyết Dow là gì?

Mặc dù lý thuyết Dow đã đưa ra rất nhiều nguyên lý hỗ trợ nhà đầu tư trong việc nắm bắt nhanh thị trường để đưa ra những quyết định đầu tư sáng suốt, nhưng nó vẫn tồn tại một số hạn chế nhất định, cụ thể đó là:

- Lý thuyết Dow có độ trễ lớn: Trong khi thị trường chứng khoán biến động liên tục tính theo giây, theo phút thì lý thuyết này lại gặp phải hạn chế về độ trễ của thông tin. Điều này phản ánh rằng nếu như nhà đầu tư cứ nhất quyết tuân thủ đúng theo các nguyên lý cứng nhắc phía trên, thì có khả năng bạn sẽ bỏ lỡ cơ hội kiếm lợi nhuận ở giai đoạn đầu cũng như giai đoạn cuối của biến động.

- Không phải lúc nào lý thuyết Dow cũng chính xác: Còn tùy theo tình hình thực tế trên thị trường cũng như khả năng phân tích của nhà giao dịch mà lý thuyết Dow có thể chính xác hoặc không.

- Lý thuyết Dow không giúp được các nhà đầu tư nếu có biến động trung gian: Lý thuyết này hầu như không cung cấp bất cứ dấu hiệu nào cho sự thay đổi trong các biến động trung gian.

- Cuối cùng, lý thuyết này thường khiến các nhà đầu tư bị băn khoăn: Mặc dù thông thường lý thuyết Dow sẽ cung cấp những câu trả lời hợp lý dựa trên cơ sở các biến động diễn ra thực tế trên thị trường. Tuy nhiên xét trong một vài trường hợp thì thị trường vẫn có khả năng lên giá nhưng thực tế thị trường đã bước sang giai đoạn nguy hiểm. Trong trường hợp đó, đối tượng những nhà đầu tư nhỏ sẽ dễ bị băn khoăn không biết việc tin tưởng theo lý thuyết này có đúng đắn hay không?

Xem thêm:

- Tại sao báo cáo tài chính của ngân hàng (công ty bảo hiểm, chứng khoán) lại khác với các doanh nghiệp còn lại?

- Đọc và hiểu thuyết minh Báo cáo tài chính của doanh nghiệp?

- Phân tích các chỉ số về cơ cấu tài chính

- Tại sao nên tham gia khóa học đầu tư tài chính online?

Kết Luận

Mặc dù Lý thuyết Dow có những hạn chế nhất định, nhưng đây là nền tảng cho việc phân tích kỹ thuật, được coi là điểm khởi đầu để các nhà đầu tư chứng khoán tìm hiểu về xu hướng và cách thức hoạt động của thị trường tài chính.

Lý thuyết Dow cũng như Phân tích kỹ thuật là một môn khoa học thực nghiệm. Thành công trên thị trường đòi hỏi sự nghiên cứu và phân tích nghiêm túc, sẽ có đầy rẫy những thành công và thất bại. Thành công là một điều tuyệt vời, nhưng thất bại, dù đau đớn, nên được coi là kinh nghiệm học hỏi. Hãy cố gắng tìm hiểu và nắm được nền tảng lý thuyết Dow sẽ giúp nhà đầu tư hiểu được các biến động tiếp theo thị trường, từ đó thực hiện các quyết định giao dịch chính xác và hiệu quả hơn.

Powered by Froala Editor