Biểu đồ nến cho đến nay là loại biểu đồ được sử dụng nhiều nhất trong thế giới giao dịch. Trong số đó, nến harami là một mô hình tương đối phổ biến mà các nhà giao dịch sử dụng để xác định xu hướng đảo chiều.

Trong bài viết hôm nay, chúng ta sẽ cùng nhau tìm hiểu nến Harami là gì và cách giao dịch nến Harami.

Nến Harami là gì?

Harami trong tiếng Nhật có nghĩa là mang thai, xuất phát từ hình dạng của nến giống như đang mang thai. Do đó, nến Harami còn được gọi với cái tên khác là mô hình nến mẹ bồng con. Mô hình này gồm có 2 cây nến liền nhau, chân nến đầu tiên được coi là nến mẹ bao quanh hoàn toàn thân nến thứ hai được coi là nến con. Trong đó, cây nến đầu tiên thân sẽ dài bao phủ chọn cây nến thứ 2. Cây nến thứ 2 có chiều dài không quá lớn.

Nến Harami là một loại mô hình nến có thể được sử dụng để dự đoán biến động giá trong tương lai trên thị trường. Được coi là một mô hình đảo chiều, có nghĩa là nó có thể được sử dụng để báo hiệu một sự thay đổi giá theo hướng của thị trường. Do đó, mô hình nến này được các nhà đầu tư sử dụng khi đưa ra quyết định giao dịch mua hoặc bán.

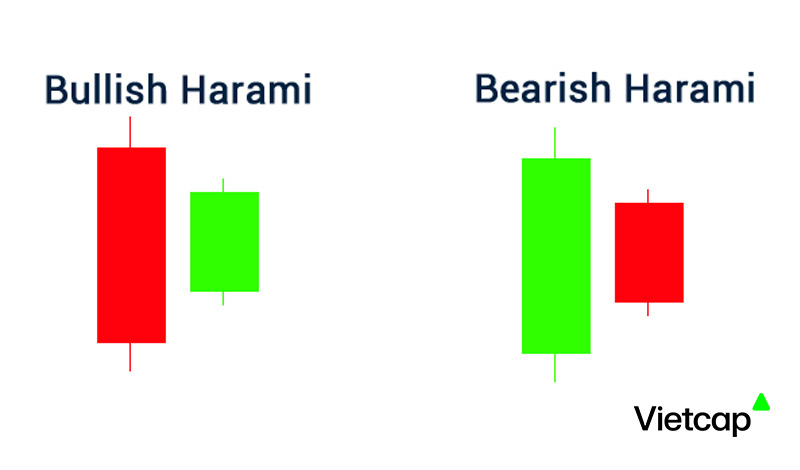

Harami là mô hình nến đảo chiều, cho thấy xu hướng hiện tại đang dần yếu đi, và thị trường đang có xu hướng mới. Harami có 2 xu hướng tăng giá (Bullish Harami) và giảm giá (Bearish Harami).

Hình 1: Mô hình nến Harami và những kiến thức cần biết

Bullish Harami: mô hình 2 nến, cây nến đầu tiên là một cây nến dài màu đỏ. Cây thứ hai là một cây nến xanh nhỏ hơn. là một mô hình tiếp tục hoặc đảo ngược xu hướng tăng giá ngắn hạn. Nến thứ hai càng nhỏ thì tín hiệu đảo chiều càng mạnh. Bóng của nến thứ hai không nhất thiết phải nằm trong thân nến đầu tiên, nếu có sẽ cho tín hiệu đáng tin cậy hơn.

Bearish Harami: là mô hình nến đảo chiều giảm cho thấy xu hướng thị trường chuẩn bị chuyển hướng từ tăng sang giảm. Mô hình Harami Bearish là một mô hình hai nến bao gồm một thân nến tương đối ngắn màu đỏ nằm trong một thân nến dài màu xanh trước đó.

Cấu tạo của nến Harami như thế nào

Mô hình nến Harami sẽ cho nhà đầu tư tín hiệu đảo chiều mạnh mẽ. Nhưng để áp dụng thành công mô hình này đòi hỏi phải biết cách nhận dạng mô hình. Cụ thể Harami có đặc điểm như sau:

- Harami tăng hay giảm thì đều là mô hình nến đôi.

- Nến thứ nhất thường có thân dài, có thể là nến tăng hoặc giảm.

- Nến thứ hai có nhiệm vụ xác nhận tín hiệu đảo chiều và có kích thước không quá 25% nến thứ nhất.

- Nến thứ 2 có thể là nến xanh hoặc đỏ (màu sắc không quan trọng).

- Nếu nến thứ hai nằm giữa nến thứ nhất, sẽ báo hiệu xu hướng đảo chiều mạnh mẽ. Tuy nhiên trong trường hợp Bearish Harami, nến thứ hai nằm dưới thân nến trước nó, thị trường sẽ dễ đi vào vùng sideway.

- Giá đóng cửa, mở cửa, giá cao nhất, thấp nhất của nến thứ hai nằm trong nến thứ nhất tín hiệu đảo chiều sẽ mạnh mẽ hơn.

- Phần bóng nến và thân của nến thứ hai càng nhỏ, hình dáng càng giống nến Doji thì khả năng đảo chiều càng cao.

Nến Harami cho chúng ta biết điều gì?

Nến Harami mang trong mình những đặc trưng và ý nghĩa riêng, khi nắm được những điều cốt lõi này rồi nhà đầu tư có thể áp dụng thành công vào việc đánh giá, xác định xu hướng thị trường.

Vì thân nến nhỏ của nến thứ hai nằm trong phạm vi của thân nến dài của nến thứ nhất, nó cho thấy sự do dự trên thị trường. Ngoài ra, cuộc giằng co vẫn tiếp diễn giữa phe mua và phe bán trong suốt cả ngày nhưng cả hai đều không thực sự thành công.

Mô hình nến Harami cho ta thấy được tâm lý của thị trường dựa vào Bearish và Bullish Harami, cụ thể như sau:

- Phía bên mua đang nắm giữ thị trường một thời gian dài và ráng đẩy giá tăng lên tức là xu hướng tăng vẫn đang kéo dài. Nếu nến Bearish Harami xuất hiện nghĩa là bên bán đang có động thái bán cổ phiếu ra khiến cho giá mở cửa giảm thấp hơn so với giá đóng cửa của cây nến đứng trước nó.

- Ngược lại, phía bên bán đã nắm giữ thị trường một thời gian dài và nến Bullish Harami xuất hiện nghĩa là bên mua đang mua cổ phiếu vào. Lúc này giá mở cửa sẽ cao hơn giá đóng cửa của cây nến trước.

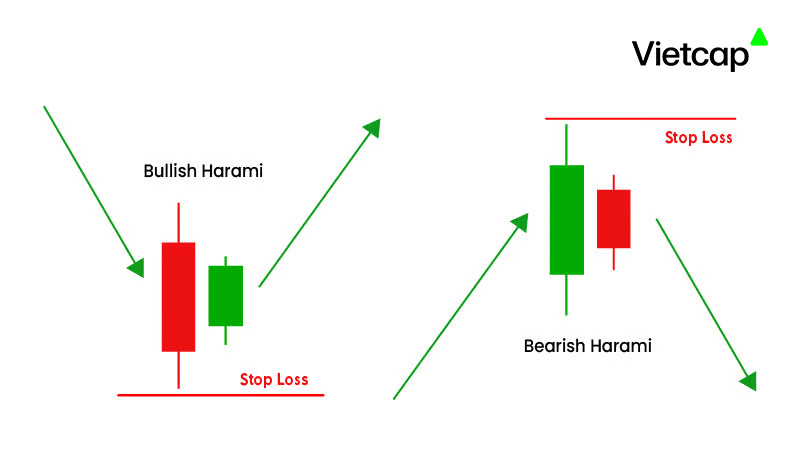

Hình 2: Harami Candlestick

Thị trường đã chuẩn bị sẵn sàng đảo chiều khi mô hình nến Harami xuất hiện vì lúc này giá của thị trường không thể cao hơn giá trị cao nhất của nến Bearish Harami hay không thể giảm xuống thấp hơn giá trị thấp nhất của nến Bullish Harami. (Xem Hình 2 để dễ hình dung hơn).

Dựa vào mô hình nến mẹ bồng con Harami, các nhà đầu tư có thể xác định được xu hướng của thị trường để có thể đưa ra quyết định mua hay bán cho hợp lý.

Ưu – Nhược điểm của biểu đồ nến Harami

Cũng như các mô hình nến khác Harami cũng bao gồm những ưu và nhược điểm riêng. Cụ thể:

Ưu điểm:

- Mô hình nến đơn giản, chỉ cần hai ngọn nến để xác định phù hợp với các nhà đầu tư F0. Chỉ cần nhìn hình dạng và màu của nến là có thể đoán được xu hướng thị trường.

- Mô hình nến Harami có thể báo hiệu cả xu hướng giảm và tăng.

Nhược điểm: mặc dù có một số lợi ích, nhưng hai mô hình này không thể tách rời khỏi những thiếu sót như:

- Các tín hiệu dự báo của nến Harami không mang lại độ tin cậy cao. Đôi khi cần phải kiên nhẫn chờ thêm một cây nến tiếp theo xuất hiện để chắc chắn hơn về sự đổi chiều của thị trường.

- Không thích hợp cho các giao dịch quá ngắn hạn hoặc trong ngày

- Cần kết hợp với các công cụ và chỉ báo kỹ thuật khác để cung cấp tín hiệu an toàn và chính xác hơn.

Chiến lược giao dịch với mô hình nến Harami

Mô hình nến Harami báo hiệu xác suất đảo chiều chỉ tương đối. Vậy nên sử dụng mô hình này kết hợp với các chỉ báo đảo chiều khác như RSI, Fibonacci, Bollinger Bands,.. để có thể tìm thấy các điểm mua bán thích hợp.

Kết hợp với Hỗ trợ và kháng cự

- Nếu Bearish Harami xuất hiện phía trong vùng kháng cự tức là xu hướng đảo chiều có thể rõ ràng hơn và các nhà đầu tư có thể đặt lệnh MUA.

- Ngược lại, nếu Bullish Harami xuất hiện tại ngưỡng hỗ trợ thì nhà đầu tư có thể xem xét đặt lệnh BÁN.

Harami và RSI: khi mô hình Harami xuất hiện trong vùng quá bán hoặc vùng quá mua của RSI thì các nhà đầu tư có thể xem xét điểm vào lệnh phù hợp

- MUA = Bullish Harami + RSI dưới 30 (Đường quá bán)

- BÁN = Bearish Harami + RSI trên 70 (Đường quá mua)

Harami và Đường trung bình động:

- MUA = Bullish Harami + Mức đóng cửa nằm dưới đường trung bình động 20 kỳ

- BÁN khi giá đóng cửa vượt qua đường trung bình động 20 kỳ

Harami với Bollinger Bands: giao dịch các nến haramis hình thành ở các cạnh bên ngoài, khi giá chạm vào một mức của các dải bollinger trên hoặc dưới.

- Khi giá chạm vào dải bollinger phía trên cùng lúc một Bearish Harami được hình thành, hãy mở một lệnh BÁN.

- Tương tự như vậy, đặt lệnh MUA cho đến khi giá chạm vào dải bollinger thấp hơn + Bullish Harami.

Mô hình nến Bullish Harami là một mô hình cung cấp tín hiệu đảo chiều có độ tin cậy thấp. Vì vậy, không nên sử dụng độc lập mà phải kết hợp với những công cụ, phương pháp khác thì các chiến lược giao dịch với nến Harami sẽ có độ hiệu quả cao, tiềm năng lợi nhuận lớn. Nến Harami là một trong những công cụ hữu ích giúp nhà đầu tư quan sát và phân tích thị trường một cách chính xác. Nếu bạn muốn xây dựng chiến lược giao dịch bằng mô hình nến harami hoặc bất kỳ mô hình nào khác, Hãy tìm và đọc các bài viết khác trên Vietcap để giao dịch hiệu quả hơn nhé. Chúc bạn may mắn và thành công!

Vietcap là một trong những công ty dịch vụ tài chính hàng đầu Việt Nam, giúp khách hàng đầu tư và phát triển thịnh vượng. Chúng tôi chuyên tư vấn, cung cấp các giải pháp tài chính cho khách hàng cá nhân và khách hàng tổ chức. Những đặc quyền vô cùng hấp dẫn và thú vị chỉ dành riêng cho khách hàng khách cá nhân khi mở tài khoản giao dịch chứng khoán tại Vietcap:

- Miễn phí tư vấn từ các tư vấn viên chuyên nghiệp và tận tâm

- Miễn phí trải nghiệm trên những nền tảng ổn định của Vietcap

- Nhận các báo cáo phân tích chuyên sâu theo danh mục đầu tư

MỞ TÀI KHOẢN NGAY hôm nay và bắt đầu hành trình đầu tư của bạn.

Powered by Froala Editor