PVD, PVT, DRC, MWG

Phân tích Kỹ thuật

- VN-Index thu hẹp mức tăng đầu ngày và đóng cửa ở mức thấp nhất trong phiên với thanh khoản rất cao, cho thấy lực bán chốt lãi gia tăng mạnh. Chỉ số có thể sẽ điều chỉnh giảm để kiểm định hỗ trợ MA5 tại 1.265 điểm.

Phân tích Cơ bản

PVD [Khuyến nghị: KHẢ QUAN]

- Công bố KQKD sơ bộ 4 tháng đầu năm 2024 (4T 2024) với doanh thu đạt 2,4 nghìn tỷ đồng và LNST trước lợi ích CĐTS đạt 190 tỷ đồng, lần lượt hoàn thành 30% và 20% dự báo cả năm của chúng tôi.

- Chúng tôi lưu ý lợi nhuận thực tế của PVD luôn cao hơn kết quả sơ bộ khoảng 3-12%. Do đó, chúng tôi nhận thấy không có thay đổi đáng kể đối với dự báo của chúng tôi, dù cần thêm đánh giá chi tiết.

- Chúng tôi hiện đưa ra giá mục tiêu là 36.000 đồng/cổ phiếu cho PVD.

PVT [Khuyến nghị: PHTT]

- Công bố KQKD sơ bộ 4 tháng đầu năm 2024 với doanh thu đạt 3,4 nghìn tỷ đồng và LNTT đạt 460 tỷ đồng, lần lượt hoàn thành 27% và 23% dự báo cả năm của chúng tôi.

- Chúng tôi nhận thấy không có thay đổi đáng kể đối với dự báo của chúng tôi, dù cần thêm đánh giá chi tiết.

- Chúng tôi hiện đưa ra giá mục tiêu là 30.100 đồng/cổ phiếu cho PVT.

DRC [Khuyến nghị: PHTT]

- Duy trì khuyến nghị PHÙ HỢP THỊ TRƯỜNG đối với DRC và giảm 1% giá mục tiêu xuống 34.200 đồng/cổ phiếu.

- Hạ dự báo tổng LNST sau lợi ích CĐTS giai đoạn 2024-2030 do chúng tôi kỳ vọng tác động tích cực không đáng kể đối với DRC từ cuộc điều tra chống bán phá giá của Mỹ đối với lốp xe tải và xe buýt (TBR) xuất khẩu từ Thái Lan.

- Điều chỉnh giảm dự báo tăng trưởng LNST sau lợi ích CĐTS năm 2024 của chúng tôi từ 18% YoY xuống 9% YoY chủ yếu do chúng tôi giảm giả định tăng trưởng sản lượng bán lốp radial từ 20% YoY xuống 10% YoY.

MWG [Khuyến nghị: KHẢ QUAN]

- Nâng giá mục tiêu thêm 20% lên 65.700 đồng/cổ phiếu, nhưng hạ khuyến nghị từ MUA xuống KHẢ QUAN do giá cổ phiếu đã tăng khoảng 35% trong 3 tháng qua.

- Quan điểm tích cực hơn đối với các dự báo về biên lợi nhuận của TGDĐ & ĐMX trong giai đoạn 2024-28 và kỳ vọng chuỗi sẽ cải thiện biên lợi nhuận hoạt động lên mức 6,5% trong năm 2028 (tăng từ mức 5,9% trong dự báo trước đây).

- Tăng 42% dự báo LNST sau lợi ích CĐTS của MWG do chúng tôi (1) tăng dự báo LNST sau lợi ích CĐTS của TGDĐ & ĐMX thêm 28%, và (2) giảm dự báo lỗ ròng của BHX từ 280 tỷ đồng trong dự báo trước đây xuống 104 tỷ đồng.

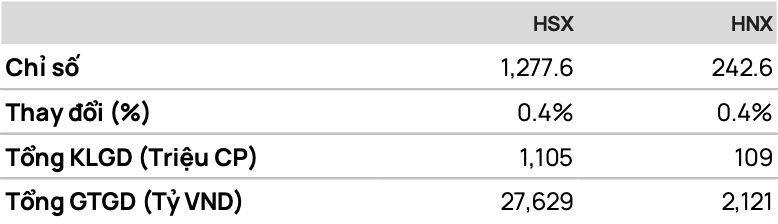

Tổng quan thị trường

Giao dịch Phái sinh

• Nhận định:

Hợp đồng F2406 mở gap tăng điểm đầu ngày lên mức cao nhất tại vùng 1.318 điểm. Sau đó, F2406 có xu hướng hạ nhiệt để kiểm định lại vùng gap đã mở.

Dự báo F2406 có thể sẽ giảm để kiểm định hỗ trợ tại 1.308-1.309 điểm.

• Chiến lược:

Bán khi mất hỗ trợ tại: 1.308 điểm

Mục tiêu (TP): 1.295 điểm

Dừng lỗ (SL) tại 1.312 điểm

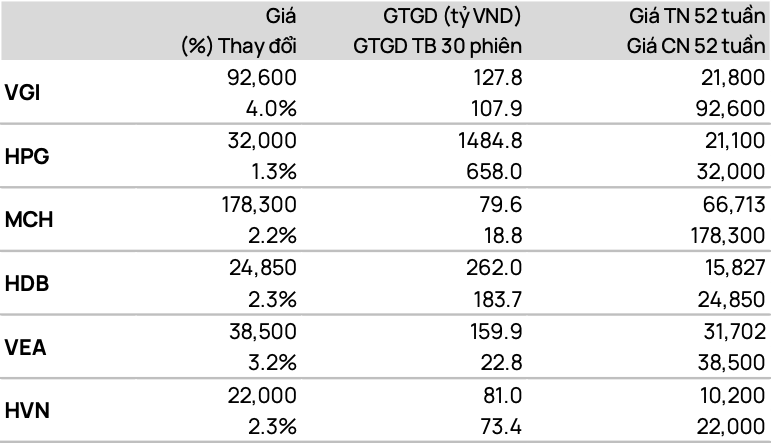

TOP CP vượt đỉnh 52 tuần

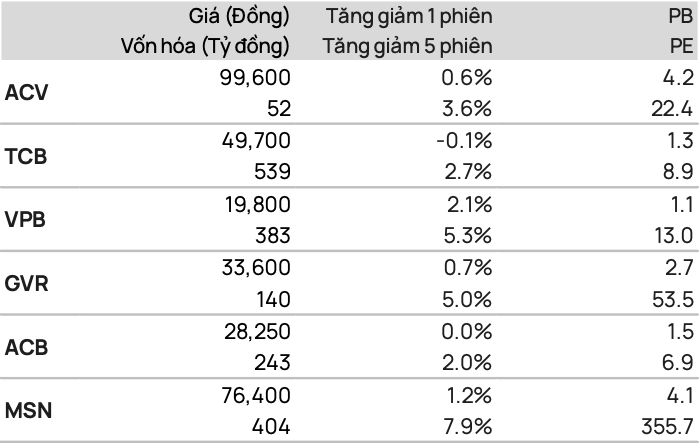

TOP CP có kỹ thuật tốt nhất

Giao dịch tự doanh

• Mua • Bán

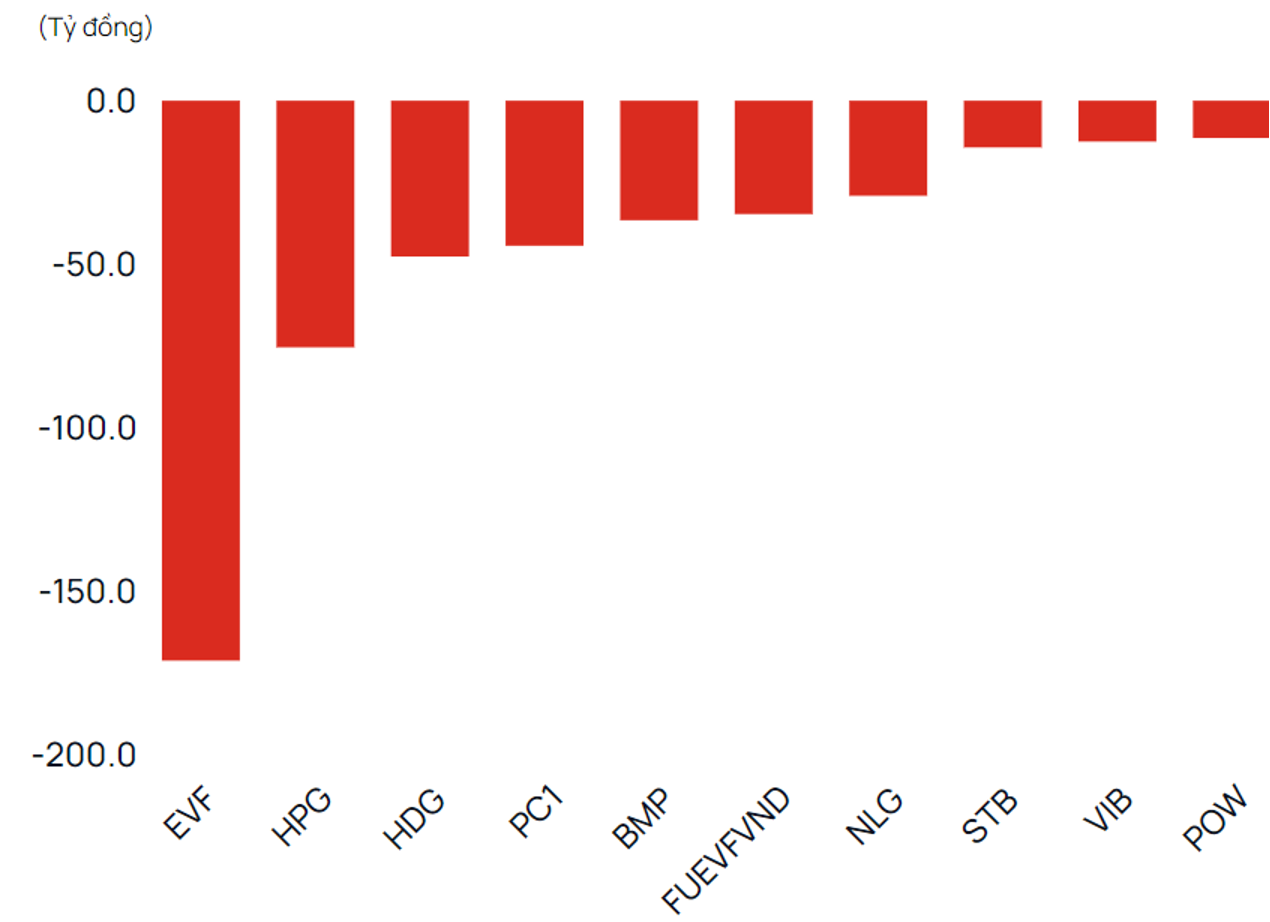

• Bán

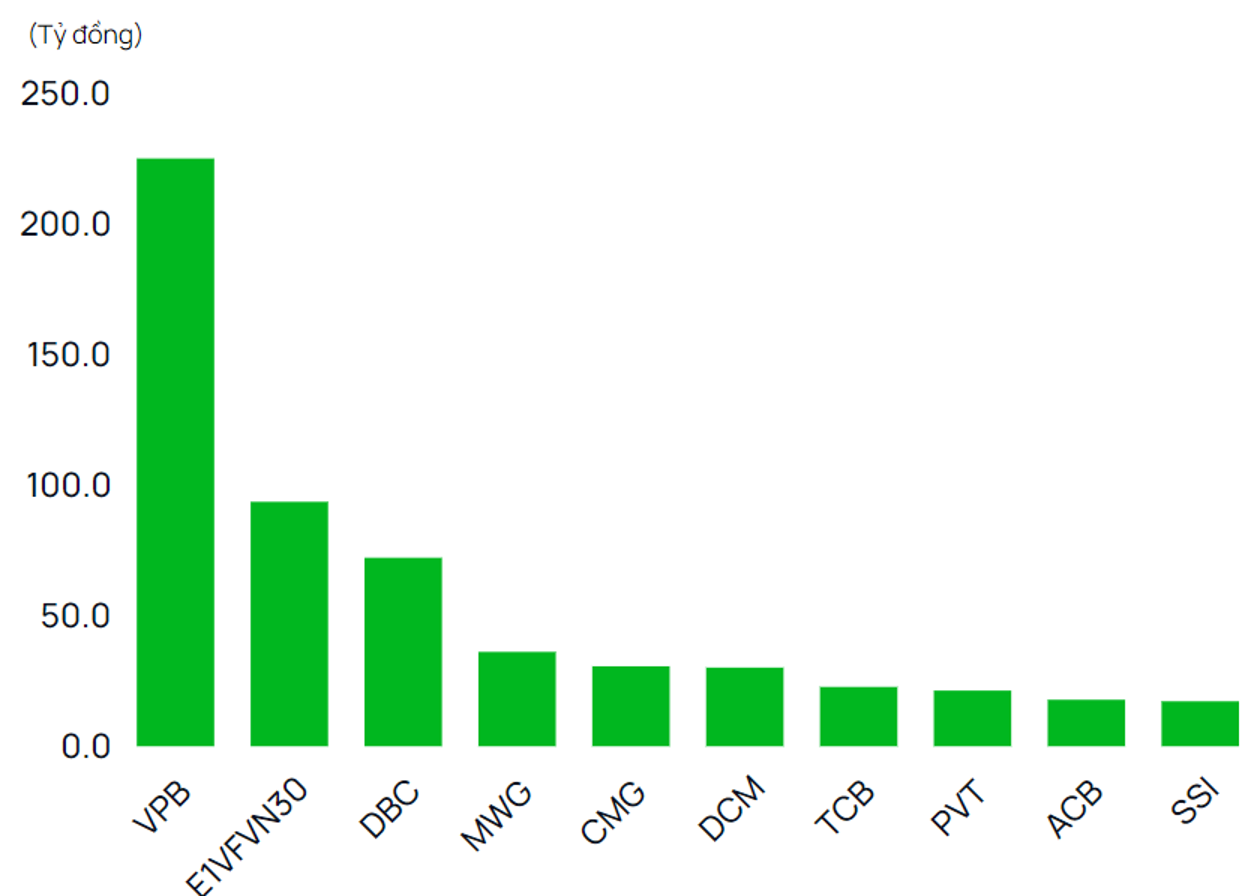

Giao dịch khối ngoại

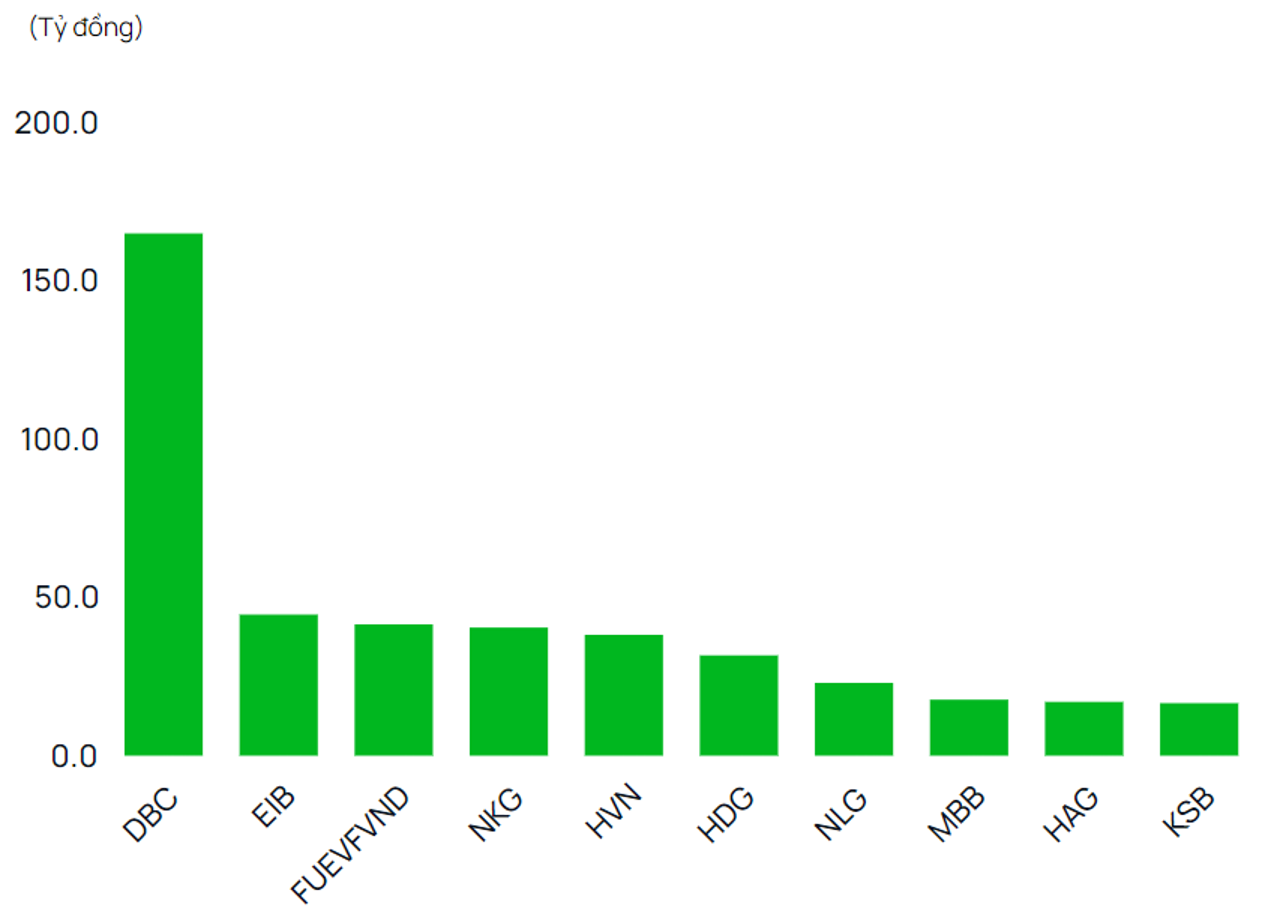

• Mua

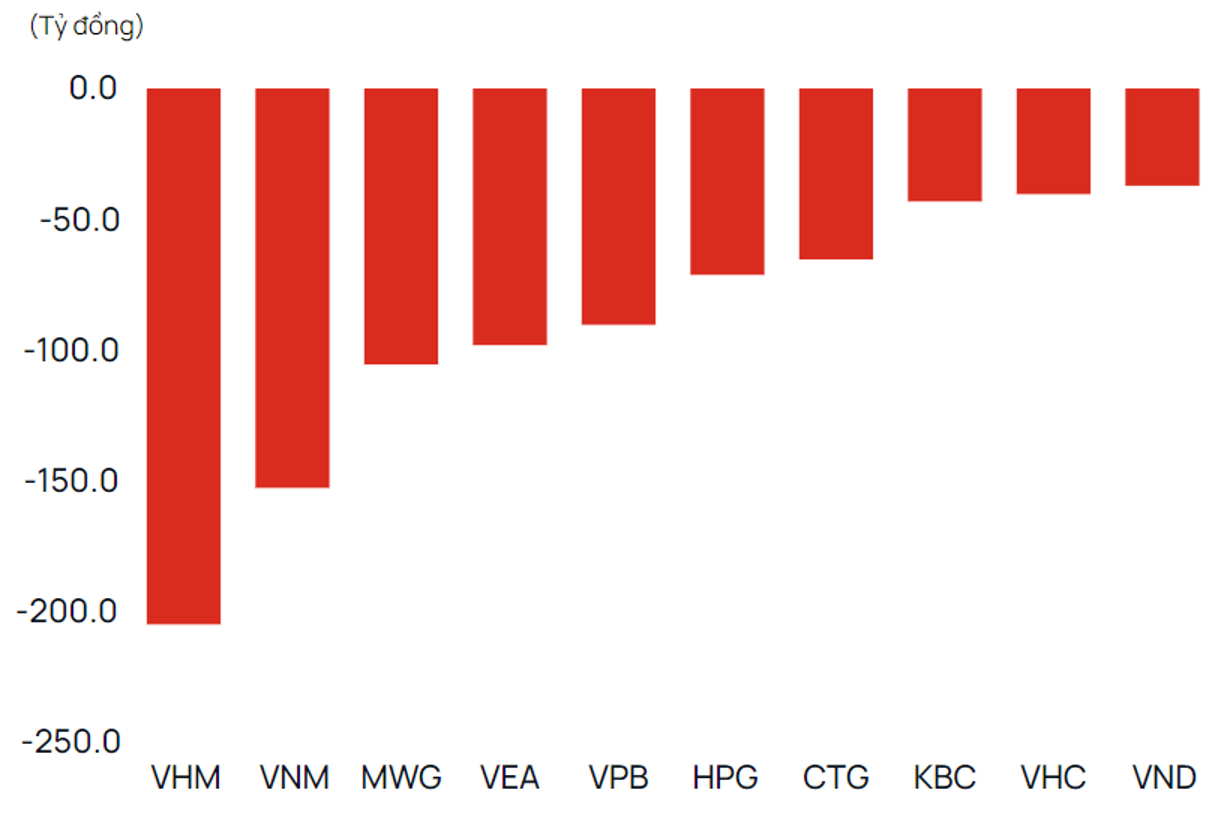

• Bán

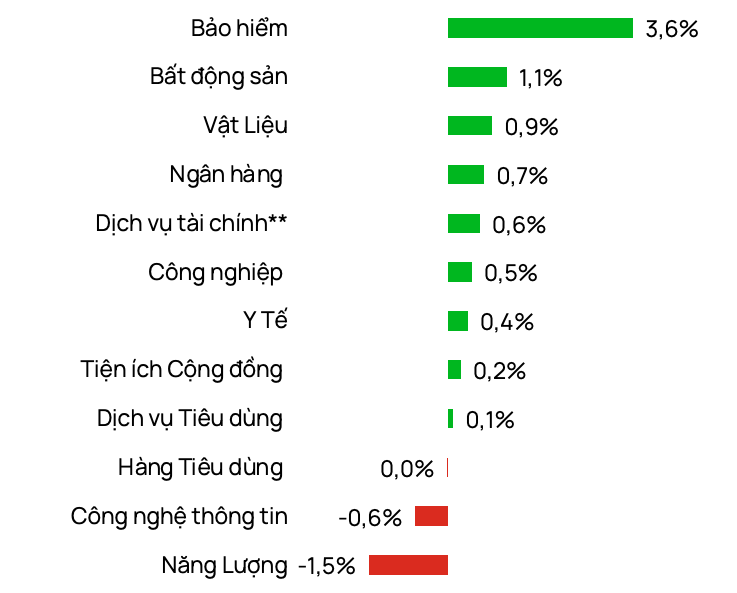

Diễn biến theo ngành (HSX + HNX)

Powered by Froala Editor