Chỉ báo kỹ thuật là công cụ không thể thiếu giúp những nhà phân tích kỹ thuật để xác định thời điểm thích hợp mua bán chứng khoán, ra quyết định giao dịch phù hợp. Dưới đây là các chỉ báo kỹ thuật trong chứng khoán cơ bản mà các nhà đầu tư thường xuyên dùng.

Phân tích kỹ thuật là gì?

Phân tích kỹ thuật là việc nghiên cứu hành vi của nhà đầu tư và tác động của những hành vi này vào khả năng biến động giá, khối lượng giao dịch nhằm xác định các giai đoạn phát triển của thị trường.

Các dữ liệu lịch sử giá chứng khoán và khối lượng giao dịch giúp cho nhà đầu tư xác định xu hướng thị trường, dự đoán biến động giá và các tín hiệu Mua (BUY), tín hiệu Bán (SELL) để đưa ra quyết định đầu tư sáng suốt và có khả năng đem lại kết quả cao. Kết hợp phân tích cơ bản và các chỉ báo kỹ thuật trong chứng khoán giúp nhà đầu tư xây dựng một chiến lược giao dịch tối ưu và mang lại lợi nhuận một cách tối ưu.

Ưu điểm

- Sử dụng nhanh, dễ áp dụng

- Áp dụng cho nhiều phiên giao dịch và không phụ thuộc vào báo cáo tài chính

- Có nhiều loại công cụ để dùng trong phân tích

Nhược điểm

- Dễ phụ thuộc vào tâm lý

- Tập trung vào khả năng xu hướng có thể xảy ra chứ không chắc chắn

- Một số công cụ phân tích được dựa trên các phép toán học phức tạp

Các chỉ báo cơ bản trong phân tích kỹ thuật

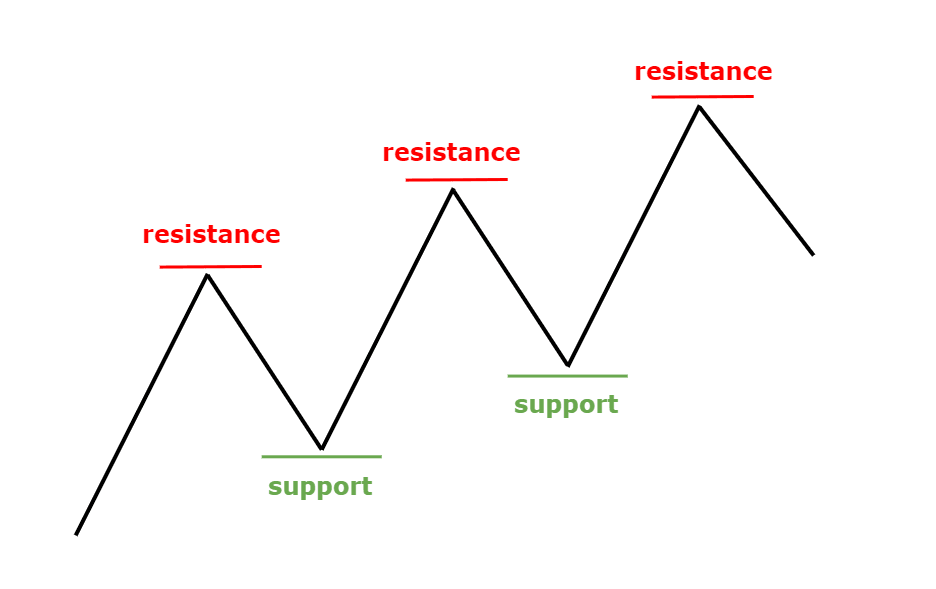

Hỗ trợ và kháng cự

Hỗ trợ và kháng cự là các vùng giá mà tại đó xu hướng được kỳ vọng sẽ đảo chiều hoặc di chuyển chậm lại trước khi tiếp tục xu hướng và hành vi đó có khả năng rằng sẽ lặp lại trong tương lai.

Hỗ trợ là vùng giá mà tại đó xu hướng giảm được kỳ vọng sẽ đảo chiều tăng. Tại vùng này, lực mua sẽ chiếm ưu thế hơn so với lực bán.

Kháng cự là vùng giá mà tại đó xu hướng tăng được kỳ vọng sẽ đảo chiều giảm. Tại vùng lại, lực bán sẽ chiếm ưu thế hơn so với lực mua.

Ví dụ về hỗ trợ và kháng cự trong xu hướng tăng

- Khi giá đi lên và giảm, vùng giá cao nhất trước khi tiếp tục xu hướng tăng được gọi là vùng kháng cự

- Khi giá điều chỉnh giảm và bật tăng, vùng giá thấp nhất trước khi tiếp tục xu hướng tăng gọi là vùng hỗ trợ.

Ngược lại, trong xu hướng giảm, các vùng hỗ trợ - kháng cự cũng được thiết lập khi giá dao động theo thời gian. Xem thêm về cách xác định vùng hỗ trợ và kháng cự

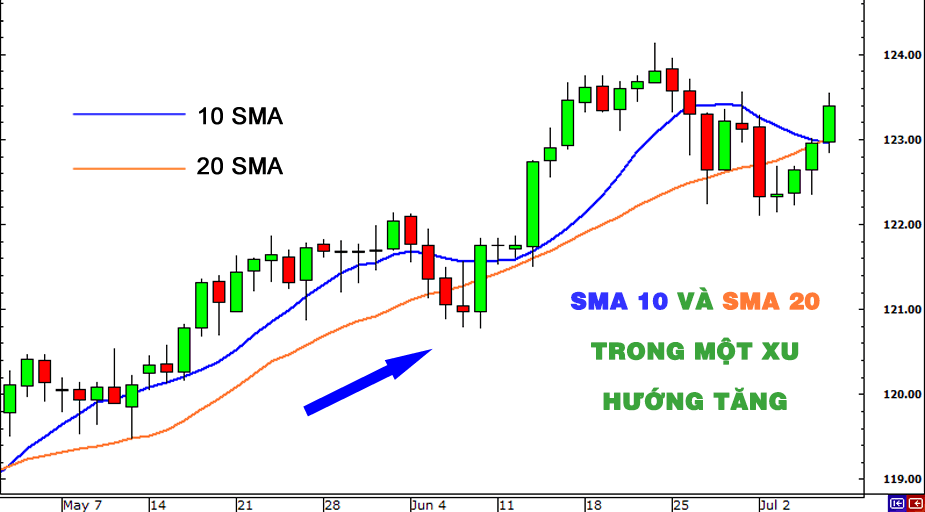

Đường trung bình động đơn giản (SMA)

Đường trung bình di động đơn giản SMA (Simple Moving Average) được tính toán bằng cách lấy tổng mức giá (đóng cửa, mở cửa) của giai đoạn được chọn để tính SMA ( thông thường là 5, 10 (9), hay 20….) chia cho tổng số phiên được chọn.

Ưu điểm: SMA đơn giản dễ sử dụng, dễ tính toán. Đưa ra tín hiệu xu hướng dài hạn có độ tin cậy cao.

Nhược điểm: SMA là một chỉ báo dựa trên các dữ liệu trong quá khứ, biến động khá chậm vì vậy thời gian càng dài thì độ trễ càng lớn theo.

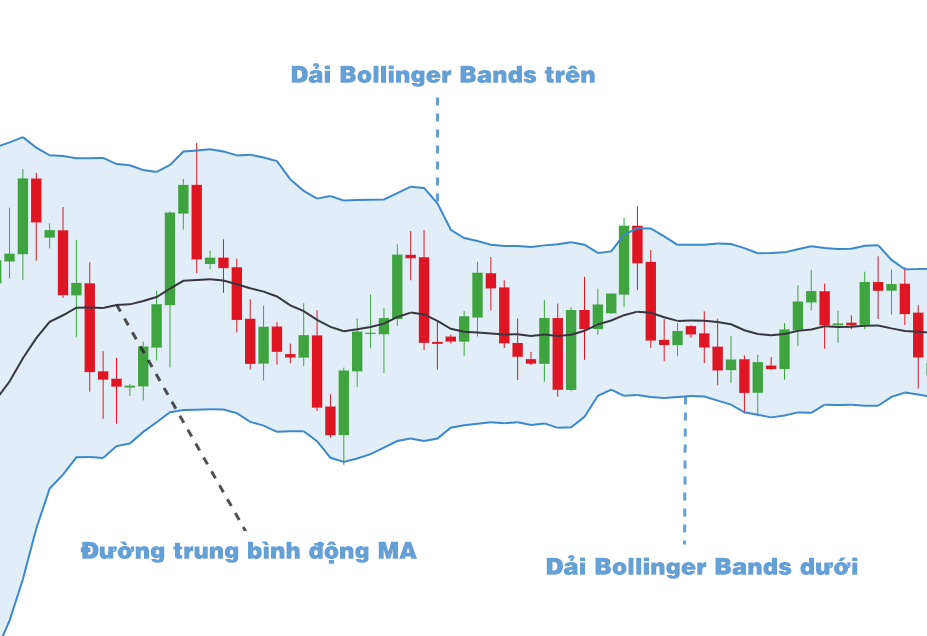

Các dải Bollinger Bands (BB)

Bollinger bands công cụ kết hợp giữa đường trung bình động MA (Moving Average) và độ lệch chuẩn. Cấu tạo chỉ báo Bollinger bands bao gồm một đường trung bình động ở giữa và hai đường biên trên, biên dưới.

Khoảng cách giữa đường MA với các dải bollinger của nó được xác định bởi mức độ biến động giá. Khi giá chứng khoán biến động mạnh, dải bollinger sẽ mở rộng và ngược lại khi giá chứng khoán biến động ít hơn, dải bollinger sẽ dần thu hẹp lại.

Cách dùng Bollinger Bands

Khi giá của cổ phiếu bằng hoặc cao hơn dải trên, cổ phiếu có thể bị mua quá mức.

Khi giá của cổ phiếu bằng hoặc thấp hơn biên độ, cổ phiếu có thể bị bán quá mức.

Bollinger bands không phải là một hệ thống giao dịch độc lập, để tăng hiệu quả khi sử dụng trong phân tích kỹ thuật khi dự đoán xu hướng giá, nhà đầu tư có thể kết hợp thêm các chỉ báo phân tích khác như: RSI, MACD…

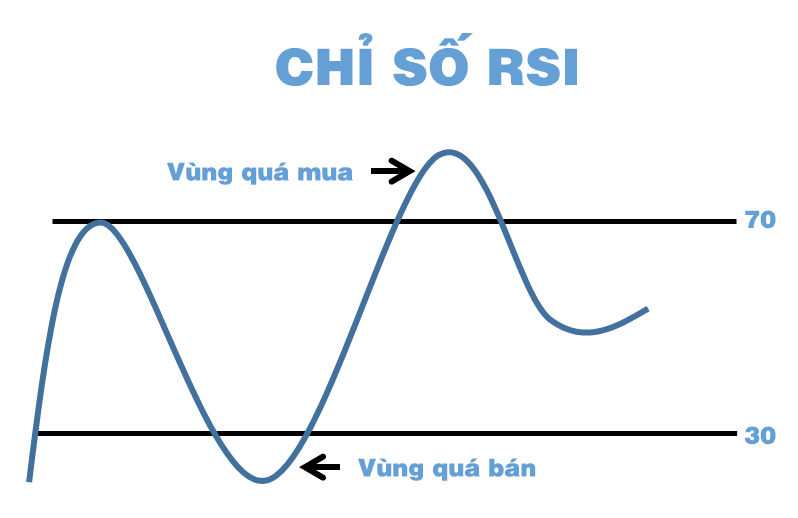

Chỉ số sức mạnh tương đối (RSI)

Chỉ báo kỹ thuật RSI so sánh tỷ lệ tương quan giữa số ngày tăng giá so với số ngày giảm giá với dữ liệu giao động trong khoảng từ 0 đến 100 (mức trung bình là 50). Chỉ số RSI sử dụng như một tham số riêng lẻ, con số đo lường thời gian để tính toán độ giao động (thông thường là 14 ngày).

Chỉ số RSI được tính theo thang điểm từ 1 đến 100, thông thường, trên 70 là dấu hiệu cho thấy tài sản đang ở mức quá mua, dưới 30 là thể hiện tài sản đang ở mức quá bán.

RSI<30: MUA khi đường RSI cắt xuống dưới 30, hình thành đáy và sau đó quay lên cắt qua 30

RSI>70: BÁN khi đường RSI cắt lên trên 70, tạo thành đỉnh và sau đó quay xuống cắt qua 70

Ưu điểm: RSI là một công cụ rất tốt để dựa vào đó bạn có thể xác nhận tín hiệu mở giao dịch của bất kỳ hệ thống giao dịch đơn giản hay phức tạp. RSI cho bạn tín hiệu mở giao dịch tốt nhưng cơ hội giao dịch không thường xuyên.

Nhược điểm: Cần phải quan sát theo dõi, vẫn có tín hiệu lỗi. Đề nghị sử dụng kết hợp cùng các công cụ khác.

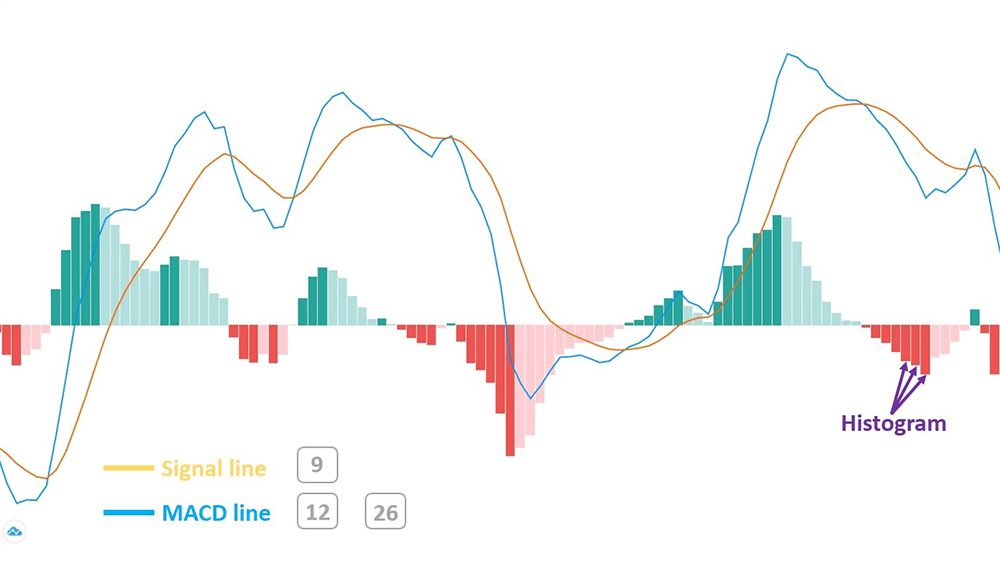

Đường phân kỳ hội tụ trung bình động (MACD)

Chỉ báo MACD là một chỉ báo động lượng được sử dụng rộng rãi trong phân tích kỹ thuật và được nhiều nhà đầu tư hay dùng, MACD thể hiện sức mạnh của xu hướng.

Phương pháp xác định

- Đường MACD tiêu chuẩn được hình thành từ trung bình di động 12 ngày và trung bình di động 26 ngày

- Thông thường, đường MACD 9 ngày được sử dụng như đường so sánh

Cách đọc chỉ báo MACD

+ Khi đường MACD cắt đường tín hiệu từ dưới lên, chỉ báo báo hiệu một xu hướng tăng.

+ Khi MACD cắt đường tín hiệu từ trên xuống, báo hiệu xu hướng tăng đã kết thúc, có thể sẽ chuyển sang xu hướng giảm.

Lời kết

Trên đây là các chỉ báo kỹ thuật phổ biến mà đa số nhà đầu tư đang sử dụng trong phân tích kỹ thuật. Mỗi chỉ báo trên đây đều có ưu và nhược điểm riêng, bạn nên chọn các chỉ báo phù hợp với chiến lược giao dịch của mình.

Vietcap là một trong những công ty dịch vụ tài chính hàng đầu Việt Nam, giúp khách hàng đầu tư và phát triển thịnh vượng. Chúng tôi chuyên tư vấn, cung cấp các giải pháp tài chính cho khách hàng cá nhân và khách hàng tổ chức. Những đặc quyền vô cùng hấp dẫn và thú vị chỉ dành riêng cho khách hàng khách cá nhân khi mở tài khoản giao dịch chứng khoán tại Vietcap:

- Miễn phí tư vấn từ các tư vấn viên chuyên nghiệp và tận tâm

- Miễn phí trải nghiệm trên những nền tảng ổn định của Vietcap

- Nhận các báo cáo phân tích chuyên sâu theo danh mục đầu tư

MỞ TÀI KHOẢN NGAY hôm nay và bắt đầu hành trình đầu tư của bạn.

Powered by Froala Editor