I. Định nghĩa

Trái phiếu có bảo đảm : Theo khoản 3 Điều 3 Thông tư 16/2021/TT-NHNN quy định như sau:

Trái phiếu có bảo đảm là loại trái phiếu được bảo đảm thanh toán toàn bộ hoặc một phần lãi, gốc khi đến hạn bằng tài sản của doanh nghiệp phát hành hoặc tài sản của bên thứ ba theo quy định của pháp luật về giao dịch bảo đảm; hoặc được bảo lãnh thanh toán theo quy định của pháp luật.

Như vậy, theo quy định pháp luật trái phiếu có bảo đảm là loại trái phiếu được bảo đảm thanh toán toàn bộ hoặc một phần lãi, gốc khi đến hạn bằng tài sản của doanh nghiệp phát hành hoặc tài sản của bên thứ ba theo quy định của pháp luật về giao dịch bảo đảm; hoặc được bảo lãnh thanh toán.

II. Điều kiện chào bán trái phiếu có bảo đảm ra công chúng

Tại Điều 23 Nghị định 155/2020/NĐ-CP quy định cụ thể:

Điều kiện chào bán trái phiếu có bảo đảm ra công chúng

- Đáp ứng điều kiện quy định tại Điều 19 Nghị định này.

- Được bảo đảm thanh toán một phần hoặc toàn bộ gốc và lãi trái phiếu bằng một hoặc một số phương thức sau:

- a) Bảo lãnh thanh toán của tổ chức tín dụng, chi nhánh ngân hàng nước ngoài;

- b) Bảo đảm bằng tài sân của tổ chức phát hành, tài sản của bên thứ ba. Tài sản bảo đảm phải được định giá bởi tổ chức có chức năng thẩm định giá và được đăng ký, xử lý theo quy định của pháp luật về đăng ký giao dịch bảo đảm.

- Có Đại diện người sở hữu trái phiếu theo quy định tại Điều 24 Nghị định này.

III. Hồ sơ đăng ký chào bán trái phiếu có bảo đảm ra công chúng

Tại Điều 25 Nghị định 155/2020/NĐ-CP quy định như sau:

Hồ sơ đăng ký chào bán trái phiếu có bảo đảm ra công chúng

- Các tài liệu quy định tại Điều 20 Nghị định này.

- Văn bản cam kết bảo lãnh thanh toán của tổ chức tín dụng, chi nhánh ngân hàng nước ngoài trong trường hợp trái phiếu được bảo đảm theo phương thức bảo lãnh thanh toán.

- Đối với trường hợp bảo đảm bằng tài sản: tài liệu chứng minh quyền sở hữu đối với tài sản được dùng để bảo đảm thanh toán trái phiếu; cam kết của bên thứ ba sở hữu tài sản bảo đảm về việc dùng tài sản đó để bảo đảm thực hiện nghĩa vụ thanh toán trái phiếu (trường hợp bảo đảm bằng tài sản của bên thứ ba); hợp đồng có nghĩa vụ được bảo đảm giữa bên sở hữu tài sản bảo đảm, Đại diện người sở hữu trái phiếu, bên nhận tài sản bảo đảm khác (trường hợp Đại diện người sở hữu trái phiếu không được nhận tài sản bảo đảm) và tổ chức phát hành; hợp đồng bảo hiểm tài sản (nếu có) đối với các tài sản này; chứng thư thẩm định giá tài sản bảo đảm còn hiệu lực; văn bản xác nhận đã đăng ký biện pháp bảo đảm đối với tài sản được dùng để bảo đảm (nếu có). Văn bản xác nhận đã đăng ký biện pháp bảo đảm đối với tài sản được dùng để bảo đảm phải được gửi đến Ủy ban Chứng khoán Nhà nước trước ngày cấp Giấy chứng nhận đăng ký chào bán.

- Hợp đồng đại diện người sở hữu trái phiếu giữa tổ chức phát hành với Đại diện người sở hữu trái phiếu.

IV. Các loại trái phiếu có bảo đảm:

Trái phiếu thế chấp

Trái phiếu thế chấp thường được hỗ trợ bởi việc nắm giữ bất động sản hoặc tài sản hữu hình như thiết bị. Trong trường hợp vỡ nợ, trái chủ cầm cố có thể bán tài sản cầm cố cơ bản và được bồi thường số tiền đã đầu tư — quyền sở hữu tài sản chuyển sang trái chủ trong trường hợp vỡ nợ. Vì trái phiếu thế chấp an toàn hơn trái phiếu công ty (không có tài sản thế chấp), họ có tỷ suất sinh lợi thấp hơn.

Chứng chỉ tin cậy thiết bị (ETC)

ETC đề cập đến các công cụ nợ cho phép công ty phát hành sở hữu và sử dụng tài sản trong khi thanh toán cho các trái chủ trong một khoảng thời gian. Không nghi ngờ gì quyền sở hữu tài sản thuộc về các trái chủ, nhưng công ty có thể sử dụng và tạo ra thu nhập từ tài sản đó. Các nhà đầu tư cung cấp vốn bằng cách mua chứng chỉ; ngược lại, giúp các công ty mua tài sản và cho họ thuê để hoạt động nếu người đi vay có thể đáp ứng các yêu cầu thanh toán của người cho vay, quyền sở hữu sẽ được chuyển cho người đi vay. Trong trường hợp vỡ nợ, người cho vay có thể lựa chọn những gì cần phải làm với tài sản. Các doanh nghiệp không cần phải trả thuế tài sản đối với một tài sản vì họ vừa thuê chính tài sản đó từ các nhà đầu tư và do đó tăng khả năng sinh lời của họ từ các hoạt động.

Trái phiếu có bảo đảm của các thành phố

Các thành phố có thể huy động vốn từ các nhà đầu tư thông qua việc phát hành các loại trái phiếu bảo đảm này cho một dự án cụ thể. Trái phiếu được hỗ trợ bởi doanh thu dự kiến từ dự án cụ thể đó. Sau khi tiết lộ chi tiết của dự án và doanh thu dự kiến từ cùng một dự án, các cơ quan thành phố đưa ra chiến lược hoặc kế hoạch trả nợ cho các nhà đầu tư. Tùy theo sự tin tưởng của các nhà đầu tư vào các dự án mà họ có thể mua các loại trái phiếu này.

V. Ưu và nhược điểm của trái phiếu có đảm bảo:

Ưu điểm :

- Rủi ro hạn chế hoặc không đáng kể đối với việc trả nợ gốc: Vì một tài sản thế chấp hỗ trợ các trái phiếu, nguyên tắc của trái chủ có thể được hoàn trả trong trường hợp vỡ nợ bằng cách bán một tài sản.

- Các công ty có thể tận dụng các lợi ích về thuế trong quá trình mua và trốn thuế tài sản đối với tài sản cho thuê trong trường hợp giao dịch ETC.

- Một nhà đầu tư nhận thấy trái phiếu là khoản đầu tư dài hạn và được bảo vệ thuế đáng kể trên thu nhập thường xuyên của họ.

- Thanh toán phiếu giảm giá hoặc thanh toán lãi suất sẽ tạo ra dòng tiền (hàng năm / hàng quý / hàng tháng) cho chủ đầu tư.

- Mua trái phiếu có bảo đảm được hỗ trợ bởi các dòng doanh thu sẽ tạo ra dòng tiền cho các nhà đầu tư khi các dự án được triển khai hiệu quả.

- Các nhà đầu tư có thể cầm cố trái phiếu để huy động tiền cho ngân hàng hoặc giao dịch trái phiếu trên thị trường và thu lợi từ các giao dịch.

- Các công ty có thể sử dụng trái phiếu có bảo đảm để huy động thêm vốn trong trường hợp cần thiết.

- Các công ty có thể giảm tổng chi phí trả nợ hàng tháng bằng cách dàn trải chúng trong một khoảng thời gian dài hơn. Trái phiếu chuyển đổi cung cấp cho các nhà đầu tư quyền chuyển đổi sang vốn chủ sở hữu và thu lợi nhuận từ nó.

Nhược điểm :

- Nếu lãi suất thị trường tăng hơn lãi suất trái phiếu, nhà đầu tư sẽ bị lỗ vì khoản thanh toán bằng phiếu giảm giá của họ sẽ ít hơn khoản thanh toán thị trường (trong trường hợp lãi suất cố định).

Khi lãi suất trên thị trường tăng, giá trị trái phiếu giảm xuống, và nếu nhà đầu tư muốn thanh lý trái phiếu sẽ được trả ít hơn thị trường.

- Nếu giá trị thị trường của tài sản thế chấp tài sản giảm giá, việc trả nợ gốc bị ảnh hưởng trong trường hợp vỡ nợ. Trong một nền kinh tế đang lên, lãi suất trái phiếu sẽ bị ảnh hưởng trừ khi lãi suất phiếu giảm giá được chốt theo tỷ giá thị trường. Trong trường hợp suy thoái kinh tế, khi giá trị thị trường của tài sản cạn kiệt, tiền gốc của nhà đầu tư bị mắc kẹt hoặc chỉ có thể lấy lại ít hơn số tiền thông thường.

- Lãi suất của trái phiếu có bảo đảm là tốn kém từ góc độ công ty đối với một khoản thế chấp.

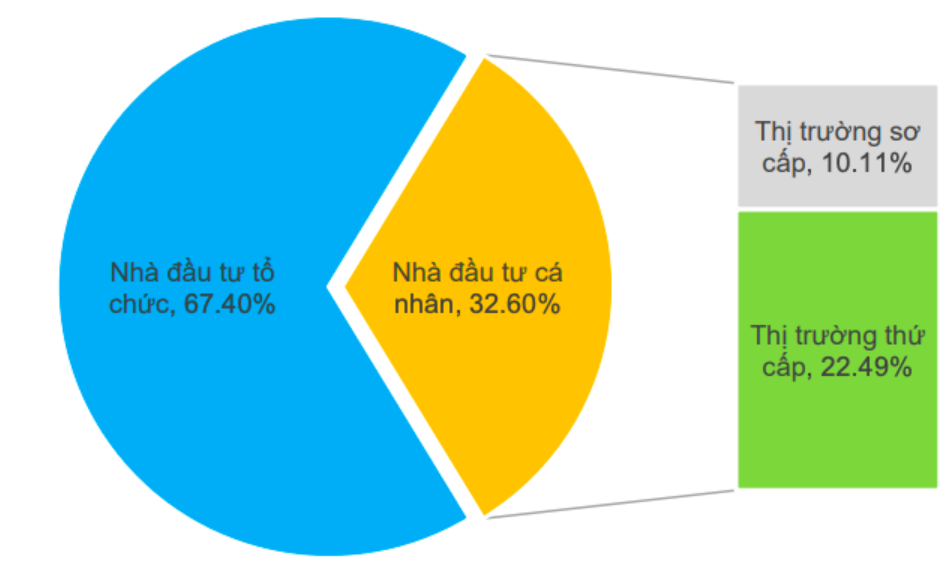

Tỉ lệ nắm giữ Trái phiếu doanh nghiệp của các nhà đầu tư cá nhân đang ở mức cao - Nguồn: Fiingroup, Bộ tài chính - Xem full bài viết tại đây

VI. Độ an toàn của trái phiếu có đảm bảo

Những khái quát về rủi ro và đặc điểm hoàn vốn của nợ trái phiếu có nhiều ngoại lệ. Ví dụ, mặc dù người ta có thể cho rằng nợ có bảo đảm thể hiện rủi ro thấp hơn cho các trái chủ so với nợ không có bảo đảm, nhưng trên thực tế, điều ngược lại thường đúng. Các nhà đầu tư mua nợ phi tập trung vì danh tiếng của nhà phát hành và sức mạnh kinh tế. Trong trường hợp trái phiếu kho bạc — không trái phiếu nào được bảo đảm bằng bất cứ điều gì hơn là uy tín của chính phủ Hoa Kỳ — nhà phát hành chưa bao giờ thất bại trong việc thanh toán lãi suất theo lịch trình hoặc trả lại toàn bộ tiền gốc khi đáo hạn trong hơn 200 năm. Với hầu hết các trái phiếu có bảo đảm, danh tiếng của nhà phát hành và sức mạnh kinh tế được nhận thức không thể biện minh cho việc nhà đầu tư mua trái phiếu mà không có thế chấp.

Trong cả hai trường hợp, trái phiếu không có bảo đảm của các tổ chức phát hành mạnh về kinh tế và trái phiếu có bảo đảm của các tổ chức phát hành yếu hơn, trái phiếu không có bảo đảm có thể có lãi suất khi phát hành thấp hơn so với trái phiếu có bảo đảm. Trái phiếu doanh nghiệp được xếp hạng thấp hơn như trái phiếu rác luôn có biểu lãi suất cao khi phát hành. Tuy nhiên, những kiểu khái quát này chỉ có giá trị ở một điểm nào đó. Một số tổ chức rất mạnh thường đưa ra các khoản nợ có bảo đảm, như các nhà sản xuất năng lượng gần như thuộc chính phủ, và trong những trường hợp như vậy, lãi suất đưa ra sẽ thấp vì cùng một lý do là nợ không có bảo đảm có thể đưa ra mức lãi suất tương đối thấp.

Có nên đầu tư trái phiếu doanh nghiệp

Kết Luận

Theo Bộ Tài chính khuyến cáo, để đầu tư trái phiếu doanh nghiệp, các nhà đầu tư cần phải là nhà đầu tư chứng khoán chuyên nghiệp theo đúng quy định của pháp luật, đánh giá được đầy đủ rủi ro khi đầu tư vào trái phiếu doanh nghiệp, không nên mua trái phiếu thông qua chào mời của các tổ chức cung cấp dịch vụ khi chưa tìm hiểu kỹ về tình hình tài chính của doanh nghiệp phát hành và các điều kiện, điều khoản của trái phiếu. Thông qua bài viết mong muốn mang đến cho các bạn một số hiểu biết về trái phiếu và rủi ro có thể xảy ra khi sử dụng sản phẩm đầu tư tài chính này. Hẹn gặp lại các bạn trong các bài viết phân tích tiếp theo từ Vietcap .

Powered by Froala Editor