Một câu chuyện dài về một nhà đầu tư vĩ đại, cuốn sách thực sự truyền cảm hứng cho tất cả các nhà đầu tư đã đang và sẽ đầu tư trên thị trường chứng khoán cũng như kinh doanh. Ở đây chúng ta không chỉ ngưỡng mộ tinh thần kiên định và khao khát thành công của Warren Buffett mà còn được học hỏi rất nhiều từ những thương vụ đầu tư của ông.

Một câu chuyện dài về một nhà đầu tư vĩ đại, cuốn sách thực sự truyền cảm hứng cho tất cả các nhà đầu tư đã đang và sẽ đầu tư trên thị trường chứng khoán cũng như kinh doanh. Ở đây chúng ta không chỉ ngưỡng mộ tinh thần kiên định và khao khát thành công của Warren Buffett mà còn được học hỏi rất nhiều từ những thương vụ đầu tư của ông.

Khởi đầu từ con số không, chỉ đơn giản bằng cách chọn các cổ phiếu và các công ty để đầu tư, Warren Buffett tích lũy được một tài sản khổng lồ và hiện vẫn đang ngày càng tăng. Hồ sơ đầu tư đáng kinh ngạc của ông đã khiến ông trở thành một hình mẫu được sùng bái trong giới đầu tư, nổi tiếng với vẻ mâu thuẫn của mình: một tỷ phú với lối sống rất chừng mực, một nhà đầu tư thành công phi thường.

Vậy Warren Buffett là ai?

Warren Edward Buffett sinh ngày 30 tháng năm 1930 tại Omaha, tiểu bang Nebraska, Hoa Kỳ, là một nhà đầu tư vĩ đại, doanh nhân và nhà từ thiện người Mỹ. Ông là nhà đầu tư thành công nhất thế giới, cổ đông lớn nhất kiêm giám đốc hãng Berkshire Hathaway và được tạp chí Forbes xếp ở vị trí người giàu thứ bảy thế giới với tài sản ước chừng 100,6 tỷ USD tính đến tháng 4/2021.

Vậy chúng ta hãy cùng bắt đầu cuộc hành trình đi đến thành công của vị tỷ phú đáng kính này nhé.

Đầu tiên đó là giấc mơ về sự giàu có và nỗi khát khao thành công luôn chay bỏng ngay từ khi còn nhỏ tuổi.

Khi Warren 7 tuổi, cậu phải nhập viện vì một cơn sốt không rõ nguyên nhân. Các bác sĩ đã cắt bỏ ruột thừa nhưng cậu vẫn yếu đến nỗi các bác sĩ sợ rằng cậu sẽ không qua khỏi. Thậm chí khi cha cậu mang món mì mà cậu thích nhất đến, Warren cũng không chịu ăn. Vậy mà khi còn lại một mình trên giường bệnh, cậu lấy ra một cây bút chì và điền đầy các con số vào một tờ giấy. Cậu nói với cô y tá chăm sóc mình rằng những con số này tượng trưng cho tài sản của cậu trong tương lai. Warren nói một cách vui vẻ: “Giờ thì cháu không có nhiều tiền, nhưng một ngày nào đó cháu sẽ có được số tiền lớn như trong tờ giấy này.” Trong cơn nguy kịch, cậu bé Warren đã tìm kiếm sự nâng đỡ không phải từ món mì mà là từ giấc mơ về sự giàu có.

Buffett bị hút hồn bởi những con số và mong muốn trở nên giàu có từ rất sớm. Cuốn sách thích nhất thời niên thiếu của ông là: Một ngàn cách để kiếm được 1.000 đô la.

Công việc kinh doanh của cậu khởi đầu với việc thu nhặt và bán những quả bóng golf và công việc giao báo:

Warren đã biến công việc giao báo của mình thành một công việc kinh doanh thực thụ. Cậu kiếm được 175 đô-la một tháng – số tiền tương đương với lương làm toàn thời gian của nhiều người – và tiết kiệm từng hào. Vào năm 1945, khi mới chỉ 14 tuổi, cậu đã dùng 1.200 đô-la kiếm được để đầu tư vào 40 mẫu Anh đất nông trại tại Nebraska.

Vào năm cậu 17 tuổi Warren tốt nghiệp trung học phổ thông vào tháng 6/1947 đứng 16 trong tổng số 374 học sinh.

Howard bố cậu đã đề xuất với con trai Trường Tài chính và Thương mại Wharton thuộc Đại học Pennsylvania ở gần đó. Nhưng Warren đáp lại rằng đại học là một sự lãng phí. Cậu đã giao được gần 600.000 tờ báo và nhờ đó kiếm hơn 5.000 đô-la. Tiền đang chảy về từ việc giao báo, từ công ty Wilson Coin Op và từ một người nông dân thuê đất của cậu ở Nebraska. Hơn thế nữa, cậu đã đọc ít nhất một trăm quyển sách về kinh doanh. Nói tóm lại, cậu còn phải học thêm điều gì nữa?

Học về chứng khoán với Benjamin Graham tại trường đại học Columbia. Ben Graham Chính là người đã mở cách cửa lớn cho Buffett. Ông đã cho cậu những công cụ cần thiết để khám phá những khả năng đa dạng của thị trường và quan trọng hơn là phương pháp tiếp cận nó theo cách rất phù hợp với tâm tính của cậu học trò.

Học về chứng khoán với Benjamin Graham tại trường đại học Columbia. Ben Graham Chính là người đã mở cách cửa lớn cho Buffett. Ông đã cho cậu những công cụ cần thiết để khám phá những khả năng đa dạng của thị trường và quan trọng hơn là phương pháp tiếp cận nó theo cách rất phù hợp với tâm tính của cậu học trò.

Trong cuốn “Phân tích chứng khoán” Graham và Dodd đề xuất các nhà đầu tư không nên chỉ chú ý vào sự biến động giá cổ phiếu mà còn phải chú ý vào các công ty đằng sau chúng. Bằng cách tập trung vào lợi nhuận, giá trị tài sản, triển vọng tương lai cũng như các tiêu chí khác tương tự như thế, các nhà đầu tư có thể biết được “giá trị thực” của một công ty – thứ vốn hoàn toàn độc lập với giá cổ phiếu của nó trên thị trường.

Tốt nghiệp đại học năm 1951 cả Graham và cha cậu đều khuyên Buffett không nên bước chân vào con đường chứng khoán vì lo sợ về cuộc khủng hoảng có khả năng xảy ra. Cậu quyết định làm việc cho công ty Buffet-Falk & Co.

Kết hôn với Susan Thompson con gái của một vị mục sư nổi tiếng và cũng là một giáo sư triết học vào tháng 4/1952.

Thương vụ đầu tiên của Buffet tại công ty Buffett – Falk. Ở đây chúng ta sẽ thấy yếu tố giá trị nội tại và phương pháp đầu tư của Graham đã ảnh hưởng đến Buffett như thế nào.

Thương vụ đầu tiên của Buffet tại công ty Buffett – Falk. Ở đây chúng ta sẽ thấy yếu tố giá trị nội tại và phương pháp đầu tư của Graham đã ảnh hưởng đến Buffett như thế nào.

Cổ phiếu của GEICO - Với một chút tìm tòi, cậu khám phá ra rằng biên lợi nhuận của nó gấp năm lần những công ty bảo hiểm thông thường khác, và rằng tiền bảo hiểm cũng như lợi nhuận của nó đang tăng vùn vụt. Sau đó, cậu đi gặp thêm các chuyên gia bảo hiểm – những anh B, C và D. Họ đều bảo với cậu rằng cổ phiếu của GEICO đang được định giá quá cao. Nghiên cứu của Buffett dựa trên các dữ liệu thực tế thì lại cho thấy điều ngược lại, nhưng họ đã làm cậu thoái chí. Họ là các chuyên gia còn cậu chỉ đang theo học một trường loại B. Mỗi nghiên cứu kỹ lưỡng để lựa chọn cổ phiếu để đầu tư có lẽ đều sẽ dẫn tới tình thế lưỡng lự như vậy. Việc đầu tư vốn của mình theo cách mà mọi người cho là ngớ ngẩn quả là cực kỳ khó khăn – đó chính là lý do tại sao Graham lại vô giá đến vậy. Ông thích nói: “Anh chẳng đúng cũng chẳng sai chỉ bởi vì đám đông không đồng ý với anh.” Lựa chọn cổ phiếu để đầu tư phụ thuộc không chỉ vào ý thích nhất thời của đám đông mà là vào các dữ liệu thực tế. Buffett đã luôn ghi nhớ điều này, một phần bởi vì cậu luôn nhìn Graham theo cách hoàn hảo nhất – như một vị anh hùng, giống như cha của cậu vậy.

Cậu đã bỏ ra 10.000 đô la đầu tư vào nó và chào bán cho những khách hàng xa lạ khắp Omaha. Nhờ thương vụ này mà năm sau cậu kiếm được 50% lợi nhuận.

Buffett đón xe lửa vào một ngày thứ Bảy. Trung tâm Washington trông thật hoang vắng, song cậu vẫn đi thẳng đến văn phòng của GEICO trên đường số 15. Thấy cổng khóa, cậu đập cửa và gọi to cho đến khi người trông nhà xuất hiện. Buffett hỏi: “Ngoài chú ra cháu còn có thể nói chuyện với ai ở đây nữa không?” Người trông nhà nói có một người đàn ông đang làm việc trên tầng sáu và đồng ý dẫn cậu lên đó. Lorimer Davidson sửng sốt khi thấy một cậu sinh viên trẻ măng tiến lại bàn làm việc của mình – và sững sờ khi cậu ta dồn dập đặt ra hàng loạt câu hỏi. Nhưng cuối cùng hai người họ đã nói chuyện với nhau suốt bốn tiếng đồng hồ. Sau 15 phút, tôi đã biết mình đang nói chuyện với một người khác thường. Cậu ta đưa ra những câu hỏi tinh tế và hết sức thông minh. GEICO là gì? Phương pháp kinh doanh, triển vọng tương lai và tiềm năng tăng trưởng của nó là gì? Cậu ấy đặt ra loại câu hỏi của một nhà phân tích chứng khoán giỏi. Tôi là phó chủ tịch phụ trách tài chính và cậu ấy cố gắng khai thác hết những điều tôi biết.

Những mẫu xì gà rẻ tiền và lòng ham muốn nghiên cứu không mệt mỏi.

Điều lạ thường nhất về anh chàng môi giới chứng khoán trẻ tuổi này chính là lòng ham muốn nghiên cứu của cậu. Để tìm kiếm ý tưởng, cậu đã đọc cuốn chỉ dẫn có bìa dày và nặng của Moody với sự thích thú của một cậu bé khi đọc truyện tranh. Và cậu đã tìm được những “viên đá quý nhỏ” – những mẩu xì gà rẻ tiền và không mấy hấp dẫn như cổ phiếu của công ty Kansas City Life, Genesee Valey Gas và Western Insurance Securities, tất cả đều được giao dịch ở mức ba lần lãi kinh doanh hoặc thấp hơn. Nó dường như quá rẻ đến nỗi cậu phải nghi ngờ; cậu đặt câu hỏi rằng nếu những cổ phiếu này rẻ đến mức như thế thật thì đã phải có ai đó mua chúng rồi chứ. Nhưng dần dần, cậu chợt nhận ra. Ai đó chính là cậu. Sẽ chẳng có ai đi nói với cậu rằng cổ phiếu của Western Insurance là một món hời, chính cậu phải tự khám phá ra điều đó.

Năm 1956 – 26 tuổi trở về quê nhà Omaha thành lập quỹ đầu tư cho bạn bè và gia đình mình. Kể từ khi rời trường đại học vào năm 1950, Buffett đã nâng số tài sản cá nhân của mình từ 9.800 đô-la lên tới 140.000 đô-la. Giờ đây, khi đã có một khoản tiền kha khá, cậu muốn trở lại quê nhà Omaha. Đối với cậu, việc hàng ngày phải đứng trên sân ga xe lửa giữa một biển người New York dường như không phải là cuộc sống.

Năm 1956 – 26 tuổi trở về quê nhà Omaha thành lập quỹ đầu tư cho bạn bè và gia đình mình. Kể từ khi rời trường đại học vào năm 1950, Buffett đã nâng số tài sản cá nhân của mình từ 9.800 đô-la lên tới 140.000 đô-la. Giờ đây, khi đã có một khoản tiền kha khá, cậu muốn trở lại quê nhà Omaha. Đối với cậu, việc hàng ngày phải đứng trên sân ga xe lửa giữa một biển người New York dường như không phải là cuộc sống.

Bảy người cùng hùn vốn là chị Doris cùng chồng, dì Alice, bác sĩ Thompson, Chuck Peterson, bạn cùng phòng thời xưa của cậu và mẹ anh ta, cuối cùng là luật sư Dan Monen. Tất cả đóng góp được 105.000 đô-la. Buffett, giám đốc điều hành, đầu tư 100 đô-la. Đó là một số tiền nhỏ xíu, nhưng lần này cậu đang quản lý tiền bạc không phải cho cha hay cho Ben Graham mà là cho quỹ đầu tư của chính mình: quỹ Buffett Associates, Ltd.

Cũng trong khoảng thời gian này, Homer Dodge, một nhà vật lý và là nhà đầu tư của quỹ GrahamNewman, đã hỏi Graham một vấn đề mà không ít nhà đầu tư của ông cũng thắc mắc: “Ai sẽ thực hiện việc đầu tư cho ông?” Graham đã nói đó chính là Buffett. Sau đó, khi Dodge đang lái xe về phía tây để đi nghỉ hè, ông dừng lại tại Omaha, một chiếc xuồng bị mắc vào xe của ông. Ông đã có một cuộc trao đổi ngắn gọn cùng Buffett rồi lại tiếp tục đi nghỉ sau khi đã đồng ý đầu tư 120.000 đô-la

Buffett giờ đây lại lo lắng về một vấn đề nghe có vẻ lạ lùng. Như trong thư viết cho “Bé Mập” (Jerry Orans), anh lo sợ rằng tài sản của mình sẽ trở nên quá lớn và tiền bạc sẽ làm hỏng những các con anh. Anh không biết “nên làm gì với cả đống tiền như thế.” Giờ đây nó chưa phải là vấn đề nhưng nếu nhìn nhận mọi việc một cách lạc quan hơn một chút thì nó sẽ là như vậy trong một tương lai không xa mà tôi thì vẫn chưa biết phải làm gì. Tôi chắc là mình không muốn để lũ trẻ ngồi trên cả đống tiền, tôi sẽ chỉ làm thế khi đã về già và có đủ thời gian để xem xét nhân cách của chúng. Tuy nhiên, nên để lại cho chúng bao nhiêu, phải làm gì với số dư trong tài khoản, v.v… tất cả đều khiến tôi điên đầu.

Buffett mới 26 tuổi. Anh chỉ có khoản tiền tiết kiệm khiêm tốn và không có nguồn thu nhập ổn định nào. Nếu một anh chàng trẻ tuổi khác mà lại đi lo lắng về tác hại của đống tiền mà anh ta chưa hề kiếm được gây ra thì có lẽ sẽ bị mọi người cười nhạo vì tính huênh hoang, nhưng Buffett thì khác, anh hoàn toàn nghiêm túc về việc này. Anh biết chắc rằng mình sẽ trở nên giàu có – anh sẽ không chỉ thành công mà còn đủ giàu có để phải suy nghĩ về việc nên làm gì với của cải của mình. Anh đã lo lắng không biết nên tiêu đống tiền của mình như thế nào chứ không phải làm thế nào để kiếm ra chúng.

Sự tin tưởng vào phân tích của mình - Lúc này, Buffett biết rõ hầu hết mọi cổ phiếu và trái phiếu trên thị trường. Anh đã nghiên cứu tỉ mỉ từng dòng trong các bài báo về tài chính và các cuốn sách của Moody; ngày qua ngày anh dần trở thành khối óc và trí tuệ của Phố Wall. Anh có thể phân tích chính xác từng cổ phiếu, và anh tin tưởng vào phân tích của mình hơn của bất kỳ ai khác.

Các nguyên tắc khi nhà đầu tư góp vốn vào Quỹ do Buffett quản lý:

- Họ sẽ không được biết tiền của họ được đầu tư vào đâu

- Buffett sẽ chỉ làm việc với họ vào 1 ngày trong năm. 31/12 và họ có quyền đầu tư thêm hoặc rút ra.

- Số tiền của họ sẽ do Buffett toàn quyền kiểm soát.

Buffett kiên quyết không tiết lộ danh mục đầu tư của mình vì sợ rằng ai đó sẽ bắt chước anh – thứ sẽ

khiến những cổ phiếu mà anh quan tâm trở nên đắt đỏ hơn trong trường hợp anh muốn mua thêm vào.

Anh không tâm sự hay thổ lộ điều gì, với bất kỳ ai – thậm chí anh còn sợ mình sẽ nói mê trong khi ngủ

và vợ anh có thể nghe thấy.

Kết quả hoạt động của Quỹ do Buffett quản lý sau 5 năm hoạt động đầu tiên:

| 5 NĂM ĐẦU TIÊN | ||

| Năm | Quỹ của Buffett | Chỉ số Dow |

| 1957 | +10,4% | -8,4% |

| 1958 | +40,9% | +38,5% |

| 1959 | +25,9% | +19,9% |

| 1960 | +22,8% | -6,3% |

| 1061 | +45,9% | +22,2% |

| Lợi nhuận lũy kế sau năm năm | ||

| Quỹ của Buffett | Chỉ số Dow | |

| +251,0% | +74,3% | |

Bước vào năm 1969, quỹ đầu tư của Buffett với số vốn khởi đầu 105.100 đô-la đã sở hữu khối tài sản lên đến 7,2 triệu đô-la– nhiều hơn cả quỹ Graham-Newman vào thời kỳ đỉnh cao của nó. Trong tổng số này có 1 triệu đô-la thuộc về riêng một mình Buffett. Anh vẫn còn quá trẻ nhưng đã chứng minh được khả năng của bản thân. Và mặc dù vẫn còn chưa nổi tiếng trong công chúng, anh đã không còn là một chàng trai vô danh tiểu tốt nữa. Số nhà đầu tư ban đầu là bảy giờ đã phát triển nhanh chóng lên con số 90, được chia nhỏ thành các nhóm từ California cho đến Vermont.

Tiếp nhận nhiều tài khoản mới, Buffett nhận thấy rằng phòng khách không còn đủ chỗ để giải quyết công việc nữa. Anh quyết định sáp nhập các quỹ đầu tư của mình lại thành một: Buffett Partnership, Ltd. Anh nâng mức đầu tư tối thiểu lên bốn lần, tương đương với 100.000 đô-la và chuyển văn phòng đến Kiewit Plaza, một tòa tháp mười bốn tầng sơn màu nhạt trên đường Farnam.

Tiếp nhận nhiều tài khoản mới, Buffett nhận thấy rằng phòng khách không còn đủ chỗ để giải quyết công việc nữa. Anh quyết định sáp nhập các quỹ đầu tư của mình lại thành một: Buffett Partnership, Ltd. Anh nâng mức đầu tư tối thiểu lên bốn lần, tương đương với 100.000 đô-la và chuyển văn phòng đến Kiewit Plaza, một tòa tháp mười bốn tầng sơn màu nhạt trên đường Farnam.

Thương vụ đầu tư vào Công ty Bảo Hiểm Hỏa Hoạn Quốc Gia Hoa Kỳ. Giá đang được chào mua trên thị trường là 50 đô la. Buffet nhận thấy cổ phiếu của công ty này là cực kỳ rẻ nhưng khó để mua, anh đã cùng người bạn Dan Monen đi đến những vùng xa xôi của bang Nebraska, chào mua với giá 100 đô la một cổ phiếu. Cuối cùng anh đã thâu tóm được 10% số cổ phiếu của công ty này và kiếm được hơn 100.000 đô la lợi nhuận. Đó là thắng lợi đầu tiên của Buffett.

Thương vụ đầu tư vào Công ty Dempster Mill Manufacturing. Công ty đang đối mặt với tình trạng doanh số dậm chân tại chỗ và viễn cảnh lợi nhuận rất ảm đạm vì chịu sự cạnh tranh gay gắt từ các đối thủ khác có chi phí rẻ hơn. Buffett thâu tóm 70% đa số cổ phần và nắm quyền chi phối công ty. Buffett chỉ định mình vào vị trí chủ tịch của công ty. Với sự giúp sức của Harry Bottle, họ cắt giảm chi phí, đóng cửa một số phân xưởng à giảm bớt lượng hàng tồn kho, rút tiền từ những nhà máy không đạt hiệu quả, chuyển thành cổ phiếu và trái phiếu. Khi cơ cấu công ty cũng khiến nó trả một cái giá đắt là hàng trăm người bị sa thải và Buffet bị chỉ trích. Mặc dù đã cân nhắc hợp lý, nhưng Buffett vẫn không thích bị gọi là kẻ chuyên bán rẻ các công ty và thề sẽ “không bao giờ” sa thải người lao động thêm một lần nào nữa.

Thương vụ đầu tư vào Công ty Dempster Mill Manufacturing. Công ty đang đối mặt với tình trạng doanh số dậm chân tại chỗ và viễn cảnh lợi nhuận rất ảm đạm vì chịu sự cạnh tranh gay gắt từ các đối thủ khác có chi phí rẻ hơn. Buffett thâu tóm 70% đa số cổ phần và nắm quyền chi phối công ty. Buffett chỉ định mình vào vị trí chủ tịch của công ty. Với sự giúp sức của Harry Bottle, họ cắt giảm chi phí, đóng cửa một số phân xưởng à giảm bớt lượng hàng tồn kho, rút tiền từ những nhà máy không đạt hiệu quả, chuyển thành cổ phiếu và trái phiếu. Khi cơ cấu công ty cũng khiến nó trả một cái giá đắt là hàng trăm người bị sa thải và Buffet bị chỉ trích. Mặc dù đã cân nhắc hợp lý, nhưng Buffett vẫn không thích bị gọi là kẻ chuyên bán rẻ các công ty và thề sẽ “không bao giờ” sa thải người lao động thêm một lần nào nữa.

Năm 1963 Buffet bán công ty này và đem về cho Quỹ đầu tư của mình một khoản lợi nhuận thuần 2,3 triệu đô la và làm tăng gấp ba số vốn đầu tư. Thành công này đến từ ba điều: mức giá hời vào thời điểm mua, sự kiên nhẫn đeo bám của Buffett cùng tài xoay chuyển của anh và Bottle.

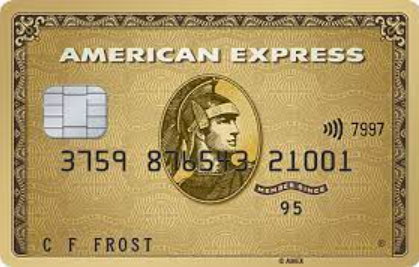

Thương vụ đầu tư vào American Express. Vào thời điểm đó nửa tỷ đô-la tài sản của American Express đang được lưu hành dưới dạng thẻ thanh toán và được chấp nhận như tiền mặt. Năm 1963 đã có một triệu người sử dụng thẻ American Express – người mở đường cho cuộc cách mạng “Xã hội không tiền mặt”. Và công ty đang mắc vào một vụ lừa đảo nghiêm trọng, ước tính trị giá khoảng 150 triệu đô-la. Cổ phiếu của công ty từ 60 đô la rớt xuống còn 56.50 đô la sau đó còn 49.50 đô la và khi giá rớt xuống còn 35 đô la, Buffett đã bỏ ra một phần tư tài sản của mình để mua vào. Sau khi sự việc qua đi, giá cổ phiếu bắt đầu tăng trở lại. Năm 1965 giá của nó đạt mức 73 đô la. Buffett thích Chủ tịch Clarrk và các sản phẩm của American Express, anh tích lũy đủ lượng cổ phiếu để trở thành cổ đông lớn trong công ty.

Thương vụ đầu tư vào American Express. Vào thời điểm đó nửa tỷ đô-la tài sản của American Express đang được lưu hành dưới dạng thẻ thanh toán và được chấp nhận như tiền mặt. Năm 1963 đã có một triệu người sử dụng thẻ American Express – người mở đường cho cuộc cách mạng “Xã hội không tiền mặt”. Và công ty đang mắc vào một vụ lừa đảo nghiêm trọng, ước tính trị giá khoảng 150 triệu đô-la. Cổ phiếu của công ty từ 60 đô la rớt xuống còn 56.50 đô la sau đó còn 49.50 đô la và khi giá rớt xuống còn 35 đô la, Buffett đã bỏ ra một phần tư tài sản của mình để mua vào. Sau khi sự việc qua đi, giá cổ phiếu bắt đầu tăng trở lại. Năm 1965 giá của nó đạt mức 73 đô la. Buffett thích Chủ tịch Clarrk và các sản phẩm của American Express, anh tích lũy đủ lượng cổ phiếu để trở thành cổ đông lớn trong công ty.

Kết quả hoạt động của Quỹ do Buffett quản lý sau 10 năm hoạt động:

| 5 NĂM THỨ HAI | ||

| Năm | Quỹ của Buffett | Chỉ số Dow |

| 1962 | +13,9% | -7,6% |

| 1963 | +38,7% | 20,6% |

| 1964 | +27,8% | +18,7% |

| 1965 | +47,2% | 14,2% |

| 1966 | +20,4% | -15,6% |

| Lợi nhuận lũy kế sau 10 năm | ||

| Quỹ của Buffett | Chỉ số Dow | |

| +1.156% | +122,9% | |

Sau khi khấu trừ phần lợi nhuận của Buffett, khoản đầu tư của mỗi người góp vốn tăng 704,2%, Nhiều gấp sáu lần lợi nhuận trung bình của Dow. Mỗi 100.000 đô la đầu tư đã đem lại 804.000 đô la.

Thương vụ đầu tư vào Hochschild, Kohn & Co – Một cửa hàng bách hóa tại Baltimore và Associated Cotton Shops – một chuỗi cửa hàng thời trang với tổng số vốn khoảng 15 triệu đô la. Với trường hợp này Buffett đã mua lại toàn bộ công ty. Cả hai công ty này đều rất rẻ và Buffett nghĩ rằng anh có thể kiếm lời thông qua việc trực tiếp điều hành chúng.

Năm 1969 – Đóng cửa Quỹ đầu tư. Chỉ số Dow Jones bắt đầu giảm điểm từ mốc gần 1000 điểm xuống đóng cửa ở mức 800 điểm vào cuối năm. Buffett đạt mức lợi nhuận khiêm tốn 7% trong năm đó – năm cuối cùng của quỹ đầu tư của anh. Đó là năm tồi tệ nhưng nó vẫn vượt qua chỉ số Dow Jones tới 18%.

Nếu một nhà đầu tư bỏ ra số tiền 10.000 đô la đầu tư vào các cổ phiếu trong chỉ số Dow Jones thì toàn bộ lợi nhuận anh ta nhận được về sau 13 năm là 15.260 đô la. Nhưng nếu đầu tư vào Quỹ đầu tư của Buffett thì anh ta sẽ có số tiền là 150.270$. Quỹ của anh đã tăng trưởng 29,5% mỗi năm so với 7,4% của chỉ số Dow Jones.

Thương vụ đầu tư vào Berkshire Hathaway. Công ty đang vật lộn chống lại những đối thủ có chi phí rẻ hơn đến từ miền Nam và Viễn Đông, nó đang được bán với giá 7,6 đô la một cổ phiếu, tuy nhiên theo sổ sách thì nó là một món hời vì giá trị một cổ phiếu theo vốn lưu động của nó là 16,5 đô la, gấp hai lần giá thị trường vào thời điểm đó.

Thương vụ đầu tư vào Berkshire Hathaway. Công ty đang vật lộn chống lại những đối thủ có chi phí rẻ hơn đến từ miền Nam và Viễn Đông, nó đang được bán với giá 7,6 đô la một cổ phiếu, tuy nhiên theo sổ sách thì nó là một món hời vì giá trị một cổ phiếu theo vốn lưu động của nó là 16,5 đô la, gấp hai lần giá thị trường vào thời điểm đó.

Năm 1970 cá nhân ông đã sở hữu 29% cổ phần của Berkshire. Ông trở thành chủ tịch hội đồng quản trị và lần đầu tiên ông soạn thảo một bức thư gửi các cổ đông trong bản báo cáo thường niên của Berkshire.

Trong năm đó con số lợi nhuận mà Bershire thu được từ ngành dệt may chỉ vẻn vẹn 45.000 đô la. Trong khi đó , công ty kiếm được 2,1 triệu đô la từ ngành bảo hiểm và 2,6 triệu đô là từ ngành ngân hàng. Cả hai ngành này, lúc đầu năm đều được đầu tư một lượng vốn tương đương với số bảo vào ngành dệt may.

Với tư tưởng của một nhà tư bản có lẽ Buffett nên đóng cửa nhà máy nhưng ông cảm thấy yêu mến những thứ thiêng liêng còn lại của cái nhà máy mà quá khứ của nó có lẽ còn vinh quang và đáng được trân trọng hơn là tương lai. Năm 1985 Buffett cuối cùng đã cho đóng cửa nhà máy.

Cổ phiếu Berkshire từ mức giá khởi đầu mà ông đã mua lại từ 7,6 đô la/ 1 cổ phiếu đã tăng lên 32.100 đô là năm 1995, và tại thời điểm hiện tại năm 2022 giá cổ phiếu trung bình là 518.000 đô la/ 1 cổ phiếu.

Năm 1973 thị trường bước vào giai đoạn giảm giá Dow Jones có lúc phá ngưỡng 1.000 điểm giờ giảm còn 950 điểm. Sự uể oải của thị trường cũng có tác động đến Buffett nhưng theo cách hoàn toàn trái ngược. Trong thời kỳ bùng nổ, ý tưởng và ham muốn của ông dần dần cạn kiệt, nhưng bây giờ, khi thị trường đang trùng xuống mạnh mẽ thì ông lại hồ hởi trở lại như một chú ngựa non.

Ông đang lướt thật nhanh qua các gian hàng lớn trong một cuộc mua sắm hàng giảm giá với nhiều cổ phiếu khác nhau. Thị trường càng sụt giá ông lại càng lướt nhanh hơn. Đó là một trong số những lần hiếm hoi của Phố Wall: nước Mỹ đang được cho không mà chẳng ai buồn lấy. Và phản ứng của Buffett chỉ hoàn toàn mang tính bản năng: Trở nên tham lam khi người khác sợ hãi.

Những hướng dẫn của Buffett để tìm thấy một cổ phiếu có “giá trị” lớn hơn – lớn hơn một cách đáng kể - so với thị giá của chúng:

• Đừng chú ý đến các xu hướng kinh tế vĩ mô, các dự báo, hay những lời tiên đoán của mọi người về chiều hướng tương lai của giá cổ phiếu. Hãy tập trung vào giá trị kinh doanh lâu dài – vào độ lớn của lãi suất định kỳ trong tương lai..

• Hãy đeo bám những cổ phiếu trong “phạm vi khả năng” của mình. Đối với Buffett, đó thường là các thương hiệu hàng tiêu dùng. Nhưng có một nguyên tắc chung đúng trong mọi trường hợp: nếu bạn không hiểu ngành kinh doanh đó – cho dù là báo chí hay một công ty phần mềm – bạn không thể đánh giá đúng giá trị cổ phiếu của nó.

• Hãy tìm những nhà quản lý luôn quan tâm và cân nhắc kỹ lưỡng đồng vốn của các cổ đông như thể chính họ là người làm chủ.

• Nghiên cứu thật tỷ mỉ triển vọng và những đối thủ của công ty. Xem xét các số liệu thô chứ không phải bản tóm tắt của các chuyên viên phân tích. Hãy tin tưởng đôi mắt của chính mình, Buffett nói. Người ta không cần thiết phải đánh giá giá trị của một doanh nghiệp quá chính xác. Một huấn luyện viên bóng rổ không kiểm tra để biết một ứng cử viên cao sáu bộ một hay sáu bộ hai, anh ta sẽ chỉ tìm những người cao từ 7 bộ trở lên.

• Phần lớn các cổ phiếu sẽ không hấp dẫn xét trên phương diện này hay phương diện khác – vì vậy đừng để ý đến chúng làm gì. Merri Lynch có ý kiến của họ về mỗi cổ phiếu, Buffett thì không. Nhưng khi một nhà đầu tư cảm thấy chắc chắn về một cổ phiếu, anh ta nên tỏ ra dũng cảm – và mua cổ phiếu đó với một số lượng lớn.

Buffett đã làm điều đó. Sau thương vụ Cap Cities năm 1985, trong thời gian suốt 3 năm dài, ông đã không mua một cổ phiếu phổ thông nào. Và sau đó, khi giá cổ phiếu của Coca-Cola tụt xuống mức hấp dẫn, ông đã đặt khoảng một phần tư giá trị thị trường của Berkshire vào cổ phiếu duy nhất này.

Thương vụ đầu tư vào Coca-Cola. Năm 1988 khi giá cổ phiếu Coca-Cola sụt giảm Buffett đã bắt đầu tiến hành mua vào cổ phiếu với tổng giá trị lên đến 1,02 tỷ đô-la với giá trung bình là 10,96 đô la/ 1 cổ phiếu. Trong  vòng 3 năm sau đó cổ phần của Buffett tại Coca-Cola đã tăng lên một con số đáng kinh ngạc 3,75 tỷ đô la. Lợi nhuận trên một cổ phiếu tăng 64%. Điều gì khiến giá của cổ phiếu tăng vọt, đó chính là Coca-Cola được bán rộng rãi trên toàn thế giới. Ở trường hợp này Buffett không thể tính giá trị của nó là bao nhiêu nhưng ông có thể hình dung ra nó. Giá trị thương hiệu cũng cần được cân nhắc cụ thể trong trường hợp này.

vòng 3 năm sau đó cổ phần của Buffett tại Coca-Cola đã tăng lên một con số đáng kinh ngạc 3,75 tỷ đô la. Lợi nhuận trên một cổ phiếu tăng 64%. Điều gì khiến giá của cổ phiếu tăng vọt, đó chính là Coca-Cola được bán rộng rãi trên toàn thế giới. Ở trường hợp này Buffett không thể tính giá trị của nó là bao nhiêu nhưng ông có thể hình dung ra nó. Giá trị thương hiệu cũng cần được cân nhắc cụ thể trong trường hợp này.

Thương vụ đầu tư vào Siêu thị đồ nội thất Nebraska. Với thương vụ này Buffett mua toàn bộ cửa hàng với tổng giá trị 60 triệu Đô la. Phương thức kinh doanh đặc biệt của nó là mua hàng với số lượng lớn, hạn chế chi phí và chuyển số tiền tiết kiệm được sang cho người tiêu dùng, doanh thu hằng năm của nó khoảng 100 triệu đô la. Buffet vẫn để chủ cũ của cửa hàng tiếp tục điều hành sau khi đã bán cửa hàng cho ông. Số tiền ông kiếm được từ khi bước chân vào lĩnh vực đồ nội thất tương đương với số tiền ông thu được sau 19 năm vật lộn trong ngành dệt may.

Thương vụ đầu tư vào Siêu thị đồ nội thất Nebraska. Với thương vụ này Buffett mua toàn bộ cửa hàng với tổng giá trị 60 triệu Đô la. Phương thức kinh doanh đặc biệt của nó là mua hàng với số lượng lớn, hạn chế chi phí và chuyển số tiền tiết kiệm được sang cho người tiêu dùng, doanh thu hằng năm của nó khoảng 100 triệu đô la. Buffet vẫn để chủ cũ của cửa hàng tiếp tục điều hành sau khi đã bán cửa hàng cho ông. Số tiền ông kiếm được từ khi bước chân vào lĩnh vực đồ nội thất tương đương với số tiền ông thu được sau 19 năm vật lộn trong ngành dệt may.

Ngoài ra trong sự nghiệp của mình ông còn đầu tư vào nhiều cổ phiếu: Tờ Washington Post, Evening News, Siêu thị Đồ nội thất Bebraska, Scott & Fetzer, General Foods, Cap Cities, Gillette, Usair, Champion, Wells Fargo, Salomon Brother, General Dynamics, …

Tài sản, làm từ thiện và kế thừa của con cái

Buffett cũng phê phán những kẻ giàu có để lại những gia sản khổng lồ cho con cháu họ hưởng thụ. Hơn tất cả, Buffett mong muốn những người con của mình có một cuộc sống bình thường và tự lập. Và mong muốn đó mạnh mẽ đến mức nó khiến ông cắt đứt gần như mọi sự hỗ trợ về mặt tài chính dành cho họ. Ông đã rất lo rằng mình sẽ làm hư con khi cung cấp những tấm “tem phiếu thức ăn” cho chúng. Bởi thế cho nên ông thậm chí còn không cho chúng những gì mà con cái của một gia đình khá giả bình thường cũng đương nhiên được nhận.

Vị tỷ phú 92 tuổi này cũng là một trong những tỷ phú chăm làm từ thiện nhất thế giới, khi ông đã cam kết tặng 85% cổ phần của mình trong công ty để làm từ thiện hồi năm 2006, sau đó đã nâng số tài sản cam kết cho đi lên tới 99% vào năm 2010.

Ông Buffett gọi hoạt động từ thiện của mình là “việc làm dễ dàng nhất trên thế giới” bởi vì “việc cho đi không gây đau đớn và có thể dẫn đến một cuộc sống tốt đẹp hơn cho cả bạn và con cái của bạn”.

Giữa năm 2021, nhà đầu tư tỷ phú cho biết ông đã quyên góp một nửa tài sản của mình cho hoạt động từ thiện kể từ khi cam kết cho đi tài sản từ việc điều hành Berkshire Hathaway Inc năm 2006.

Theo một báo cáo của Wall Street Journal gần đây, trong số 90 tỷ USD cổ phần Berkshire của ông Buffett, 56 tỷ USD đã được chuyển cho Gates Foundation và 17,4 tỷ USD cho 4 tổ chức từ thiện gia đình, để lại 18,7 tỷ USD không cam kết. Số tiền có thể tăng lên nếu như cổ phiếu Berkshire tiếp tục tăng giá.

Cũng theo WSJ, vị tỷ phú 92 tuổi muốn số tài sản từ thiện của mình được dùng trong vòng 10 năm sau khi ông qua đời.

Được biết, quỹ Gates Foudation đã nhận được toàn bộ số tiền và cổ phiếu ký thác của ông Buffet và đã đề xuất thành lập ngân hàng tiết kiệm dành cho trẻ em thế giới. Số tiền chính xác được phân bổ cho mỗi trẻ em không được tiết lộ, nhưng một cựu nhân viên của Gates Foundation nói với WSJ rằng mỗi đứa trẻ sẽ nhận được hàng nghìn USD.

Nếu đề xuất của quỹ Gates Foundation được thực hiện, thì hàng tỷ USD của tỷ phú Buffett có thể có tác động lớn với trẻ em toàn cầu.

Tôi xin kết thúc bài viết của mình tại đây. Trải qua một câu chuyện dài chúng ta như được sống lại, trở về thời kỳ xa xưa của nước Mỹ và trải qua các biến cố thăng trầm của thị trường chứng khoán theo thời gian. Nhìn vào đó cũng dễ dàng nhận thấy các nhà đầu tư giá trị họ sẽ vào cuộc trong thời điểm nào của thị trường, họ mua vào khi tất cả mọi người đều bán ra, và bắt đầu lo sợ khi thị trường trở nên quá nóng và giá cổ phiếu thực sự được đẩy lên quá cao. Thông qua cuốn sách này và những phần tóm tắt ở trên tôi hi vọng nó sẽ là nguồn cảm hứng để bạn bắt tay vào nghiên cứu các giá trị của doanh nghiệp và tìm ra các cổ phiếu đang được bán với giá rẻ hơn nhiều so với giá trị thực của doanh nghiệp, cũng như các triển vọng tương lại của các doanh nghiệp đó. Chúc bạn luôn thành công.

Tham khảo bài viết khác:

- Tóm tắt sách: Những Bậc Thầy Đầu Tư Theo Đà Tăng Trưởng – Mark Minervini

- Tóm tắt sách “Cách Tư Duy Và Giao Dịch Như Một Nhà Vô Địch Đầu Tư Chứng Khoán – Mark Minervini”

- TOP 5 cuốn sách đầu tư chứng khoán cơ bản cho người mới bắt đầu

- Bộ sách đầu tư chứng khoán kinh điển cho người mới bắt đầu

- Tóm tắt sách: Phương Pháp Wyckoff Hiện Đại – Kỹ Thuật Nhận Diện Xu Hướng Thị Trường Tiềm Năng

- Tóm tắt nội dung cuốn sách Phân tích chứng khoán của Warren Buffet

Powered by Froala Editor