Trong lĩnh vực tài chính, việc đánh giá hiệu quả hoạt động kinh doanh không thể chỉ dừng lại ở những con số lợi nhuận đơn thuần. Phân tích mô hình Dupont chính là một công cụ hữu ích, giúp nhà quản trị và nhà đầu tư đi sâu vào bản chất của tỷ suất sinh lời trên vốn chủ sở hữu (ROE), làm rõ nguyên nhân gốc rễ của sự biến động lợi nhuận. Vậy mô hình này là gì, phân tích Dupont mang lại những ý nghĩa gì trong thực tiễn tài chính? Hãy cùng Vietcap tìm hiểu chi tiết qua nội dung dưới đây.

Mô hình Dupont là gì?

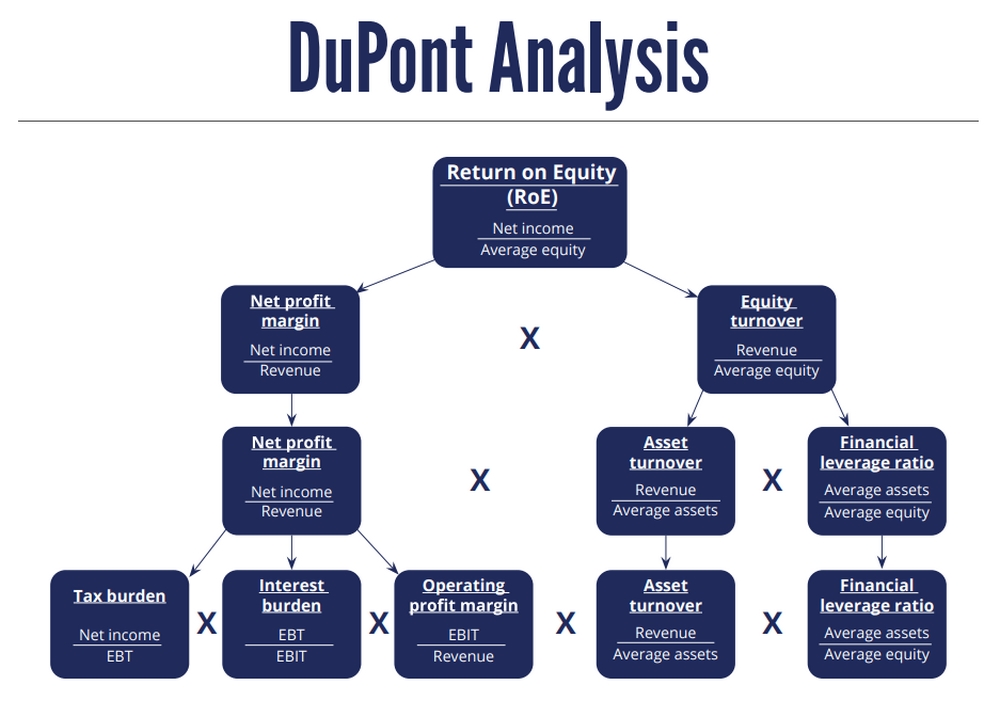

Mô hình Dupont (còn được gọi là phân tích Dupont) là một phương pháp phân tích tài chính chuyên sâu được thiết kế nhằm "mổ xẻ" tỷ suất lợi nhuận trên vốn chủ sở hữu (ROE) thành các yếu tố cấu thành riêng biệt. Thay vì nhìn ROE như một con số độc lập, mô hình này cho phép nhà đầu tư hiểu được nguyên nhân thực sự phía sau sự tăng/giảm của chỉ số, từ đó có cái nhìn đầy đủ hơn về hiệu quả hoạt động và cấu trúc tài chính của doanh nghiệp.

Mô hình Dupont là phương pháp phân tích tỷ suất lợi nhuận trên vốn chủ sở hữu (ROE) thành các yếu tố cấu thành riêng biệt

Nguồn gốc của mô hình ra đời từ những năm 1920, khi các nhà quản trị tại Tập đoàn DuPont của Hoa Kỳ xây dựng phương pháp này để cải thiện khả năng đánh giá hiệu quả sinh lời trong nội bộ. Không lâu sau đó, mô hình được lan rộng và áp dụng trong nhiều tổ chức tài chính và doanh nghiệp trên toàn thế giới vì tính hiệu quả và khả năng phân tích logic của nó.

Cốt lõi của phân tích Dupont là đi sâu vào ba yếu tố chính ảnh hưởng đến ROE: biên lợi nhuận (profit margin), vòng quay tài sản (asset turnover) và đòn bẩy tài chính (financial leverage). Mỗi yếu tố đại diện cho một khía cạnh trong hoạt động kinh doanh, từ khả năng kiểm soát chi phí, hiệu quả sử dụng tài sản cho đến mức độ sử dụng nợ vay.

Với các nhà đầu tư và nhà quản lý tài chính, mô hình Dupont là công cụ định lượng hiệu quả giúp xác định cụ thể đâu là điểm mạnh cần phát huy, đâu là điểm yếu cần khắc phục trong sử dụng vốn. Nhờ đó, việc đánh giá cổ phiếu hoặc đưa ra quyết định đầu tư cũng trở nên khách quan và thấu đáo hơn.

Phân tích Dupont giúp nhà đầu tư và quản lý tài chính đánh giá cổ phiếu, đưa ra quyết định đầu tư khách quan và chính xác hơn

Công thức tính trong mô hình Dupont

Phân tích Dupont là công cụ giúp phân tách chỉ số ROE thành các yếu tố cốt lõi cấu thành, giúp nhà đầu tư và nhà quản lý hiểu rõ hơn về nguồn gốc của khả năng sinh lời. Công thức cơ bản của ROE được định nghĩa như sau:

ROE = Lợi nhuận ròng/Vốn chủ sở hữu bình quân |

Tuy nhiên, phân tích theo Dupont không dừng lại ở một con số đơn lẻ. Thay vào đó, mô hình bóc tách ROE thành ba phần chính:

ROE = (Lợi nhuận ròng/Doanh thu) × (Doanh thu/Tổng tài sản) × (Tổng tài sản/Vốn chủ sở hữu) |

Hay viết ngắn gọn là:

ROE = Biên lợi nhuận ròng × Vòng quay tài sản × Đòn bẩy tài chính |

Trong đó:

Biên lợi nhuận ròng (Net Profit Margin): Là tỷ lệ giữa lợi nhuận ròng và doanh thu thuần, phản ánh mức độ hiệu quả trong việc kiểm soát chi phí hoạt động và giá vốn.

Vòng quay tài sản (Asset Turnover): Được tính bằng doanh thu chia cho tổng tài sản, đo lường mức độ hiệu quả trong việc sử dụng tài sản hiện có để tạo ra doanh thu.

Đòn bẩy tài chính (Equity Multiplier): Là tỷ lệ giữa tổng tài sản và vốn chủ sở hữu, thể hiện mức độ sử dụng nợ để tài trợ cho tài sản.

Phân tích Dupont sẽ phân tách chỉ số ROE thành nhiều yếu tố cốt lõi để thêm hiểu về nguồn gốc của khả năng sinh lời

Ý nghĩa của phương pháp phân tích Dupont

Mô hình Dupont không chỉ đơn thuần là công cụ tính toán tỷ suất sinh lời trên vốn chủ sở hữu (ROE), mà còn là một hệ thống tư duy tài chính có chiều sâu. Thay vì chỉ nhìn vào con số lợi nhuận ròng, mô hình này cho phép tách ROE thành ba thành tố cốt lõi để lý giải sự biến động của ROE logic và có cơ sở. Chi tiết ý nghĩa của phân tích Dupont như sau:

Làm rõ cấu trúc tạo nên ROE

Thông qua ba yếu tố thành phần, phương pháp Dupont cho thấy rõ doanh nghiệp đang đạt được ROE cao nhờ đâu: Lợi nhuận ròng tăng, doanh thu được khai thác tốt từ tài sản hiện hữu hay do tận dụng hiệu quả nguồn vốn vay. Điều này giúp loại bỏ sự mơ hồ khi chỉ nhìn vào một chỉ số ROE đơn lẻ.

Định hướng cải thiện hiệu quả tài chính

Nếu một doanh nghiệp có ROE thấp, phân tích mô hình Dupont sẽ chỉ ra nguyên nhân cụ thể nằm ở đâu (chi phí hoạt động cao, tài sản không tạo ra đủ doanh thu, cấu trúc vốn chưa tối ưu,...). Điều này giúp ban lãnh đạo xác định được điểm nghẽn trong vận hành tài chính và đưa ra các quyết sách điều chỉnh đúng trọng tâm.

Mô hình Dupont giúp doanh nghiệp biết nguyên nhân khiến ROE thấp để đưa ra các quyết sách điều chỉnh phù hợp

Theo dõi:

Theo dõi xu hướng tài chính qua thời gian

Khi áp dụng phân tích Dupont trong nhiều kỳ kế toán, doanh nghiệp có thể đánh giá được mức độ cải thiện hoặc suy giảm của từng yếu tố cấu thành ROE. Qua đó, dễ dàng nhận diện xu hướng vận hành tài chính và đánh giá hiệu quả của các chiến lược được triển khai trong quá khứ.

Công cụ so sánh và ra quyết định đầu tư

Với các nhà đầu tư, mô hình Dupont cung cấp góc nhìn chi tiết để so sánh các doanh nghiệp trong cùng ngành. Một công ty có ROE cao nhờ tăng doanh thu thực chất sẽ khác hoàn toàn với một công ty dùng đòn bẩy tài chính mạnh. Nhờ đó, nhà đầu tư có thể đánh giá được chất lượng lợi nhuận và đưa ra quyết định đầu tư thông minh hơn.

Hỗ trợ lập kế hoạch tài chính chiến lược

Phân tích Dupont không chỉ dùng để đánh giá kết quả quá khứ mà còn là nền tảng để lập kế hoạch tài chính tương lai. Khi hiểu rõ yếu tố nào đang đóng vai trò quan trọng nhất trong ROE, doanh nghiệp có thể xây dựng các mục tiêu cụ thể từ yếu tố yếu kém để nâng cao hiệu quả sử dụng nguồn lực.

Phân tích Dupont giúp doanh nghiệp đưa ra phương án nâng cao hiệu quả sử dụng nguồn lực

Ưu nhược điểm của mô hình Dupont

Nhà quản trị kinh doanh có thể sử dụng mô hình này như một hệ thống cảnh báo sớm khi ROE suy giảm và nhanh chóng xác định nguyên nhân là do yếu tố nào để đưa ra phương án điều chỉnh kịp thời. Dưới đây là những ưu và nhược điểm của phân tích Dupont:

Ưu điểm của mô hình Dupont

Phân tích Dupont được đánh giá là một công cụ hữu ích trong phân tích hiệu quả tài chính nhờ những lợi thế nổi bật sau:

Thay vì chỉ nhìn vào chỉ số ROE đơn lẻ, mô hình Dupont giúp bóc tách ROE thành ba thành phần chính. Điều này giúp người sử dụng không chỉ biết "kết quả", mà còn thấy rõ "nguyên nhân", từ đó đưa ra đánh giá toàn diện về hiệu quả hoạt động kinh doanh.

Giúp phát hiện điểm mạnh – điểm yếu, truy nguyên tận gốc các yếu tố ảnh hưởng đến ROE.

Giúp so sánh giữa các doanh nghiệp cùng ngành, từ đó giúp nhà đầu tư có góc nhìn sắc bén hơn trong lựa chọn cổ phiếu.

Mô hình có thể dùng để đánh giá hiệu quả toàn doanh nghiệp hoặc chia nhỏ ra phân tích từng bộ phận, từng dòng sản phẩm, giúp nhà quản lý ra quyết định cải tổ chính xác hơn.

Làm rõ vai trò của từng yếu tố tài chính như doanh thu, tài sản, vốn chủ,... từ đó tạo tiền đề để điều chỉnh chính sách giá, đầu tư tài sản hay tái cấu trúc vốn.

Mô hình Dupont giúp doanh nghiệp lấy làm căn cứ để điều chỉnh chính sách giá, đầu tư tài sản hay tái cấu trúc vốn

Nhược điểm của mô hình Dupont

Dù mang lại nhiều giá trị trong phân tích tài chính, mô hình Dupont vẫn tồn tại một số giới hạn đáng lưu ý:

Phụ thuộc hoàn toàn vào số liệu kế toán dựa trên dữ liệu báo cáo tài chính. Nếu các số liệu đầu vào không trung thực thì kết quả phân tích sẽ thiếu chính xác.

Dupont không trực tiếp đo lường chi phí vốn.

Không phân tích yếu tố phi tài chính như môi trường cạnh tranh, chính sách vĩ mô, hay chiến lược thương hiệu,... có thể ảnh hưởng không nhỏ đến lợi nhuận.

Khi chỉ số ROE cao nhờ đòn bẩy tài chính tăng mạnh có thể bị hiểu nhầm là "tín hiệu tốt", trong khi thực tế lại phản ánh rủi ro cao. Do đó, mô hình cần được sử dụng song song với các công cụ kiểm tra rủi ro khác.

Chỉ số ROE cao dễ gây hiểu nhầm là "tín hiệu tốt" dù đang có rủi ro cao trong thực tế, cần sử dụng song song với các công cụ khác

Mô hình Dupont không chỉ là một phương pháp phân tích tài chính thông thường, mà còn là “bản đồ tư duy” giúp doanh nghiệp hiểu rõ cách tạo ra lợi nhuận từ từng yếu tố cấu thành như biên lợi nhuận, hiệu suất sử dụng tài sản và cấu trúc tài chính. Mô hình đã trở thành công cụ quan trọng để cải thiện hiệu quả hoạt động, tối ưu hóa chiến lược kinh doanh và nâng cao giá trị doanh nghiệp trong mắt nhà đầu tư. Khi vận dụng linh hoạt và đúng đắn phân tích Dupont, nhà đầu tư sẽ có lợi thế rõ rệt để ra quyết định tài chính và định hướng phát triển bền vững.

Vietcap là một trong những đơn vị tư vấn tài chính hàng đầu tại Việt Nam, đã cam kết cùng vô số khách hàng trong hành trình đầu tư và gia tăng tài sản. Với nhiều năm kinh nghiệm trong lĩnh vực tài chính, Vietcap là người bạn đồng hành lý tưởng giúp bạn đầu tư an toàn và sinh lời bền vững.

Khi mở tài khoản chứng khoán tại Vietcap, bạn sẽ được:

Nhận tư vấn miễn phí từ chuyên gia uy tín.

Sử dụng nền tảng giao dịch tiên tiến, ổn định.

Cập nhật các báo cáo phân tích phù hợp với mục tiêu tài chính của bạn.

Hãy bắt đầu từng bước đầu tư thông minh – MỞ TÀI KHOẢN NGAY hôm nay để khởi đầu hành trình đầu tư hiệu quả!

Powered by Froala Editor