Đóng vai trò “huyết mạch”, sự an toàn và tính thông suốt trong hoạt động của các ngân hàng thương mại mang tính sống còn đối với các “tế bào” doanh nghiệp và quyết định sự thành công của toàn bộ “cơ thể” nền kinh tế. Vụ việc của Ngân hàng Thương mại Sài Gòn (SCB) vừa qua và một loạt ngân hàng 0 đồng trước đó cho nhà đầu tư một bài học “nhớ đời”, rằng khi đầu tư vào ngân hàng, một loại hình công ty cổ phần đặc biệt, cần xem xét vô cùng cẩn trọng tính tuân thủ luật pháp, đạo đức nghề nghiệp và khả năng quản trị rủi ro của ban lãnh đạo ngân hàng đó. Các chỉ tiêu đặc thù của ngành như chỉ số nợ xấu, bao phủ nợ xấu, chỉ số an toàn vốn… cần được xem xét kỹ lưỡng vì những chỉ tiêu này cho thấy ngân hàng đang quản trị rủi ro như thế nào. Để cung cấp cho quý nhà đầu tư một số kinh nghiệm khi phân tích hoạt động ngân hàng, chúng tôi xin đưa ra một số vấn đề cần lưu ý như sau:

1. Chỉ số nợ xấu

Chỉ số nợ xấu NPL dùng để chỉ các khoản nợ khó đòi, có thời hạn quá hạn lớn và được cho là khó có khả năng thu hồi. Nó chính là các khoản ngân hàng cho khách hàng vay nhưng khi đến hạn thu hồi, ngân hàng không thể đòi được do khách hàng làm ăn thua lỗ, đóng cửa dẫn đến mất khả năng thanh toán. Các thời hạn dành cho mỗi khoản nợ khác nhau sẽ khác nhau, tuy nhiên thời hạn thường gặp dành cho các khoản vay ngắn hạn là 90 – 180 ngày.

Các khoản dư nợ tín dụng được chia thành 5 nhóm và nhóm được đánh giá nợ xấu từ 3-5:

- Nợ đủ tiêu chuẩn

- Nợ cần chú ý

- Nợ dưới tiêu chuẩn (Nợ xấu)

- Nợ nghi ngờ (nợ xấu)

- Nợ có khả năng mất vốn (Nợ xấu)

Công thức tính chỉ số nợ xấu:

TỶ LỆ NỢ XẤU = TỔNG NỢ XẤU / TỔNG NỢ

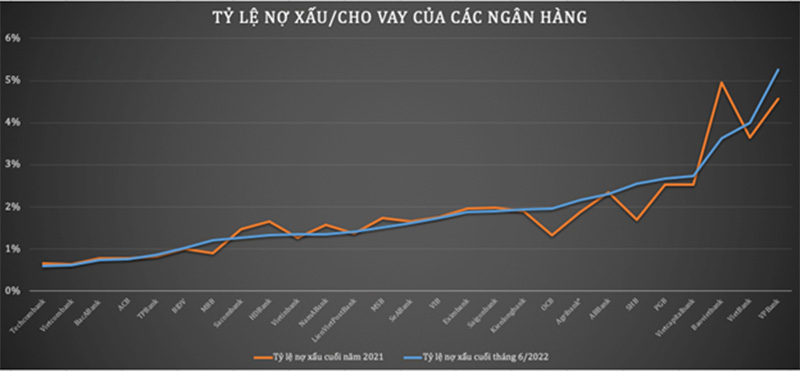

Nguồn: CafeF

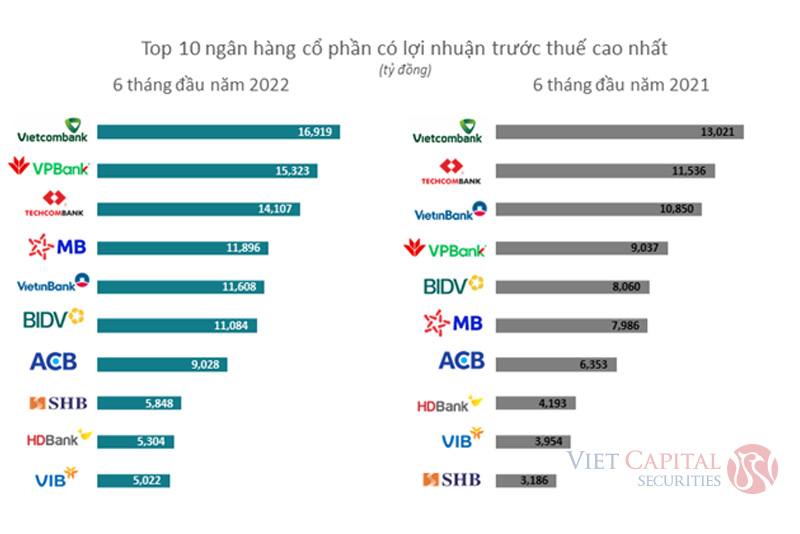

Với biểu đồ trên, chúng ta có thể thấy toàn cảnh nợ xấu của các ngân hàng tính đến tháng 6/2022. Ngân hàng càng có tỷ lệ nợ xấu cao thì càng cần phải trích lập dự phòng nhiều hơn và điều này sẽ ảnh hưởng trực tiếp đến lợi nhuận và vốn chủ sở hữu của ngân hàng. Có thể hiểu về vấn đề trích lập dự phòng rủi ro như sau:

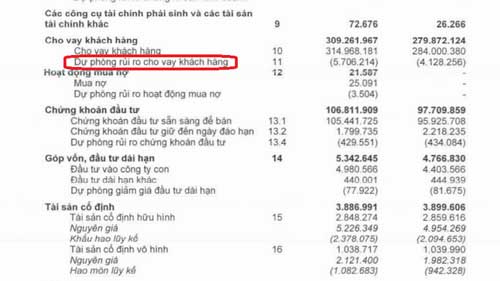

Dự phòng rủi ro là khoản tiền được trích lập để dự phòng cho những tổn thất có thể xảy ra do khách hàng của tổ chức tín dụng không thực hiện nghĩa vụ theo cam kết. Dự phòng rủi ro được tính theo dư nợ gốc và hạch toán vào chi phí hoạt động của các tổ chức tín dụng.

Việc xác trích lập dự phòng rủi ro tín dụng được căn cứ vào việc phân loại nợ tại ngân hàng. Các tổ chức tín dụng, ngân hàng căn cứ vào các tiêu chuẩn định tính và định lượng để đánh giá mức độ rủi ro của các khoản vay và các cam kết ngoại bảng, trên cơ sở đó phân loại các khoản nợ vào các nhóm nợ thích hợp.

Theo đó, ngân hàng sẽ tiến hành trích lập dự phòng rủi ro tín dụng. Trên bảng cân đối kế toán của ngân hàng, dự phòng phản ánh sự suy giảm của tài sản trước những tổn thất có khả năng xảy ra. Trong khi đó, trong bảng kết quả kinh doanh, dự phòng là một khoản chi phí phi tiền mặt, được ghi nhận làm giảm lợi nhuận/vốn chủ sở hữu của ngân hàng.

Xem lại: Tại sao báo cáo tài chính của ngân hàng lại khác với các doanh nghiệp còn lại?

2. Chỉ số bao nợ xấu (LLR)

Tỷ lệ bao phủ nợ xấu là số dư dự phòng của các khoản nợ xấu/Nợ xấu, được dùng để đánh giá khả năng phòng thủ của ngân hàng trước những rủi ro liên quan đến nợ xấu.

Công thức tính tỷ lệ bao phủ nợ xấu:

Tỷ lệ bao phủ nợ quá hạn = (Số dư dự phòng cụ thể + 0,75% dư nợ nhóm 1, 2, 3, 4)/Tổng nợ quá hạn.

Trong đó:

- Số dự phòng rủi ro cần phải trích lập là số tiền được xác định để dự phòng cho những tổn thất có thể xảy ra trong quá trình hoạt động của Ngân hàng và được tính toán theo quy định.

Số dư dự phòng cần trích lập = Tổng các khoản dự phòng cụ thể + Dự phòng chung

- Dự phòng chung là số tiền được xác định để dự phòng cho những tổn thất có thể xảy ra nhưng chưa xác định được khi trích lập dự phòng cụ thể. Số tiền dự phòng chung phải trích được xác định bằng 0,75% tổng số dư các khoản nợ từ nhóm 1 đến nhóm 4 trừ đi tiền gửi và khoản vay mua các giấy tờ có giá.

- Dự phòng cụ thể là số tiền được xác định để dự phòng cho những tổn thất có thể xảy ra đối với từng tài sản có rủi ro cụ thể. Các khoản dự phòng này được trích lập bằng cách lấy các tài sản có rủi ro nhân với tỷ lệ trích lập tương ứng.

- Tỷ lệ trích lập dự phòng cụ thể đối với từng nhóm nợ như sau: Nhóm 1: 0%; Nhóm 2: 5%; Nhóm 3: 20%; Nhóm 4: 50%; Nhóm 5: 100%.

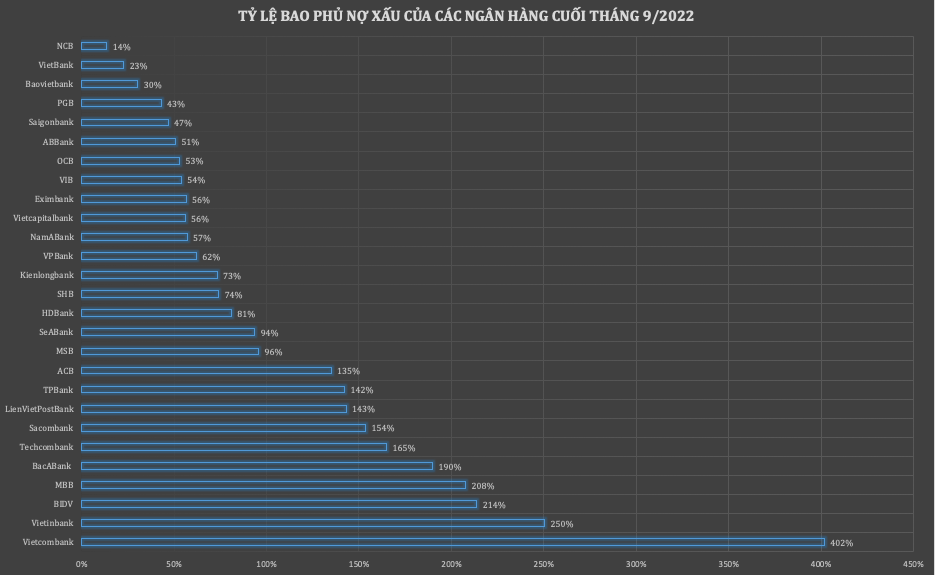

Nguồn: CafeF

Dù tỷ lệ LLR giảm khá mạnh so với đầu năm (giảm 19 điểm %), Vietcombank vẫn đang dẫn đầu hệ thống với tỷ lệ này với 402%. Điều này có nghĩa, với mỗi đồng nợ xấu, Vietcombank có tới 4,02 đồng dự phòng. Với tỷ lệ cao này, lãnh đạo ngân hàng cho biết đã thực hiện luôn việc trích 100% cho các khoản nợ được cơ cấu trong chính sách hỗ trợ khách hàng bị ảnh hưởng bởi COVID-19.

Tại VietinBank, tỷ lệ bao phủ nợ xấu đến cuối tháng 9 đã được nâng lên 250%, thay vì mức 180% cuối năm 2021. Tại BIDV, tỷ lệ này hiện đang là 214%, tại MBB là 208%, BacABank là 190%,…

Trong số 27 ngân hàng trong nhóm khảo sát, hiện đã có 10 thành viên có tỷ lệ trích dự phòng bao nợ xấu ở mức trên 100%.

Điều này cũng có nghĩa, lợi nhuận cũng như an toàn của ngân hàng sẽ không bị ảnh hưởng ngay cả trong trường hợp xấu nhất là tất cả nợ xấu trở thành không thu hồi được, vì ngân hàng đã có dự phòng đầy đủ. Nếu tỷ lệ bao nợ xấu càng cao thì chất lượng tài sản của ngân hàng đó càng tốt.

3. Chỉ số ROE (Lợi nhuận trên vốn chủ sở hữu)

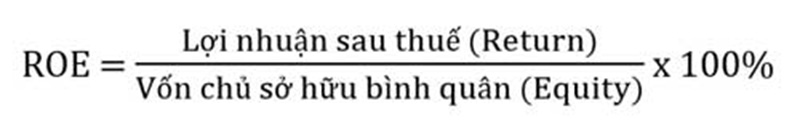

ROE (Return On Equity) là tỷ suất lợi tức trên vốn chủ sở hữu. Đây là một chỉ số đo lường khả năng sinh lời của một khoản đầu tư trên mỗi đồng vốn bỏ ra, cũng có thể hiểu rằng chỉ số này đo lường khả năng sử dụng vốn hiệu quả của công ty.

Tỷ lệ này thường được sử dụng để so sánh sức khỏe của một doanh nghiệp với các doanh nghiệp cùng ngành và với thị trường rộng lớn hơn.

- Lợi nhuận sau thuế là số thu nhập, chi phí ròng và thuế mà một công ty tạo ra trong một khoảng thời gian nhất định.

- Vốn chủ sở hữu là phần chênh lệch giữa tài sản và nợ phải trả của công ty. Đây là số tiền còn lại nếu một công ty quyết định thanh toán các khoản nợ của mình tại một thời điểm nhất định.

Chỉ số ROE càng cao thì chứng tỏ công ty đó sử dụng vốn hiệu quả.

Nguồn: CafeF

4. Chỉ số CIR (Chi phí / Thu nhập)

Tỷ lệ chi phí trên thu nhập (CIR) trong ngành ngân hàng là một chỉ tiêu xem xét mức độ quản trị hiệu quả của doanh nghiệp.

Công thức tính CIR:

CIR = Chi phí bán hàng, quản lý doanh nghiệp / Tổng thu nhập hoạt động

Ví dụ: Tính CIR của MBB 6 tháng đầu năm 2021 thì cần có các chỉ số sau:

CIR = (4371 / 14.831) = 29.4% và CIR có dấu hiệu giảm dần qua các năm là khá tích cực, bằng cách nào đó doanh nghiệp đã tiết kiệm được chi phí vận hành.

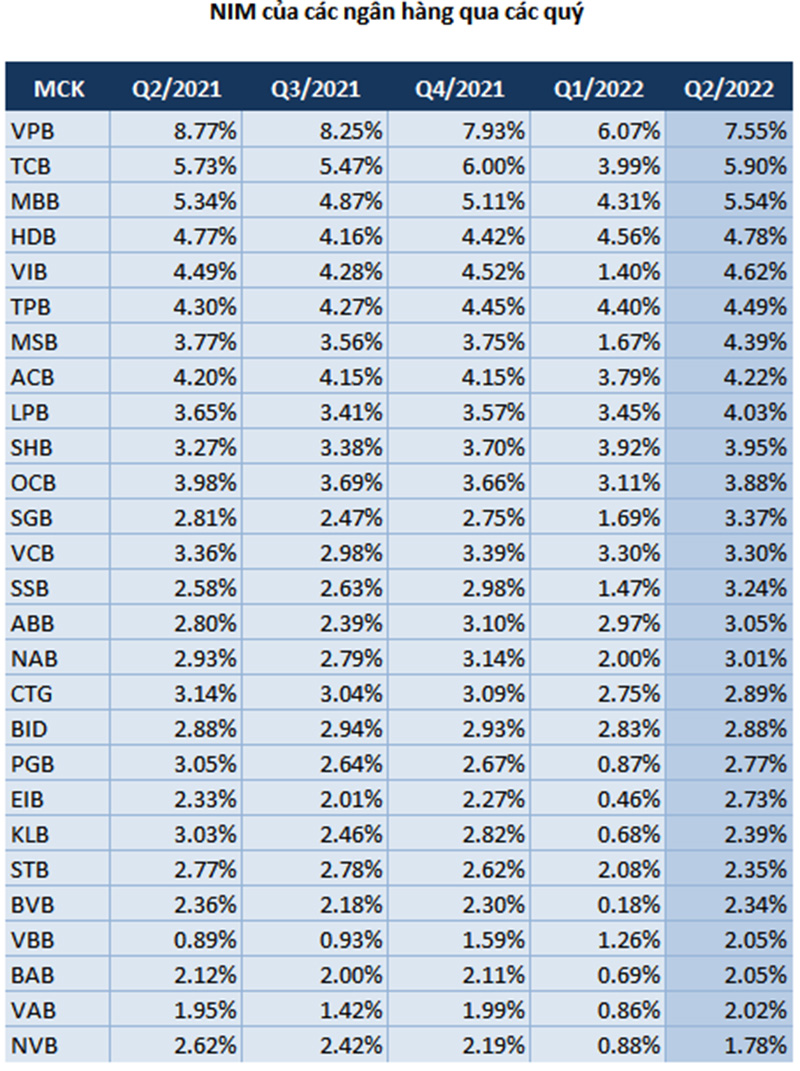

5. Chỉ số NIM (Biên lãi ròng)

Hệ số NIM (Net Interest Margin) là sự chênh lệch phần trăm giữa thu nhập lãi và chi phí lãi phải trả của ngân hàng, cho biết hiện các ngân hàng đang thực sự hưởng chênh lệch lãi suất giữa hoạt động huy động và hoạt động đầu tư tín dụng là bao nhiêu.

Công thức tính:

NIM = Thu nhập lãi thuấn / Tài sản sinh lãi

Trong đó:

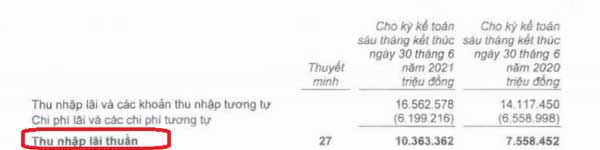

– Thu nhập lãi thuần là chênh lệch giữa chênh lệch giữa “thu nhập lãi và thu nhập tương tự” và “chi phí lãi và chi phí tương tự” được lấy trên bảng Kết quả hoạt động kinh doanh (I)

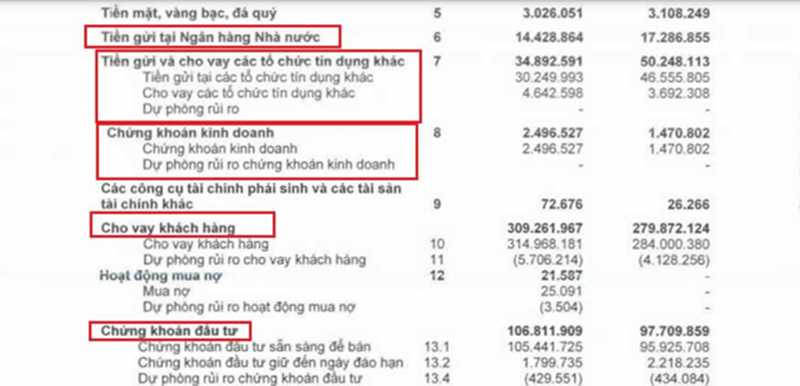

- Tài sản sinh lãi = Tiền gửi tại NHNNVN + Tiền gửi lại các TCTC khác + Chứng khoán đầu tư + Cho vay khách hàng; các số này được lấy trên bảng cân đối tài chính (I, II, III, IV)

- Chỉ số này tính theo năm hoặc Tổng 4 quý liên tiếp

+ Theo Năm: Thu nhập lãi thuần theo năm, Tài sản sinh lãi là Trung bình cộng của số đầu năm và cuối năm

+ Theo (x) Quý: Tổng Thu nhập lãi thuấn (x) quý, Tài sản sinh lãi là là trung bình cộng của số (x) quý

Hệ số NIM có ý nghĩa là cho biết hiện các ngân hàng đang thực sự hưởng chênh lệch lãi suất giữa hoạt động huy động và hoạt động đầu tư tín dụng là bao nhiêu.

Đối với chỉ tiêu NIM, một ngân hàng có khả năng phân bố tài sản vào các tài sản sinh lãi tốt nhất, cho thu nhập lãi vay trong kỳ tốt nhất do hoạt động huy động và cho vay hiệu quả, phân bổ nguồn vốn hiệu quả sẽ có chỉ số NIM cao. Tùy thuộc vào chu kỳ tín dụng và các chính sách điều tiết của Ngân hàng Nhà nước hoặc do chính sách cho vay của từng ngân hàng sẽ có các chỉ số NIM ở các thời kỳ khác nhau giữa các thời kỳ và giữa các ngân hàng.

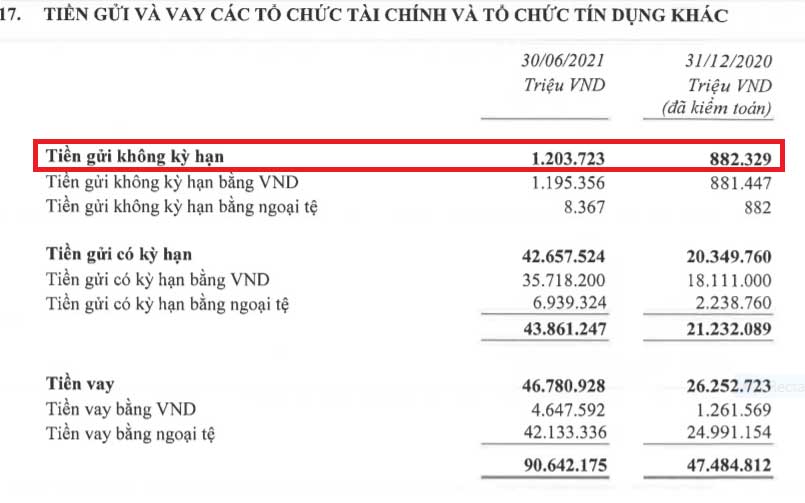

6. Casa – Tiền gửi không kỳ hạn

Tỷ lệ CASA càng lớn có nghĩa ngân hàng càng huy động được nhiều nguồn vốn rẻ, từ đó giúp ngân hàng cải thiện tỷ lệ thu nhập lãi thuần (NIM), có thêm điều kiện cạnh tranh về lãi suất cho vay trên thị trường. Mặt khác, tỷ lệ này cũng gián tiếp phản ánh hiệu quả của chính sách phát triển sản phẩm, dịch vụ tiện ích, tạo nền tảng khách hàng… của một ngân hàng thương mại.

Công thức tính Casa:

CASA = (TIỀN GỬI KHÔNG KỲ HẠN + KÝ QUỸ)/(TỔNG TIỀN GỬI + PHÁT HÀNH GIẤY TỜ CÓ GIÁ)

Cụ thể trong bảng cân đối kế toán của các ngân hàng sẽ nằm ở các mục sau đây:

Một ngân hàng có CASA cao nên cho thấy ngân hàng này có thể huy động được nguồn vốn rẻ lớn do đó chi phí giá vốn của ngân hàng này cũng rất thấp so với các ngân hàng khác cùng ngành. Và cũng do có CASA cao nên NIM của những ngân hàng này cũng sẽ rất tốt.

7. Tốc độ tăng trưởng huy động vốn

Tốc độ tăng trưởng huy động vốn (%) = (Số dư vốn huy động kỳ này/ Số dư vốn huy động kỳ trước – 1) x 100

Chỉ số này cho thấy rằng Nguồn vốn huy động tăng trưởng càng cao chứng tỏ trong kỳ ngân hàng đã áp dụng nhiều biện pháp gia tăng năng lực huy động vốn, hay do uy tín của ngân hàng được nâng cao trên thị trường

8. Tốc độ tăng trưởng tín dụng

Hoạt động tín dụng là hoạt động mang lại nguồn thu nhập trong hiện tại và tương lai của ngân hàng, là chỉ tiêu quan trọng và thường chiếm tỷ trọng lớn nhất trong Tổng tài sản

Tốc độ tăng trưởng tín dụng (%) = (Dư nợ cho vay kỳ này/ Dư nợ cho vay kỳ trước – 1) x 100

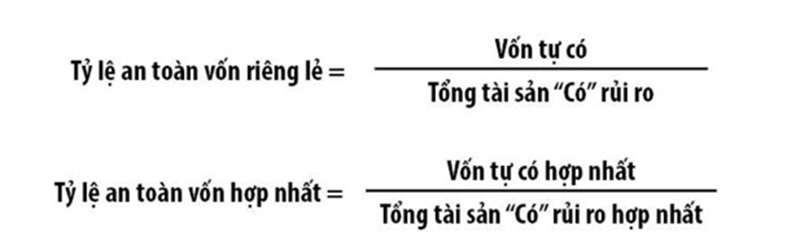

9. Hệ số CAR – Tỷ lệ an toàn vốn

Tỉ lệ an toàn vốn là một chỉ tiêu kinh tế phản ánh mối quan hệ giữa vốn tự có với tài sản có điều chỉnh rủi ro của ngân hàng thương mại.

Trong đó, vốn tự có bao gồm vốn cấp 1 và vốn cấp 2.

- Vốn cấp 1, vốn có thể chịu lỗ mà ngân hàng không bị yêu cầu ngừng giao dịch

- Vốn cấp 2, có thể hấp thụ lỗ trong trường hợp hết hạn và do đó cung cấp mức độ thấp hơn bảo vệ người gửi tiền

Hệ số CAR trung hình của hệ thống các ngân hàng thương mại Việt Nam và ngân hàng thương mại cổ phần niêm yết trên thị trường đều phải đảm bảo quy định với tỷ lệ an toàn vốn tối thiểu là 9%

Lý do tỷ lệ an toàn vốn tối thiểu (CAR) là quan trọng là để đảm bảo rằng các ngân hàng có đủ đệm để hấp thụ một khoản lỗ hợp lý trước khi họ vỡ nợ và do đó mất tiền của người gửi tiền. Tỷ lệ an toàn vốn đảm bảo tính hiệu quả và ổn định của hệ thống tài chính của quốc gia bằng cách giảm nguy cơ ngân hàng mất khả năng thanh toán. Nói chung, một ngân hàng có tỷ lệ an toàn vốn cao được coi là an toàn và có khả năng đáp ứng các nghĩa vụ tài chính của ngân hàng.

Tài sản “Có” rủi ro là tổng giá trị tài sản “Có” xác định theo mức độ rủi ro và giá trị tài sản “Có” tương ứng của cam kết ngoài bảng theo hệ số chuyển đổi.

Powered by Froala Editor