Các nhà đầu tư cá nhân trên thị trường tài chính không ngừng tìm kiếm các kỹ thuật đầu tư giúp tăng cơ hội đạt được lợi nhuận thường xuyên. Các kỹ thuật được sử dụng để dự đoán những thay đổi về giá trong tương lai đều rất giống nhau. Trong bài viết này, Vietcap sẽ đề cập đến một mô hình phân tích dựa trên biểu đồ “Mô hình vai đầu vai”

Mô hình vai đầu vai là gì?

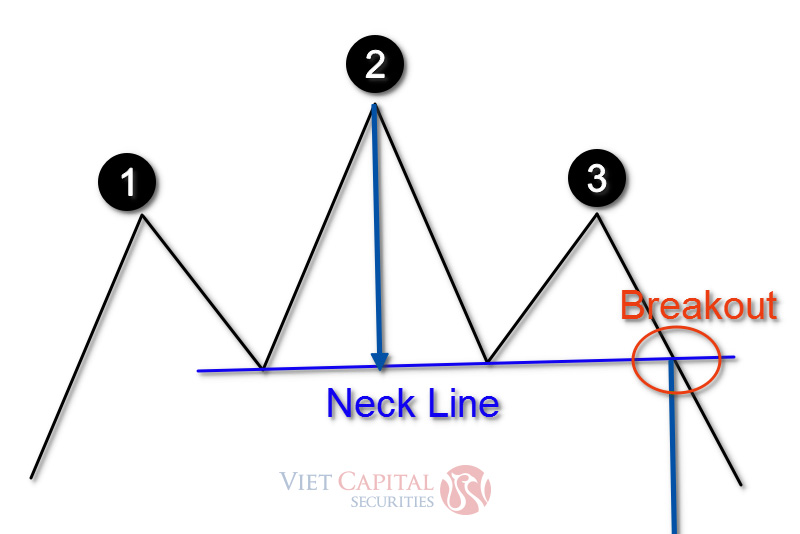

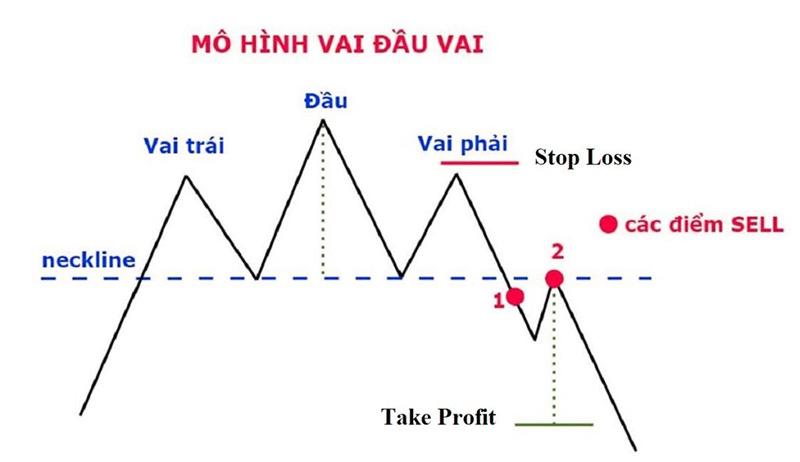

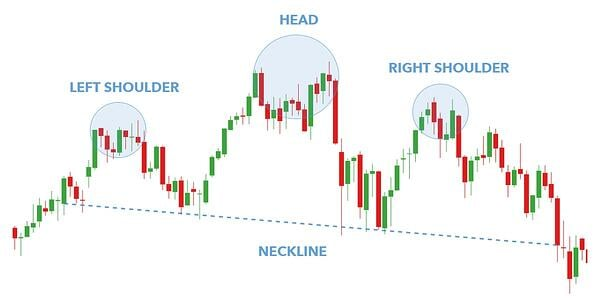

Mô hình vai đầu vai là một mô hình phân tích kỹ thuật cổ điển và là một trong những cấu trúc giá đảo ngược xu hướng tăng cơ bản. Cấu trúc giá này bao gồm ba đỉnh được hình thành ở đỉnh của một xu hướng tăng.

- Đỉnh thứ nhất là vai trái và đỉnh thứ 3 là vai phải, có chiều cao tương đương nhau.

- Điểm cao thứ hai là đầu (Head) là cao nhất.

Khi xuất hiện đỉnh thứ ba với đỉnh nằm dưới phần đầu (Head) nghĩa là giá không thể tạo đỉnh mới hoặc xu hướng tăng đã kết thúc. Nhưng để khẳng định rằng giá đã đảo chiều hoàn toàn. Nên đợi giá phá vỡ (Breakout) Neckline, được ví như đường hỗ trợ, có thể đi xuống. Do đó, các nhà đầu tư thích đặt điểm bán (Stop Loss) tại điểm phá vỡ.

Hướng dẫn cơ bản cách xem đồ thị kỹ thuật

Bạn có biết mô hình vai đầu vai nghịch đảo là gì không?

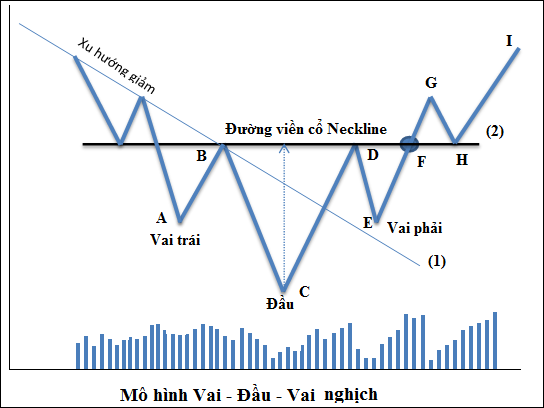

Mô hình Vai Đầu Vai nghịch đảo là một mô hình giá biểu thị sự đảo chiều đi xuống. trong đó bao gồm 3 điểm thấp nhất

- Điểm thấp nhất 1 là vai trái và điểm thấp nhất 3 là vai phải với độ sâu tương tự nhau.

- Điểm thấp thứ hai là đầu (Head), là nơi sâu nhất.

Khi đáy thứ 3 hình thành có đáy cao hơn đỉnh nghĩa là giá không thể tạo đáy mới hoặc xu hướng giảm đã kết thúc. Nhưng để khẳng định rằng giá đã đảo chiều hoàn toàn. Nên chờ giá phá vỡ (Breakout) Neckline, nó giống như một đường kháng cự dựng lên. Do đó, nhà đầu tư sẽ mua (Follow Buy) tại điểm phá vỡ.

Ưu và nhược điểm của mô hình vai đầu vai

Ưu điểm của mô hình vai đầu vai là:

- Các nhà giao dịch có kinh nghiệm dễ dàng xác định nó : Mô hình này rất dễ nhận biết đối với một nhà giao dịch có kinh nghiệm.

- Lợi nhuận và rủi ro được xác định : Có thể xác định rõ ràng các mức vào lệnh ngắn và dài cũng như khoảng cách dừng với các lệnh mở và đóng lệnh xác nhận.

- Các biến động lớn của thị trường có thể được hưởng lợi từ : Khung thời gian cho mô hình vai đầu vai khá dài, vì vậy thị trường có thể di chuyển đáng kể từ mức giá nhập cảnh đến mức giá đóng cửa.

- Có thể được sử dụng ở tất cả các thị trường : Mẫu này có thể được sử dụng trong giao dịch ngoại hối và chứng khoán.

Nhược điểm của mô hình vai đầu vai là:

- Các nhà giao dịch mới làm quen có thể bỏ lỡ điều này : Mô hình đầu và vai có thể không xuất hiện với đường viền cổ bằng phẳng; nó có thể bị sai lệch, điều này có thể khiến các nhà giao dịch mới bỏ cuộc.

- Khoảng cách dừng lỗ lớn có thể : Chuyển động đi xuống lớn trong khung thời gian dài có thể dẫn đến khoảng cách dừng lỗ lớn.

- Đường viền cổ có thể di chuyển : Nếu giá giảm, đường viền cổ có thể được kiểm tra lại, khiến một số nhà giao dịch bối rối.

Kỹ thuật quan sát đơn giản dựa trên đồ thị thực

- Trong quá trình sinh sản Vai trái, 1 hình dạng giống hình tam giác được hình thành đầu tiên.

- Sau đó, một hình tam giác khác được hình thành trong đoạn Đầu, với đỉnh của tam giác cao hơn đoạn vai trái trước nó.

- Sau đó, chúng ta có thể kỳ vọng mô hình Head & Shoulders đảo ngược sẽ xảy ra, vì vậy chúng ta có thể thử đặt lệnh giới hạn bán (đặt lệnh bán khống) trong khi giá đang tăng (đặt giá bằng với đỉnh của vai trái trước đó) vì đỉnh của hai vai thường bằng nhau.

Quy tắc giao dịch cho mô hình vai đầu vai

• Phương pháp 1 : Chờ cho đến khi mẫu được xác nhận.

a.Tín hiệu “Bán (Mở bán khống)” sẽ được tạo ra khi giá phá vỡ đường cổ xuống ở khu vực vai phải. Sau khi giá hình thành, cả 3 đỉnh là vai trái, đầu và vai phải, điều này xác nhận hình ảnh H&S hoàn chỉnh.

– Có 2 cách để đặt cắt lỗ cho phương pháp này: 1. Đặt phía trên điểm vào lệnh (vị thế bán) – dành cho người chơi bán khống, và 2. Đặt phía trên vai phải hoặc vùng đầu – dành cho người mua.

b. “Bán (mở bán)” khi giá tăng trở lại sau khi phá vỡ đường viền cổ – phương pháp này thận trọng hơn nhưng mất cơ hội kiếm lợi nhuận.

• Cách 2 : Dự đoán là “Vai phải”

a. Bắt đầu "Bán (Cú đánh ngắn)" khi "Vai phải" được hình thành. Nói cách khác, người ta cho rằng đó là vai phải (không hiển thị đỉnh của vai phải ). Bán (cú đánh ngắn) ) khi giá phục hồi một nửa cách của người đứng đầu

– Đối với việc đặt mức dừng lỗ, nó sẽ được đặt phía trên khu vực đầu.

b. Đợi cho đến khi bạn thấy đỉnh của vai phải xuất hiện và sau đó bắt đầu giảm từ đỉnh đó, sau đó bắt đầu “Bán (Mở bán khống)”.

Đối với việc đặt một điểm dừng lỗ, nó có thể được sử dụng trong khu vực. Trên đỉnh vai phải hoặc trên đầu

• Cách 3 : Dự đoán là "Đầu"

Bắt đầu bán (thời gian mở cửa ngắn) khi bạn nhìn thấy vùng “đầu”, đợi cho đến khi bạn nhìn thấy các đỉnh trong vùng “đầu” rồi từ từ di chuyển xuống – đặt lệnh cắt lỗ phía trên các đỉnh “đầu”.

Theo 3 phương thức giao dịch mô hình H&S đã đề cập ở trên, mỗi phương pháp đều có những rủi ro riêng và khác biệt. Một số phương pháp thực sự ít rủi ro hơn , nhưng cơ hội thành công lại ít hơn , vì vậy việc lựa chọn phương thức giao dịch theo phong cách này tùy thuộc vào người giao dịch. Phương pháp nào phù hợp hơn với chúng ta?

Việc lựa chọn xem xét thể tích nói chung không được coi trọng lắm, nhưng hầu hết các sách đều nói rằng thể tích đạt cực đại khi vai trái được hình thành và giảm dần. cho đến khi đầy đủ hình thức và sẽ tăng trở lại khi Đường cổ bị phá vỡ (theo ví dụ về biểu đồ TMB hàng tuần, một ví dụ hoàn hảo về sự hình thành H&S).

Tham khảo:

- Mô hình tạo đáy thường gặp: Đặc điểm & nguyên tắc áp dụng trong giao dịch

- Mô hình cờ đuôi nheo: Đặc điểm và cách nhận dạng

- Mô hình 3 đáy - Đặc điểm, nguyên tắc áp dụng trong chứng khoán

- Mô hình 3 đỉnh là gì? Đặc điểm và lưu ý khi sử dụng

Kết luận

Mong rằng những kiến thức Vietcap chia sẻ trên đây sẽ giúp các bạn có những cái nhìn rõ ràng hơn về mô hình vai đầu vai trong chứng khoán. Đây là một mô hình khá phổ biến được nhiều nhà đầu tư áp dụng. Chúc bạn đầu tư thành công.

Vietcap là một trong những công ty dịch vụ tài chính hàng đầu Việt Nam, giúp khách hàng đầu tư và phát triển thịnh vượng. Chúng tôi chuyên tư vấn, cung cấp các giải pháp tài chính cho khách hàng cá nhân và khách hàng tổ chức. Những đặc quyền vô cùng hấp dẫn và thú vị chỉ dành riêng cho khách hàng khách cá nhân khi mở tài khoản giao dịch chứng khoán tại Vietcap:

- Miễn phí tư vấn từ các tư vấn viên chuyên nghiệp và tận tâm

- Miễn phí trải nghiệm trên những nền tảng ổn định của Vietcap

- Nhận các báo cáo phân tích chuyên sâu theo danh mục đầu tư

Mở tài khoản ngay hôm nay và bắt đầu hành trình đầu tư của bạn.

Powered by Froala Editor