Các mô hình Harmonic tương đối phức tạp nhưng là một trong những mô hình giao dịch hiệu quả chính xác, đặc trưng cho các biến động giá rất cụ thể. Mô hình Harmonic là chìa khóa để xác định các dấu hiệu đảo chiều và hỗ trợ các nhà phân tích kỹ thuật diễn giải nhiều thông tin về hành động giá hơn trên thị trường. Các mô hình giá là các công cụ được sử dụng trong phân tích kỹ thuật để giúp các nhà đầu tư (NĐT) hiểu được hành động giá và dự đoán xu hướng giá tiếp theo. Trong bài viết này, Vietcap sẽ giới thiệu tới bạn đọc một mô hình giá mới đó là mô hình Harmonic.

Mô hình Harmonic (Harmonic Pattern) được phát minh và nghiên cứu bởi HM Gartley vào năm 1932

Mô hình Harmonic là gì? Lịch sử hình thành.

Khái niệm Mô hình Harmonic hay còn gọi là Harmonic Pattern được phát minh và nghiên cứu bởi HM Gartley vào năm 1932. Gartley đã viết về mô hình 5 điểm (được gọi là Gartley) trong cuốn sách “Profits in the Stock Market” của ông. Larry Pesavento đã cải thiện mô hình này với tỷ lệ Fibonacci và thiết lập các quy tắc về cách giao dịch mô hình “Gartley” trong cuốn sách “Fibonacci Ratios with Pattern Recognition– Tỷ lệ Fibonacci với Nhận diện mẫu”.

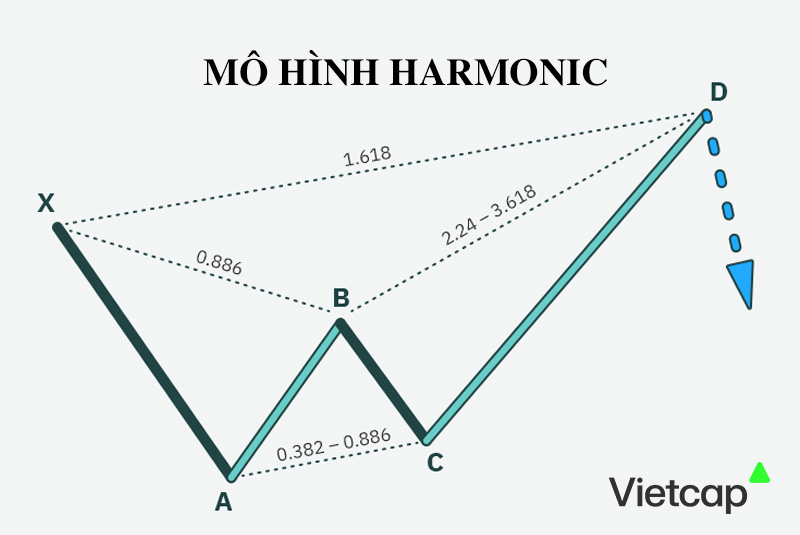

Mô hình giá Harmonic nguyên thủy của Gartley là một mô hình 5 điểm, như bên dưới:

Mô hình Harmonic nguyên thủy được tác giả áp dụng trên thị trường chứng khoán, nhưng vì những đặc tính giống nhau của một thị trường tài chính mà Gartley pattern sau này cũng được sử dụng phổ biến trong các thị trường khác như ngoại hối hay tiền điện tử.

Có rất ít tác giả khác nghiên cứu về lý thuyết mô hình này, những tác phẩm được cho là hay nhất là của Scott Carney trong cuốn sách “Harmonic Trading”. Scott Carney cũng đã phát minh ra các mẫu hình “động vật” đặc biệt như như “Crab”, “Bat”, “Shark” và “5-0” và bổ sung kiến thức chuyên sâu hơn cho các quy tắc giao dịch, tính hợp lệ và quản lý rủi ro.

Tương tự như các mô hình giá khác, Harmonic biểu diễn những sự kiện lặp lại trong quá khứ bắt nguồn từ tâm lý của đa số các nhà đầu tư trên thị trường. Điểm khác biệt của mô hình Harmonic so với các chỉ số dao động khác là nó sử dụng các tỷ lệ Fibonacci để dự đoán các bước ngoặt. Ý tưởng cơ bản của việc sử dụng các tỷ lệ này là xác định các điểm xoay quan trọng, các mức thoái lui và phần mở rộng cùng với một loạt các điểm dao động cao và thấp.

Các mô hình Harmonic xây dựng các cấu trúc mô hình hình học (sự thoái lui và dao động hình chiếu/các chân) dựa trên hành động giá hình học và các mức Fibonacci. Khi được xác định chính xác, các mẫu hình Harmonic cho phép các NĐT tham gia giao dịch trong vùng đảo chiều có độ tin cậy cao với rủi ro tối thiểu, chẳng hạn như các biến động giá tiềm năng và các điểm đảo chiều quan trọng hoặc đảo ngược xu hướng.

Các tỷ lệ Fibonacci được sử dụng trong mô hình giá Harmonic

Fibonacci là một công cụ phân tích, giao dịch cơ bản và phổ biến trên các thị trường tài chính, được sử dụng để xác định các mức thoái lui hoặc mở rộng của một xu hướng, cung cấp tín hiệu để NĐT tìm điểm vào lệnh hoặc chốt lời. Các tỷ lệ quan trọng của dãy Fibonacci bao gồm 0.236, 0.382, 0.5, 0.618, 0.764, 1.0, 1.618, 2.618….

Trong các mô hình giá Harmonic, ngoài những tỷ lệ quan trọng nói trên thì một số những tỷ lệ khác cũng được đưa vào để xác định mô hình như 0.786, 0.886, 1.27, 2.24, 3.618.

2 công cụ được sử dụng để xác định các tỷ lệ này cũng như nhận diện các mô hình giá Harmonic chính là Fibonacci Retracement và Fibonacci Extension.

Các mẫu hình của mô hình Harmonic

Mặc dù có nhiều loại mô hình Harmonic, nhưng chỉ một số ít trường tồn với thời gian vì chúng hình thành thường xuyên hơn trên biểu đồ giá. Trong phần này, Vietcap sẽ giới thiệu từng mẫu hình và phác thảo sự khác biệt của chúng, bao gồm các mô hình Bat, Gartley, Butterfly, 5.0, Crab và AB=CD. Mỗi loại mẫu hình đều có phiên bản giảm giá và tăng giá, nghĩa là sự hình thành của mô hình có thể báo hiệu sự tăng hoặc giảm giá khi mô hình đảo ngược. Mỗi mẫu hình có một sự hình thành cụ thể và quan trọng hơn là các tỷ lệ Fibonacci cụ thể phải được đáp ứng để mẫu có hiệu lực và dự đoán hành động giá trong tương lai.

Các mô hình Harmonic có thể được áp dụng cho tất cả các thị trường tài chính, bao gồm cổ phiếu, hàng hóa và thị trường ngoại hối. Mỗi mô hình được trình bày bên dưới đều có một chiến lược giao dịch kèm theo, bao gồm các điểm vào lệnh, cắt lỗ và mục tiêu lợi nhuận.

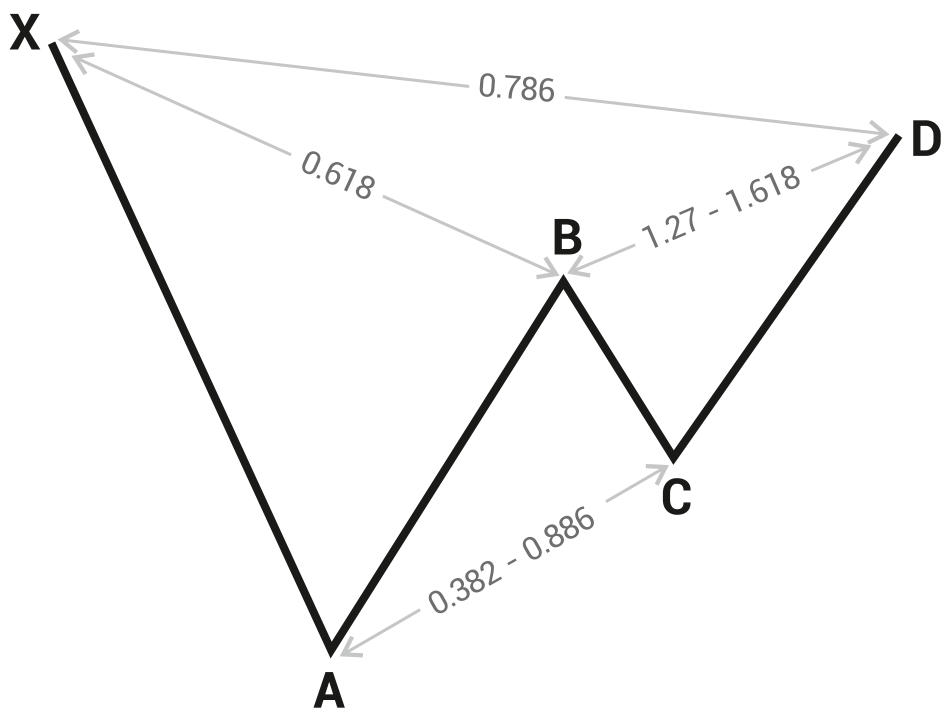

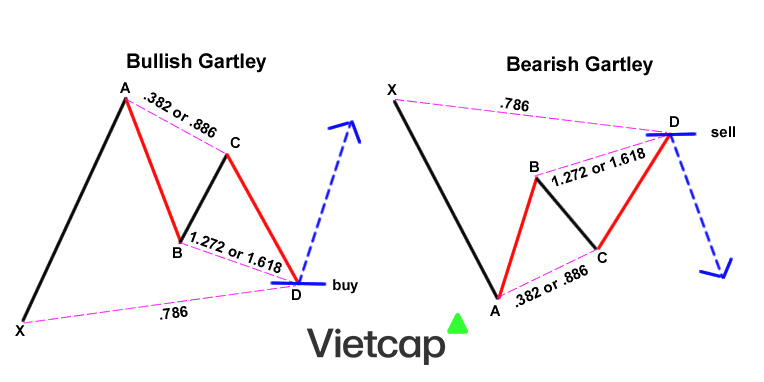

1/ Mô hình Gartley

Mẫu Gartley là một mẫu Harmonic đơn giản được phát triển bởi Harold McKinley Gartley. Mô hình Gartley còn được gọi là mô hình '222' vì được trình bày chi tiết ở trang 222 trong cuốn sách “Lợi nhuận trên thị trường chứng khoán”.

Các mẫu Gartley thường hình thành khi một xu hướng tổng thể đang điều chỉnh. Các mẫu hình Bearish Gartley trông giống như chữ 'M' trong khi các mẫu hình giảm giá có hình chữ W.

Các quy tắc để một mẫu Harmonic được gọi là mẫu Gartley là:

- Chuyển động AB phải bằng khoảng 61,8% kích thước của chuyển động XA. Do đó, nếu chuyển động XA là tăng, thì chuyển động AB sẽ đảo ngược hành động giá và đạt mức thoái lui Fibonacci 61,8% của chuyển động XA.

- Di chuyển BC sau đó sẽ là nghịch đảo của di chuyển AB. Ngoài ra, theo thời gian, động thái BC sẽ kết thúc ở mức Fibonacci 38,2% hoặc 88,6% của chặng AB trước đó.

- Chuyển động của CD phải ngược với chuyển động của BC. Nếu BC bằng 38,2% của AB, thì CD sẽ đáp ứng với phần mở rộng của BC là 127,2%. Nếu BC là phần mở rộng của AB bằng 88,6% thì CD phải là phần mở rộng của BC bằng 161,8%.

- Di chuyển CD phải là mức thoái lui 78,6% của di chuyển XA.

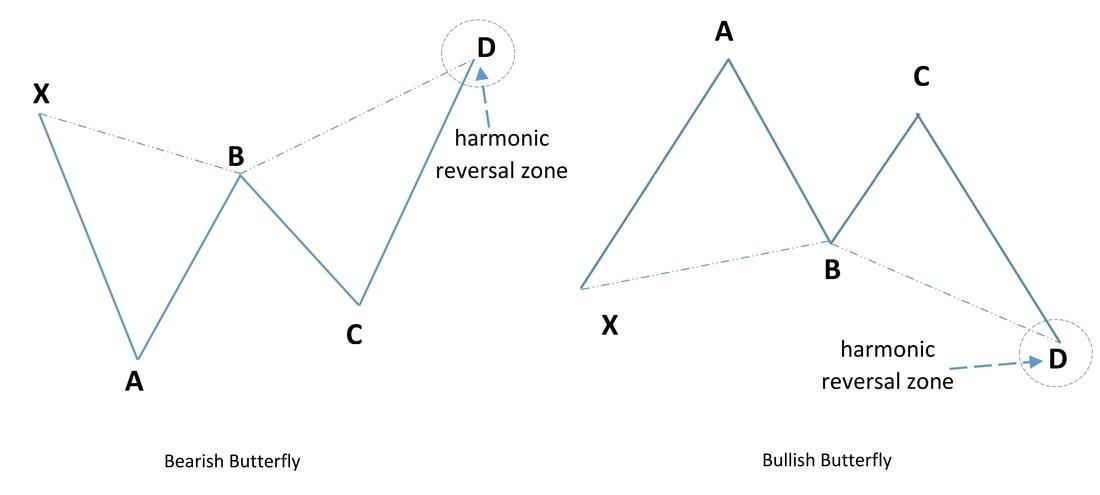

2/ Mô hình con bướm - Butterfly

Mô hình con bướm là một mô hình đảo chiều thường được tìm thấy khi kết thúc một xu hướng di chuyển. Được giới thiệu bởi Bryce Gilmore và được tạo thành từ 5 điểm: X, A, B, C và D.

Dưới đây là sơ đồ của mô hình con bướm

Mô hình có thể tạo thành hai dạng: Con bướm tăng giá, cho biết khi nào các NĐT nên mua và con bướm giảm giá, cho biết khi nào các NĐT nên bán.

Các mô hình bướm tăng giá và giảm giá có các đặc điểm sau đây có thể được sử dụng để xác định chúng.

- Mức quan trọng nhất của mô hình Con bướm là điểm B, điểm này sẽ hồi lại 78,6% của chân XA.

- Di chuyển BC sẽ hồi lại di chuyển AB ở mức 38,2% hoặc 88,6%.

- Nếu BC bằng 38,2% của AB, thì CD có khả năng đạt đến mức mở rộng 161,8% của BC. Mặt khác, CD có khả năng đạt đến độ mở rộng 261,8% của BC, nếu BC bằng 88,6% của AB.

- D phải là 127,0% hoặc 161,8% phần mở rộng của XA. Điểm D được gọi là 'Vùng đảo ngược tiềm năng (PRZ).

Từ Điểm D, NĐT có thể tham gia giao dịch với điểm dừng bằng hoặc cao hơn (dưới) điểm giá tại D.

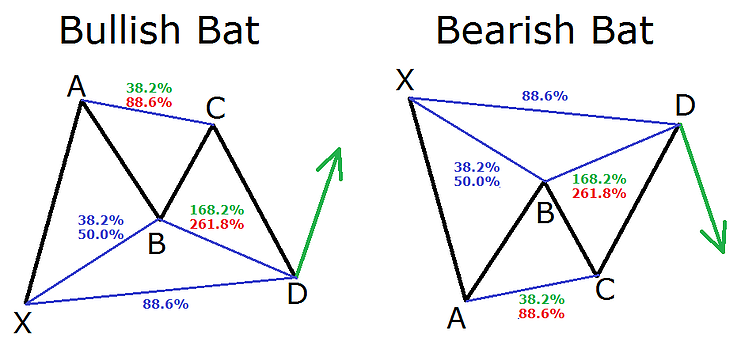

3/ Mô hình con dơi - Bat

Mô hình Bat được phát hiện bởi Scott Carney vào đầu những năm 2000. Giống như mẫu Gartley, mẫu Bat là một mẫu thoái lui và tiếp tục hình thành khi một xu hướng tạm thời đảo ngược hướng của nó nhưng sau đó tiếp tục theo hướng ban đầu.

Mô hình này cho phép các NĐT tham gia vào một xu hướng ở mức giá tốt ngay khi nó đang tiếp tục.

Các quy tắc chính của mô hình con dơi như sau:

- Chân AB có thể hồi lại trong khoảng 38,2% – 50% của chân XA

- Chân BC có thể hồi lại trong khoảng 38,2% – 88,6% của chân AB

- Chân CD có thể truy xuất tới 88,6% chân XA

- Chân CD cũng có thể là phần mở rộng trong khoảng từ 1,618% – 2,618% của chân AB

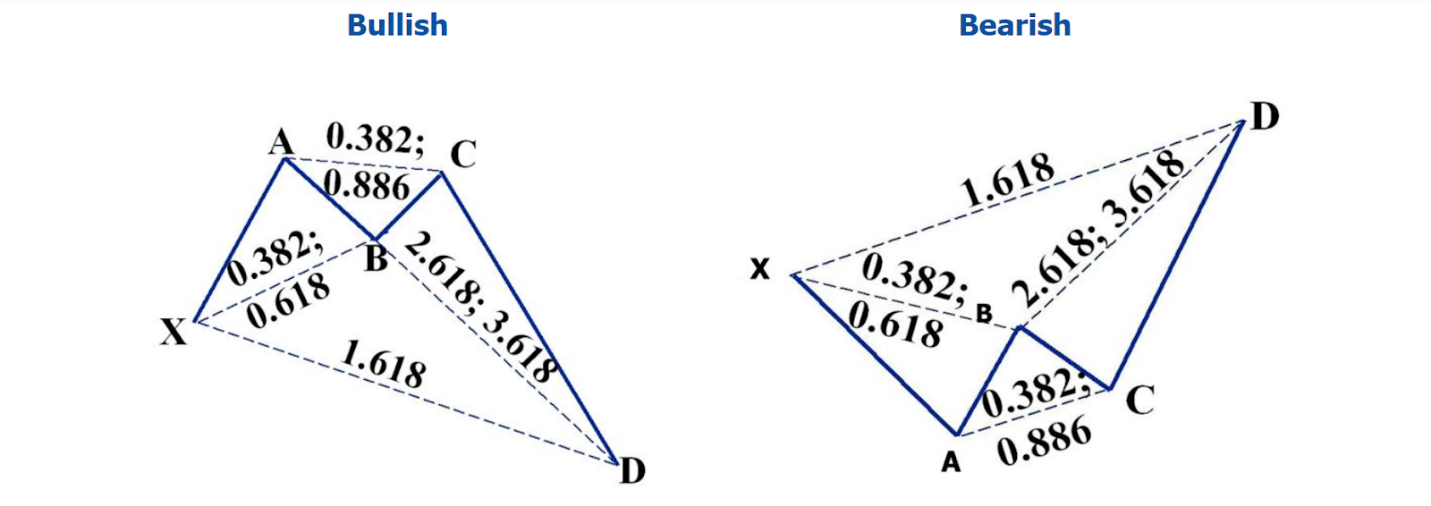

4/ Mô hình con cua - Crab

Mô hình này cũng được phát triển bởi Scott Carney, mọi người tuyên bố rằng đó là mô hình Harmonic hiệu quả nhất để sử dụng khi giao dịch. Đó là một mô hình đảo chiều bao gồm bốn chân được đánh dấu XA, AB, BC và CD.

Theo Carney, một lợi thế chính của việc sử dụng mô hình Con cua thay vì các loại mô hình Harmonic khác là tỷ lệ rủi ro/lợi nhuận cao bởi vì những thiết lập này cho phép NĐT có mức dừng lỗ rất chặt chẽ.

Mô hình Crab cho phép các NĐT tham gia thị trường ở mức cực thấp hoặc cực cao.

Các mẫu Crab phải tuân theo các quy tắc sau:

- AB nên thoái lui trong khoảng 38,2% – 61,8% của chân XA

- BC nên thoái lui trong khoảng 38,2% – 88,6% của chân AB

- C không bao giờ được vượt quá điểm cao (hoặc thấp) của điểm A

- CD là chân dài nhất và nó sẽ mở rộng tới 161,8% của XA. CD có thể kéo dài từ 224,0% – 361,8% của chân BC trong một số trường hợp cực đoan

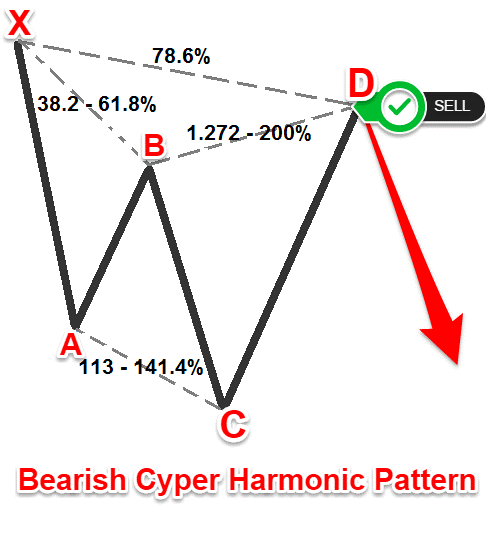

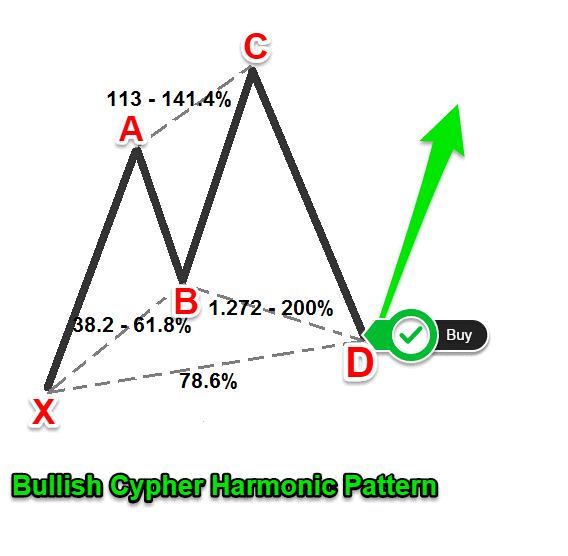

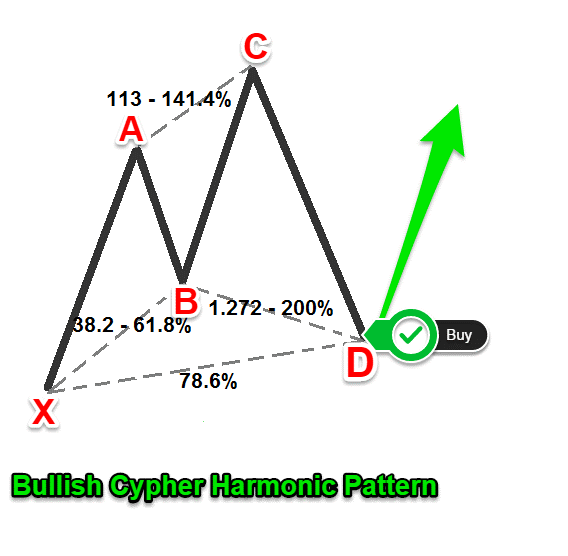

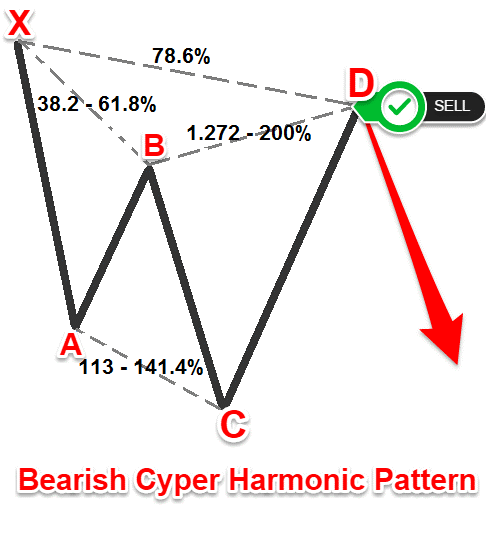

5/ Mô hình mật mã - Cypher

Mẫu Cypher có 5 điểm tiếp xúc và 4 sóng hoặc chân giữa chúng. Mỗi điểm tiếp xúc đại diện cho các mức đảo chiều, trong khi mỗi chân đánh dấu một hành động giá.

Mô hình Cypher sử dụng các tỷ lệ Fibonacci chặt chẽ hơn (thường nhỏ hơn 1), do đó tạo ra giao diện trực quan dốc hơn.

Quy tắc mẫu Cypher:

Một mẫu cypher đủ điều kiện được tạo thành từ một chân xung (XA), theo sau là một chân thoái lui (AB) đạt ít nhất mức thoái lui Fib lui 38,2% của chân XA mà không vượt quá 61,8%.

Khi được giao dịch đúng cách, mô hình hành động giá Harmonic tiên tiến này có thể đạt được tỷ lệ thực hiện đáng chú ý và tỷ lệ phần thưởng trên rủi ro trung bình khá tốt.

6/ Mô hình cá mập - Shark

Mô hình cá mập là một loại mô hình Harmonic khác. Đây là một trong những mô hình giao dịch Harmonic mới hơn và các NĐT đã sử dụng từ năm 2011.

Mô hình này có tên như vậy vì các đường bên ngoài dốc và phần lõm nông ở giữa tạo thành một biểu đồ trông giống như vây lưng.

Tham khảo:

- Một số mô hình tạo đáy thường gặp

- Mô hình cờ đuôi nheo: Đặc điểm và cách nhận dạng

- Mô hình 2 đỉnh là gì? Đặc điểm, cách giao dịch

Làm thế nào để nâng cao hiệu quả giao dịch bằng các mô hình Harmonic?

Các mô hình Harmonic khá chính xác trong việc dự báo hướng giá trong hầu hết mọi khung thời gian. Để tăng độ chính xác của chúng hơn nữa, điều cần thiết là phải đọc đúng các mẫu biểu đồ Harmonic đồng thời xem xét giá hiện tại, xu hướng, sự biến động và quan trọng nhất là tâm lý thị trường.

Hiệu quả mô hình cũng có thể được tăng lên bằng cách kết hợp các kỹ thuật phân tích kỹ thuật bổ sung. Các chỉ báo dao động, chẳng hạn như RSI, cùng với các đường hỗ trợ và kháng cự, đặc biệt, có thể hỗ trợ xác thực các tín hiệu mua/bán được tạo bởi các mẫu hình Harmonic.

Cuối cùng, để thu được nhiều lợi ích nhất từ giao dịch với mô hình Harmonic, NĐT là phải liên tục học hỏi, thực hành và phát hiện các mô hình một cách chính xác.

Ưu – nhược điểm của Harmonic Pattern

Những thế mạnh và hạn chế của Harmonic Pattern được trình bày dưới đây sẽ giúp NĐT củng cố thêm quyết định có nên sử dụng mô hình giá này hay không.

Ưu điểm của mô hình Harmonic:

- Harmonic Pattern cho tín hiệu giá đảo chiều và điểm cắt lỗ với tỷ lệ chính xác rất cao. Đó là lý do các mẫu hình Harmonic là một trong những chỉ báo hàng đầu.

- Mẫu hình Harmonic xuất hiện thường xuyên và lặp đi lặp lại, dự báo các biến động giá đáng tin cậy.

- Sử dụng tỷ lệ Fibonacci để chuẩn hóa các quy tắc giao dịch càng tăng thêm tín hiệu của cho các mẫu hình.

- Phát huy tốt tiềm năng trong điều kiện thị trường xác định; hoạt động trong tất cả khung thời gian giao dịch và có thể sử dụng kết hợp với nhiều chỉ báo kỹ thuật khác.

- Có tác dụng đo sức mạnh biên độ dao động của giá.

Nhược điểm của Harmonic Pattern:

- Như đã đề cập, các mô hình Harmonic tương đối phức tạp; các NĐT cần có chuyên môn tốt và kỹ thuật cao thì mới có thể nhận biết được mô hình và sử dụng thuần thục.

- Đôi khi, các chỉ báo Fibonacci lại tạo ra sự mâu thuẫn với các mẫu Harmonic khiến các NĐT khó khăn trong việc phát hiện các khu vực đảo chiều.

- Sẽ càng phức tạp hơn khi các mô hình Harmonic được hình thành từ cùng điểm đảo chiều trên các khung thời gian khác nhau.

- Tỷ lệ R:R (rủi ro:lợi nhuận) cho thấy sự không đối xứng và khá thấp.

Các bước giao dịch theo mô hình giá Harmonic

Có ba bước cơ bản trong việc phát hiện các Mô hình giá Harmonic:

- Bước 1: Xác định mô hình giá Harmonic tiềm năng

Lúc này, các NĐT cần xác định được chính mô hình thuộc kiểu mẫu Harmonic nào. Với mỗi mô hình Butterfly, mô hình Gartley, mô hình con dơi,… sẽ có phương pháp giao dịch riêng biệt.

Trong mọi trường hợp, hãy đánh dấu những điểm đảo ngược trước tiên.

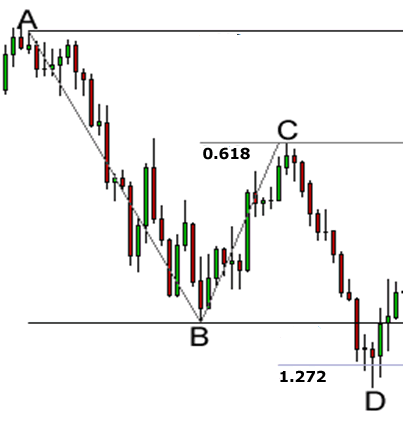

- Bước 2: Đo lường mô hình giá Harmonic tiềm năng

Sử dụng công cụ Fibonacci, Draw trendline để vẽ trên biểu đồ để xác định chính xác đây thuộc dạng mô hình gì, hãy liệt kê những quan sát của chúng ta.

- Di chuyển BC là mức thoái lui 0,618 của di chuyển AB.

- Di chuyển CD là phần mở rộng 1,272 của di chuyển BC.

- Độ dài AB gần bằng độ dài CD.

Dùng Fibonacci để đo tỷ lệ của các điểm đảo chiều, sau đó đối chiếu với cá điểm Fibonacci tương ứng với từng mô hình.

- Bước 3: Mua hoặc bán khi hoàn thành Mô hình giá Harmonic

Sau khi mô hình hoàn tất, tất cả những gì bạn phải làm là xem xét và đưa ra quyết định các lệnh mua hoặc bán.

Các mẫu hình Harmonic là một cách giao dịch chính xác và có thể rất hữu ích cho những nhà giao dịch thích nghiên cứu biểu đồ giá và các mẫu hình giao dịch. Nhưng đôi khi các mô hình Harmonic không phải lúc nào cũng thành công. Giá có thể không đảo ngược tại các vùng đảo chiều tiềm năng hoặc nếu giá đảo ngược, giá có thể không di chuyển xa như mong đợi trước khi quay trở lại theo cách khác. Hãy nhớ đặt mức cắt lỗ và mức giá mục tiêu của bạn ở mức giá hợp lý. Hy vong qua bài giới thiệu tất tần tật về mô hình Harmonic của Vietcap đã giúp bạn đọc hiểu thêm về một mô hình giá và áp dụng vào giao dịch đầu tư. Chúc các nhà đầu tư thành công!

Vietcap là một trong những công ty dịch vụ tài chính hàng đầu Việt Nam, giúp khách hàng đầu tư và phát triển thịnh vượng. Chúng tôi chuyên tư vấn, cung cấp các giải pháp tài chính cho khách hàng cá nhân và khách hàng tổ chức. Những đặc quyền vô cùng hấp dẫn và thú vị chỉ dành riêng cho khách hàng khách cá nhân khi mở tài khoản giao dịch chứng khoán tại Vietcap:

- Miễn phí tư vấn từ các tư vấn viên chuyên nghiệp và tận tâm

- Miễn phí trải nghiệm trên những nền tảng ổn định của Vietcap

- Nhận các báo cáo phân tích chuyên sâu theo danh mục đầu tư

MỞ TÀI KHOẢN NGAY hôm nay và bắt đầu hành trình đầu tư của bạn.

Powered by Froala Editor