Cụm từ lãi suất chiết khấu thường được nhắc đến rất nhiều trong lĩnh vực tài chính ngân hàng hoặc đầu tư tài chính. Nhưng để hiểu sâu và rõ hơn về lãi suất chiết khấu thì nhiều người hẳn còn rất là thắc mắc. Bài viết này Vietcap sẽ mang bạn đến tìm hiểu về lãi suất tái chiết khấu là gì, cách xác định và ý nghĩa của loại lãi suất này. Và Lãi suất chiết khấu có những tác động gì đến các ngân hàng và nhà đầu tư?

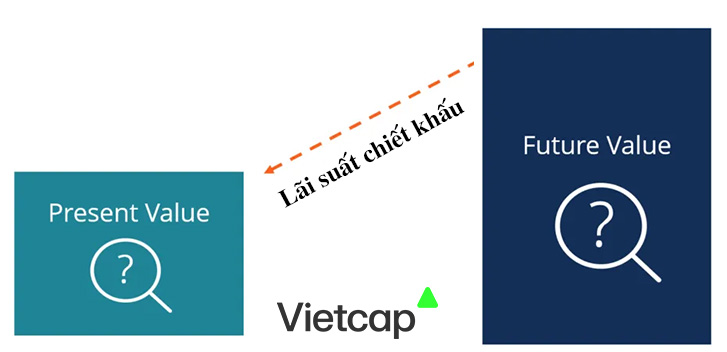

Lãi suất chiết khấu là gì?

Đầu tiên khái niệm chiết khấu (discount) là một thuật ngữ được sử dụng phổ biến trong kinh doanh được hiểu là việc doanh nghiệp giảm giá niêm yết của sản phẩm / dịch vụ theo một tỷ lệ phần trăm nhất định. Nói một cách đơn giản, chiết khấu là một khoản giảm giá hoặc nhượng bộ về giá. Chiết khấu được đưa ra để khuyến khích người mua đặt hàng và thanh toán.

Trong hoạt động ngân hàng, lãi suất chiết khấu là mức lãi suất do ngân hàng nhà nước áp dụng khi cho vay. Đối tượng cho vay là các ngân hàng thương mại. Theo đó, khi hoạt động sẽ có trường hợp cần vay tiền từ ngân hàng trung ương, nhất là khi tỷ lệ tiền mặt dự trữ của ngân hàng không thể đảm bảo an toàn. Lúc này ngân hàng thương mại sẽ xem xét vay tiền tránh xảy ra tình huống khách hàng rút tiền.

Bởi vậy mà lãi suất chiết khấu được xem là một công cụ trong chính sách tiền tệ và là căn cứ quan trọng với ngân hàng nhà nước và ngân hàng thương mại.

Ý nghĩa lãi suất chiết khấu

Lãi suất chiết khấu có vai trò rất quan trọng trong hoạt động ngân hàng, do ngân hàng trung ương quyết định. Nó không chỉ tác động đến ngân hàng thương mại mà còn tác động đến cả ngân hàng Trung ương. Theo đó:

Tác động đối với ngân hàng thương mại:

Lãi suất chiết khấu ảnh hưởng trực tiếp đến tỷ lệ dự trữ tiền mặt của các ngân hàng. Ngân hàng thương mại sẽ luôn so sánh lãi suất chiết khấu với lãi suất thị trường để quyết định giảm hay tăng tỷ lệ dự trữ. Cụ thể:

+ Nếu lãi chiết khấu cao hơn thì ngân hàng thương mại sẽ không thể để tỷ lệ tiền dự trữ quá thấp. Đặc biệt, cần tránh tỷ lệ tiền dự trữ chạm mốc an toàn

+ Nếu lãi chiết khấu bằng hay thấp hơn lãi suất thị trường thì ngân hàng có thể thoải mái cho vay. Ngân hàng thương mại chỉ cần dừng lại ở mức tỷ lệ an toàn tối thiểu. Nếu thiếu tiền mặt ngân hàng hoàn toàn có thể vay từ ngân hàng nhà nước.

Tác động đối với ngân hàng Trung ương:

Ngân hàng Trung ương sẽ quy định lãi chiết khấu để điều tiết cung tiền. Cụ thể:

+ Nếu ngân hàng muốn tăng lượng cung tiền thì sẽ giảm lãi suất cho vay.

+ Nếu ngân hàng muốn giảm lượng cung tiền thì sẽ tăng lãi chiết khấu. Bởi khi lãi chiết khấu tăng thì ngân hàng thương mại sẽ giảm cho vay.

Đặc biệt, Ngân hàng Trung ương sử dụng hình thức cho vay chiết khấu không chỉ để kiểm soát cung ứng tiền tệ, mà còn là giải pháp giúp đỡ các tổ chức tài chính khi họ rơi vào tình thế khó khăn. Theo đó, với một tiền cơ sở nhất định:

+ Nếu quy định lãi suất chiết khấu cao hơn lãi suất thị trường, ngân hàng trung ương có thể buộc các ngân hàng thương mại phải dự trữ tiền mặt bổ sung khiến cho số nhân tiền tệ giảm xuống (vì tỉ số của tiền gửi so với tiền mặt giảm) để làm giảm lượng cung tiền.

+ Còn khi lãi suất chiết khấu giảm xuống thì các ngân hàng thương mại có thể giảm tỷ lệ dự trữ tiền mặt và do vậy số nhân tiền tệ tăng lên dẫn đến tăng lượng cung tiền.

Tham khảo:

- Mối quan hệ thị trường chứng khoán và lãi suất tiền gửi

- Lãi suất âm là gì? Những điều nhà đầu tư cần biết

- Kiến thức cơ bản về lãi suất thực

Nhân tố nào ảnh hưởng tới lãi suất chiết khấu?

Có nhiều yếu tố thị trường tác động tới khoản lãi suất chiết khấu này như:

1/ Mức cung và cầu tiền tệ trên thị trường

Cung cầu luôn là yếu tố cơ bản quyết định giá cả của thị trường. Nếu cung về tiền tệ cao, lãi suất chiết khấu và tái chiết khấu có thể được quy định tăng.

Nếu lãi suất chiết khấu bằng hoặc thấp hơn lãi suất thị trường, các Ngân hàng Thương mại sẽ tiếp tục cho vay đến khi tỷ lệ dự trữ giảm tới mức tối thiểu. Bởi sau đó họ có thể vay từ Ngân hàng Trung Ương.

Nếu lãi suất chiết khấu cao hơn thị trường, Ngân hàng Thương mại phải hạn chế cho vay. Thậm chí phải dự trữ tiền mặt bởi lãi suất cao khách hàng sẽ có nhu cầu tiền mặt nhiều.

Cung tiền được Nhà nước điều tiết. Khi cung và cầu tiền ở trạng thái mất cân bằng, ngân hàng Nhà nước sẽ điều chỉnh lệ chiết khấu để ổn định lại. Nếu cung tiền quá nhiều, Nhà nước sẽ tăng lãi suất chiết khấu nhằm giảm lượng tiền lưu thông trên thị trường, giảm lạm phát.

2/ Lạm phát

Lạm phát là tình trạng giá trị thị trường của một đồng tiền tăng vượt mức giá trị thực của nó. Lúc này ngân hàng cần hạn chế cho vay bởi nhu cầu tiền mặt của thị trường đang lớn. Lãi suất chiết khấu có thể sẽ được điều chỉnh giảm để kìm hãm lạm phát.

Lạm phát gây ảnh hưởng xấu đến mọi mặt của đời sống kinh tế, chính trị và xã hội của một quốc gia, bao gồm lãi suất và tỷ suất chiết khấu.

Để vượt qua suy thoái kinh tế, Ngân hàng Trung Ương thường dùng chính sách nới lỏng tiền tệ, hạ lãi suất để kích thích tăng trưởng tín dụng của các ngân hàng thương mại. Ngược lại, để kiểm soát lạm phát, ngân hàng Trung Ương sẽ tăng lãi suất để hạn chế lượng cung tín dụng đưa vào nền kinh tế.

Như vậy, khi dự đoán lạm phát thì lãi suất chiết khấu cũng tăng và ngược lại.

3/ Chính sách tiền tệ của Chính phủ

Chính sách tiền tệ phụ thuộc vào Ngân hàng Trung Ương, họ điều chỉnh lãi suất để cân bằng nền kinh tế, phòng ngừa lạm phát cũng như khủng hoảng kinh tế xảy ra.

Nếu lãi suất tăng cao hoặc giảm xuống thấp sẽ gây ảnh hưởng nhất định đến nền kinh tế. Do đó, nhà nước sẽ thực hiện các chính sách nhằm điều chỉnh lãi suất, bình ổn nền kinh tế.

Lãi suất tăng sẽ làm cho nhu cầu tiêu dùng và đầu tư giảm, khi đó, ngân hàng nhà nước sẽ tiến hành giảm lãi suất tái chiết khấu cho các ngân hàng thương mại.

Ngược lại, khi lãi suất giảm, ngân hàng nhà nước sẽ tăng lãi suất tái chiết khấu để giảm bớt khối lượng tín dụng cho các ngân hàng thương mại. Từ đó, các ngân hàng thương mại bắt buộc phải tăng lãi suất tín dụng đối với các thành phần trong nền kinh tế.

4/ Rủi ro tín dụng

Các yếu tố thị trường như tình hình kinh tế, xã hội, sự ổn định về tình hình kinh tế – chính trị, tỷ giá hối đoái, tình hình cân đối ngân sách, tình hình tài chính quốc tế và các chính sách tài chính của nhà nước, và các chính sách tài khóa của nhà nước cũng là các yếu tố tác động lên lãi suất chiết khấu và tái chiết khấu.

Trên đây là khái niệm, ý nghĩa và xác định lãi suất chiết khấu trong lĩnh vực tài chính ngân hàng cũng như trong đầu tư. Qua bài viết này, Vietcap hy vọng có thể giúp bạn đọc hiểu hơn về lãi suất chiết khấu cũng như có những đánh giá liên quan đến việc quyết định đầu tư phù hợp.

Powered by Froala Editor