Phân tích kỹ thuật được mệnh danh là vũ khí không thể thiếu của trader trên các thị trường tài chính. Với sự phổ biến và tính năng dễ sử dụng của nó thì hiện nay, phân tích kỹ thuật được ưa chuộng hơn so với phân tích cơ bản. Hy vọng qua bài viết này, các NĐT mới có thể hiểu rõ hơn về phân tích kỹ thuật, ưu nhược điểm và các trường phái của phân tích kỹ thuật để từ đó có thể lựa chọn phương pháp phù hợp nhất với mình để áp dụng vào việc đầu tư trên thị trường.

Phân tích kỹ thuật là gì?

Phân tích kỹ thuật là phương pháp dựa vào biểu đồ, đồ thị diến biến giá cả và khối lượng giao dịch cổ phiếu nhằm phân tích các biến động cung – cầu đối với cổ phiếu để giúp cho nhà đầu tư quyết định thời điểm mua vào, bán ra hay giữ cổ phiếu trên thị trường.

Đặc điểm của phân tích kỹ thuật

Phân tích kỹ thuật tập trung vào nghiên cứu giá của chứng khoán và khối lượng giao dịch của nó. PTKT khác với Phân tích cơ bản. PTCB sẽ được sử dụng để đánh giá giá trị của một cổ phiếu dựa trên kết quả kinh doanh và tình hình vĩ mô, vi mô của doanh nghiệp. Do đó, PTKT thường được ưu tiên sử dụng trong các chiến thuật đầu tư ngắn hạn.

Có nên sử dụng phân tích kỹ thuật - Các công cụ được sử dụng trong phân tích kỹ thuật để xem xét các tác động của cung và cầu sẽ ảnh hưởng tới giá của cổ phiếu đó như thế nào.

Vai trò của phân tích kỹ thuật

PTKT có vai trò hỗ trợ cho NĐT thông qua 3 chức năng chính sau:

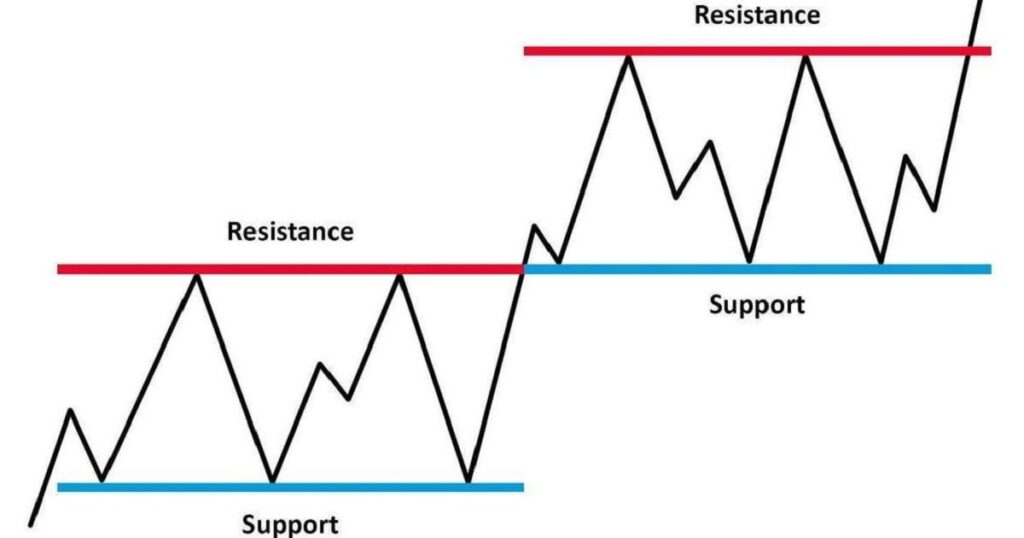

- Báo động: PTKT giúp cảnh báo trước những rủi ro sắp xảy ra và vùng hỗ trợ, kháng cự cũng như thiết lập lại ngưỡng an toàn mới. Việc nhận biết dấu hiệu thay đổi mức giá càng sớm thì NĐT càng có cơ hội đưa ra hành động mua, bán kịp thời nhằm tối ưu hóa lợi nhuận.

- Xác nhận: Mỗi phương pháp PTKT được sử dụng kết hợp với các PTKT khác hoặc các phương pháp PTCB để đánh giá về xu thế của giá chứng khoán. Việc kết hợp và bổ trợ lẫn nhau giữa các phương pháp kỹ thuật khác nhau giúp nhà đầu tư có được kết luận chính xác và tối ưu hơn.

- Dự đoán: Nhà đầu tư sử dụng các kết luận của PTKT để dự đoán giá tương lai với kỳ vọng về khả năng dự đoán tốt hơn.

Ưu và nhược điểm của phân tích kỹ thuật

1/ Ưu điểm

- Nếu PTCB thường được sử dụng để ra quyết định đầu tư thì PTKT được dùng để xác định điểm mua vào và bán ra của cổ phiếu. PTKT nhằm xác định các tín hiệu để phân tích xu hướng giá của chứng khoán. Đây chính là yếu tố quan trọng giúp NĐT thành công trong các chiến lược đầu tư.

- PTKT thường cho kết quả nhanh, không cần sử dụng đến nhiều kiến thức tài chính để bắt đầu.

- PTKT giúp NĐT xác định thời điểm giao dịch với tỷ lệ chính xác cao. Nhờ vào các chỉ báo và các mô hình, NĐT có thể sử dụng phương pháp giao dịch phù hợp nhất để vào lệnh.

- Có rất nhiều chỉ báo kỹ thuật, mô hình giá và phương pháp giao dịch, nên NĐT có nhiều sự lựa chọn phù hợp với phong cách và mục tiêu của bản thân.

Áp dụng phân kỳ kết hợp với chỉ báo Ichimoku

2/ Nhược điểm

- Các NĐT có thể bị ảnh hưởng bởi tâm lý giao dịch và ảnh hưởng đến quyết định giao dịch của mình.

- Không phải tất cả các phương pháp PTKT đều chính xác, nó chỉ có tính tương đối tại thời điểm.

- Nhiều NĐT lớn và các doanh nghiệp sẽ dùng các biện pháp để vẽ ra các mô hình và các tín hiệu giả để đánh lừa NĐT dẫn đến NĐT bị lỗ.

Các nguyên lý cơ bản của phân tích kỹ thuật

Giống như phương pháp phân tích cơ bản, phân tích kỹ thuật cũng có các nguyên lý cơ bản để minh chứng rằng phương pháp này là hoàn toàn phù hợp với thị trường tài chính hiện tại.

1/. Giá cả thị trường phản ảnh tất cả mọi thứ

Nền tảng của phân tích kỹ thuật xuất phát từ lý thuyết Dow với nhận định rằng giá cả phản ánh tất cả các thông tin liên quan. Bất kỳ các yếu tố nào tác động đến cung – cầu, tức là tác động đến giá cả như các yếu tố kinh tế, chính trị, xã hội…dù ít hay nhiều thì đều phản ánh lên giá cả. Ý nghĩa của nguyên lý này là nhà đầu tư chỉ cần nhìn vào biểu đồ giá là biết được tác động của tất cả các yếu tố khác lên giá mà không cần phải phân tích riêng từng yếu tố và việc phân tích riêng lẻ các yếu tố đôi khi mang lại những sai sót nhất định, chẳng hạn như yếu tố đó không ảnh hưởng đến giá nhưng nhà đầu tư lại phân tích tác động của nó đến giá, hoặc mức độ ảnh hưởng của nó không đáng kể dẫn đến các kết quả đi sai hướng.

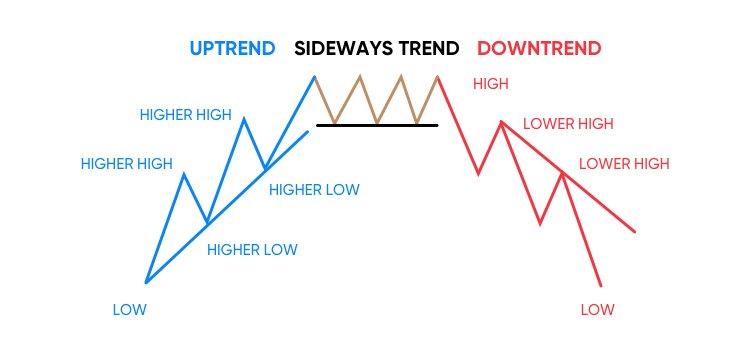

2/. Giá cả di chuyển theo xu hướng

Nguyên lý này có nghĩa là giá cả luôn dịch chuyển theo một xu hướng cụ thể nào đó, có thể là đi lên (upside), đi xuống (downside) hoặc đi ngang (sideway) và trong thực tế thì chúng ta có thể thấy được những xu hướng đó rất rõ trên đồ thị giá. Nếu phủ nhận nguyên lý này, đồng nghĩa với việc cho rằng giá dịch chuyển không theo một xu hướng nào thì phương pháp phân tích kỹ thuật xem như “vô dụng” vì mục đích chính của phân tích kỹ thuật là dự báo về xu hướng của giá, mà giá không đi theo xu hướng, nghĩa là giá luôn luôn di chuyển loạn xạ, hỗn độn thì những dự báo về xu hướng của giá là sai, là không có ý nghĩa.

3/. Lịch sử có xu hướng lặp lại

Một câu hỏi đặt ra là Cái gì sẽ được lặp lại? và câu trả lời hợp lý nhất có lẽ là “Tất cả mọi thứ liên quan đến giá, hành vi của giá sẽ được lặp lại”

Từ các chu kỳ tăng/giảm của giá, các mô hình giá, các điểm đảo chiều, các điểm tiếp diễn xu hướng, các mức hỗ trợ/kháng cự…tất cả đều đã xảy ra trong quá khứ và lặp đi lặp lại nhiều lần. Nhà đầu tư phân tích kỹ thuật sẽ dựa vào đó để tìm ra những điểm mà lịch sử có khả năng được lặp lại để tìm kiếm các cơ hội giao dịch.

Các công cụ phân tích kỹ thuật

Mô hình nến Nhật

Mô hình nến hay nói đầy đủ hơn là Mô hình nến Nhật là một công cụ mà nhà đầu tư phân tích kỹ thuật dựa vào đặc điểm của các nến Nhật để xác định hành vi của giá ở quá khứ và hiện tại, từ đó dự đoán chiều hướng đi của giá trong tương lai. 4 dữ liệu về giá (giá mở cửa, giá đóng cửa, giá cao nhất, giá thấp nhất) thể hiện trên mỗi nến Nhật sẽ cho thấy hành vi của giá cũng như tâm lý thị trường trong một phiên giao dịch cụ thể.

Mô hình giá

Khi giá cả biến động trên thị trường, chúng thường sẽ di chuyển theo một trật tự nhất định nào đó và tạo nên những hình thù, hình dạng đặc biệt mà người ta gọi đó là các mô hình giá. Chuyển động của giá đôi khi được ví như những con sóng, có lúc mạnh, lúc yếu, có lúc sóng đi lên, sóng đi xuống, hay đi ngang…hình dạng của những con sóng đó thể hiện được hành vi của giá và tâm lý thị trường trong một khoảng thời gian xác định mà nhà đầu tư dựa vào đó để xác định xu hướng của giá trong tương lai.

Có rất nhiều mô hình giá được sử dụng trong phân tích kỹ thuật với những cái tên rất tượng hình như: Mô hình giá Vai – đầu – vai (Head and shoulders), Mô hình giá Lá cờ (Flag Pattern), Mô hình giá Chữ nhật (Rectangle), Mô hình giá Chiếc cốc và tay cầm (Cup and Handle)…giá sẽ di chuyển tạo thành các mô hình có hình dạng giống như tên gọi của nó.

Tham khảo:

Các chỉ báo kỹ thuật

Chỉ báo kỹ thuật là công cụ được sử dụng phổ biến nhất trong phân tích kỹ thuật bởi các tính năng đơn giản hơn so với 2 công cụ trên.

Chỉ báo kỹ thuật được tạo thành từ các phép tính dựa trên các dữ liệu giá và khối lượng trong lịch sử. Trong các nền tảng giao dịch, các chỉ báo kỹ thuật được biểu diễn như một biểu đồ mà nhà đầu tư dựa vào đó để xác định xu hướng tiếp theo của giá. Có rất nhiều chỉ báo kỹ thuật được sử dụng, một số chỉ báo phổ biến và được rất nhiều trader ưa chuộng như MACD, RSI, Bollinger Bands, MA, ADX, Ichimoku…

Hy vọng qua bài viết trên, NĐT sẽ hiểu rõ hơn về Phân tích kỹ thuật cũng như ưu và nhược điểm của phân tích kỹ thuật so với phân tích cơ bản. Tuy nhiên, không phải ai cũng áp dụng Phương pháp giống nhau. Vì vậy, các Trader hãy tìm hiểu và có cho mình những phương pháp phân tích kỹ thuật phù hợp cho bản thân để mang lại sự tối ưu nhất về lợi nhuận nhất có thể.

Powered by Froala Editor