Trong tài chính trước khi quyết định đầu tư một dự án cần phải qua bước thẩm định. Bước này khá quan trọng, nó quyết định một dự án có được thực hiện hay không, xem xét tính khả thi của dự án. Để đánh giá được việc đầu tư một dự án có khả thi hay không trước khi quyết định đầu tư dự án người ta thường sử dụng nhiều phương pháp. Một trong số đó, là tính giá trị hiện tại ròng của một khoản đầu tư, hay còn gọi là NPV.

Chỉ số NPV là gì?

NPV (Net Present Value) là giá trị hiện tại ròng của các dòng tiền chi ra và thu nhập dự kiến thu được từ khoản đầu tư và được chiết khấu về thời điểm hiện tại. NPV tỏ ra hữu ích trong việc lập kế hoạch đầu tư và phân bổ ngân sách dự kiến cho dự án. Dựa vào NPV, người ta biết được khoản đầu tư của mình lời hay lỗ/ hòa vốn dự kiến, từ đó ra quyết định đầu tư vào dự án hay không .

Cách tính NPV

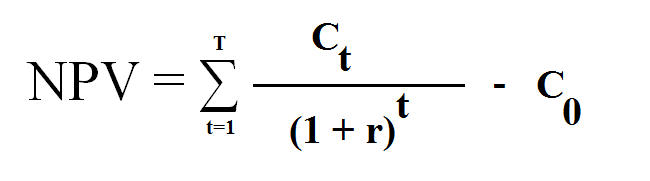

Công thức tính NPV

Trong đó:

NPV: giá trị hiện tại ròng

C0: chi phí đầu tư ban đầu

r: tỷ lệ chiết khấu

t: thời gian thực hiện dự án

Ct: dòng tiền thuần tại thời gian t

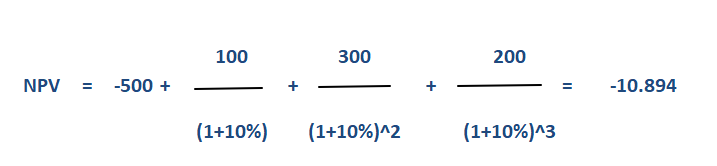

Ví dụ về cách tính NPV

Một chủ doanh nghiệp đang cân nhắc việc thực hiện dự án A. Với số vốn đầu tư ban đầu là 500 triệu và dòng tiền (Cash Flow) thu về doanh nghiệp dự kiến trong các năm sau lần lượt là: 100 triệu, 300 triệu, 200 triệu. Biết tỷ lệ chiết khấu của dự án này là 10%. Tính NPV

Ý nghĩ chỉ số NPV

Theo như công thức trên NPV có thể ra 3 giá trị: âm, dương và bằng 0. Ở mỗi giá trị có mỗi ý nghĩa khác nhau.

NPV âm (NPV <0)

Nghĩa là giá trị hiện tại ròng của tất cả các khoản thu vào và chi ra của dự án, chiết khấu về thời điểm hiện là số âm, dự án bị lỗ, không có lợi nhuận. Dự án có chi phí bỏ ra cao hơn lợi nhuận thu về (tất cả đều phải chiết khấu về thời điểm hiện tại). Vì thế, những dự án như thế này không đáng để đầu tư, hay còn gọi là bị “chết từ trong trứng nước”. Những dự án này có tỷ suất sinh lời <tỷ lệ chiết khấu của dự án.

NPV dương (NPV >0)

Nghĩa là giá trị hiện tại ròng của tất cả các khoản thu vào và chi ra của dự án, chiết khấu về thời điểm hiện là số dương, dự án khả thi, có lời. Dự án có lợi nhuận thu về cao hơn hơn phí bỏ ra (tất cả đều phải chiết khấu về thời điểm hiện tại). Vì thế, những dự án như thế này đáng để xem xét, cân nhắc đầu tư. Những dự án này có tỷ suất sinh lời > tỷ lệ chiết khấu của dự án.

Tuy nhiên, vấn đề dòng tiền và ngân sách của doanh nghiệp đòi hỏi người quản lý doanh nghiệp phải lựa chọn hay loại bỏ dự án nào (mặc dù dự án đó có NPV >0) để phù hợp với tình hình tài chính và khả năng tạo ra lợi nhuận cho công ty.

Ví dụ, nếu xem xét 5 dự án, mà có 1 dự án có NPV âm, 4 dự án có NPV dương, thì trong 4 dự án có NPV dương đó, vẫn phải cân nhắc chọn ra 1 dự án tối tối ưu nhất, và thường dự án đó có NPV cao nhất trong 4 dự án còn lại

NPV =0

Lúc này, dự án có tỷ suất sinh lời (tỷ suất hoàn vốn nội bộ IRR) = tỷ lệ chiết khấu. Nghĩa là giá trị hiện tại ròng của tất cả các khoản thu vào và chi ra của dự án, chiết khấu về thời điểm hiện tại là bằng nhau, dự án huề vốn, không lời cũng không lỗ. Vì thế, khi thực hiện hay không thực hiện dự án về mặt kinh tế không khác nhau là mấy.

Ưu nhược điểm của chỉ số NPV

1. Ưu điểm

Đơn giản, dễ sử dụng, dễ hiểu

NPV tính giá trị ròng các khoản thu nhập của dự án đầu tư thu được và chi phí chi ra ở trong tương lai về thời điểm hiện tại, từ đó ra quyết định đầu tư, cách tính này khá đơn giản, dễ hiểu. Nhà đầu tư mới tìm hiểu về tài chính có thể hiểu và áp dụng được.

Dễ so sánh

Phép tính NPV đưa ra một con số tuyệt đối về kết quả đầu tư dự tính. Từ đó, nhà đầu tư có thể so sánh được dự án đầu tư này với các dự án đầu tư khác. Bằng cách đó, nhà đầu tư dễ dàng chọn được một dự án đầu tư hiệu quả nhất trong nhiều lựa chọn đầu tư.

Nhờ tính chất này, nhà đầu tư nếu thẩm định dự án đầu tư nào mà có NPV<=0 thì có thể loại liền trực tiếp tại thời điểm đó, vì biết rằng các dự án đó không khả thi, không mang lại lợi ích cho doanh nghiệp. Tiết kiệm được thời gian, nhân lực và nhất là không lãng phí cơ hội cho những dự án khác

Dễ tùy chỉnh

Một tính chất nữa của NPV là dễ dàng tùy chỉnh. Trong công thức tính toán của NPV, nhà đầu tư có thể tùy chỉnh tỷ lệ chiết khấu để phản ánh hết các trường hợp rủi ro, phù hợp với tình hình thực tế. Cũng nhờ tùy chỉnh chỉ số này, cũng sẽ lượng hóa được các kịch bản NPV trong các trường hợp điều chỉnh đó. Từ đó, giúp nhà đầu tư chủ động hơn trong quyết định đầu tư

2. Nhược điểm

NPV là 1 chỉ số hữu hiệu trong việc đánh giá hiệu quả đầu tư, nhưng không phải là không có nhược điểm

Khó ước tính

Việc tính toán NPV phải ước tính các khoản thu nhập trong tương lai và tỷ lệ chiết khấu. Tỷ lệ chiết khấu là một biến số phụ thuộc rất nhiều vào các yếu tố khác, nếu một trong các yếu tố gỉả định thay đổi thì tỷ lệ chiết khấu cũng sẽ thay đổi, ở thời điểm khác trong tương lai.

Các khoản dòng tiền từ dự án thu về cũng khó xác định được thời điểm chính xác, nên khi chiết khấu về hiện tại cũng không chính xác

Vì thế, việc ước lượng các dòng tiền trong tương lai và tỷ lệ chiết khấu khó ước tính. Dẫn đến việc tính NPV giữa dự tính và thực tế thực hiện không chính xác

Không tính đến quy mô dự án

Một khiếm khuyết rất lớn của chỉ số NPV là trong công thức chỉ đề cập đến giá trị của các dòng thu nhập, chi phí chiết khấu về hiện tại, không đề cập đến quy mô của dự án. Khi không đề cập đến quy mô dự án, nhà đầu tư bỏ qua việc tính toán tỷ suất sinh lời trên vốn đầu tư.

Ví dụ:

Một dự án đầu tư ban đầu là 3 tỷ, mang lại lợi nhuận 5 tỷ

Một dự án có vốn đầu tư là 1 tỷ, mang lại lợi nhuận 2 tỷ

Tỷ lệ chiết khấu là 10%

NPVa=-3+5/1.1=1.54

NPVb=-1+2/1.1=0.8

Thoạt nhìn nhà đầu tư sẽ sử dụng phương án a, vì NPVa>NPVb, tuy nhiên, khi so sánh lợi nhuận mang lại trên tổng vốn đầu tư ban đầu thì phương án b tốt hơn phương án a.

Vì thế, nếu so sánh các dự án NPV khác nhau thì phải so sánh cùng quy mô, nếu khác quy mô thì sự so sánh trở nên khập khiễng

Không thể hiện tổng thể của dự án

NPV chỉ tính toán dòng tiền thu được và chi phí phải bỏ ra chiết khấu về thời điểm hiện tại, không thể hiện được các vấn đề khác như: lợi ích doanh nghiệp, trách nhiệm doanh nghiệp với xã hội, tỷ lệ lợi nhuận trên vốn bỏ ra… Vì thế, để đánh giá, thẩm định dự án trước khi đầu tư cần kết hợp nhiều chỉ số tài chính khác để đưa ra quyết định chính xác

Chi phí cơ hội

Nhà đầu tư chỉ so sánh NPV của các dự án hiện tại để tìm ra dự án có NPV tốt nhất. Nhưng lại bỏ qua các dự án khác có thể xảy ra trong tương lai. Đó chính là chi phí cơ hội khi bỏ qua một dự án tốt hơn. Điều này cũng không nói trước được vì những gì xảy ra trong tương lai là điều không ai biết trước được

Mối liên hệ giữa NPV và IRR.

NPV và IRR có mối liên hệ mật thiết với nhau. IRR là tỷ suất hoàn vốn nội bộ.

Nghĩa là mức tỷ suất sinh lời cần đạt để dự án được hoàn vốn, không bị lỗ, lúc này NPV=0

Vì thế, để tính tỷ suất hoàn vốn nội bộ của dự án, chỉ cần cho NPV =0

Vậy khi NPV=0 thì tỷ lệ chiết khấu= tỷ suất hoàn vốn nội bộ.

Dựa vào công thức tính NPV, ta thấy

- Khi IRR>r: NPV>0: Dự án có khả năng sinh lời, đáng đầu tư

- Khi IRR<r: NPV<0: Dự án bị thua lỗ, loại dự án

IRR: tỷ suất hoàn vốn nội bộ

r : tỷ lệ chiết khấu

Có thể tìm hiểu thêm về chỉ số IRR tại đây.

Kết luận

Không thể phủ nhận tính hữu hiệu của chỉ số NPV trong việc thẩm định dự án, đánh giá hiệu quả đầu tư thông qua các ưu điểm mà NPV thể hiện như trình bày ở trên. Bên cạnh đó, NPV cũng không phải là chỉ số đại diện cho tất cả, không thể hiện hết được tính hiệu quả của dự án đầu tư mà còn phải dựa vào nhiều yếu tố khác. Vì thế, để đánh giá thiết thực dự án đầu tư, nhà đầu tư nên kết hợp thêm các chỉ số khác như: ROE, ROA, ROIC… ở các bài viết khác của Vietcap . Hãy theo dõi Vietcap để cập nhật được thêm nhiều kiến thức khác

Tham khảo:

- Chỉ số EBIT là gì? Ý nghĩa trong phân tích tài chính doanh nghiệp

- Chỉ số CPI là gì? Ý nghĩa, cách tính và những lưu ý

- Phân tích Các chỉ số về hoạt động doanh nghiệp

Powered by Froala Editor