EBIT là một trong những chỉ số tài chính quan trọng, giúp so sánh mức thu nhập của các doanh nghiệp khi có cùng một mức thuế và không có chi phí lãi vay.

Chỉ số EBIT là gì ?

Lợi nhuận trước lãi vay và thuế hay thu nhập trước lãi vay và thuế (tiếng Anh: earnings before interest and taxes—EBIT) là một chỉ tiêu dùng để đánh giá khả năng thu được lợi nhuận của công ty, bằng thu nhập trừ đi các chi phí, nhưng chưa trừ tiền (trả) lãi và thuế thu nhập.

- Interest – I là lãi vay và nó liên quan trực tiếp đến nợ vay, nghĩa là ảnh hưởng đến cấu trúc vốn.

- Taxes – T là yếu tố liên quan tới Thuế, nghĩa là doanh nghiệp đó có được ưu đãi về thuế hay không.

EBIT một trong các chỉ số khả năng sinh lời của doanh nghiệp được đề cập đến như "khoản kiếm được từ hoạt động kinh doanh", "lợi nhuận từ hoạt động kinh doanh" hay "thu nhập ròng từ hoạt động".Công thức để tính EBIT là:

EBIT = Thu nhập - Chi phí hoạt động

Có thể xem công thức tính EBIT một cách cụ thể hơn như sau:

EBIT = Tổng Doanh thu - Tổng biến phí - Tổng định phí

Tuy nhiên trong các báo cáo tài chính của các doanh nghiệp Việt Nam, do khoản chi phí lãi vay nằm bên trong chi phí tài chính, nên sẽ rất khó tính chi phí hoạt động, vì vậy có thể dùng công thức sau để thay thế:

EBIT = Lợi nhuận trước thuế + Chi phí lãi vay

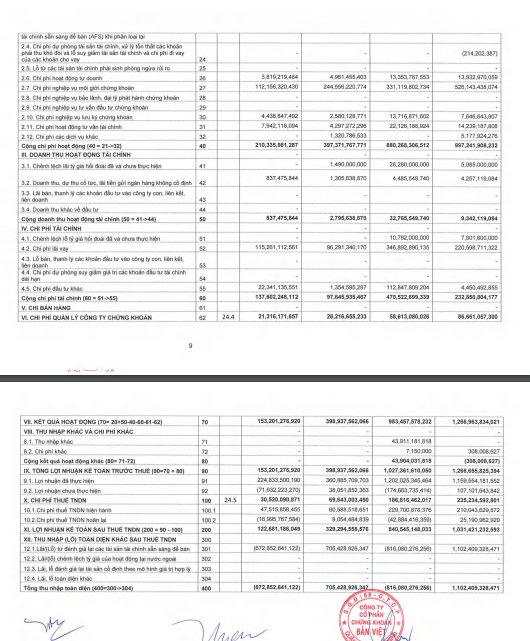

VÍ DỤ: Theo BCTC Q3.2022 của Vietcap , tính được EBIT theo công thức:

EBIT = LNTT + CPLV = 153 tỷ + 115 tỷ = 268 tỷ

Nói cách khác, EBIT là tất cả các khoản lợi nhuận trước khi tính vào các khoản thanh toán tiền lãi và thuế thu nhập. Một yếu tố quan trọng đóng vai trò giúp cho EBIT được sử dụng rộng rãi là nó đã loại bỏ sự khác nhau giữa cấu trúc vốn và tỷ suất thuế giữa các công ty khác nhau.

Do đã loại bỏ lãi vay và thuế, hệ số EBIT làm rõ hơn khả năng tạo lợi nhuận của công ty, và dễ dàng giúp người đầu tư so sánh các công ty với nhau

Ý nghĩa của EBIT

Với việc loại bỏ 2 chi phí là:

- Chi phí lãi vay liên quan đến nợ vay (tức, cấu trúc vốn), và…

- Chi phí thuế liên quan đến thuế (liệu doanh nghiệp có được ưu đãi thuế hay không?)

EBIT giúp tập trung vào khả năng tạo ra thu nhập từ hoạt động kinh doanh cốt lõi của doanh nghiệp.

EBIT giúp nhà đầu tư đánh giá hoạt động của doanh nghiệp:

- Khả năng kiểm soát các chi phí của doanh nghiệp

- Hoạt động kinh doanh và hoạt động để tạo ra lợi nhuận

- Khả năng của doanh nghiệp trong việc thanh toán các khoản nợ và nguồn vốn để duy trì, phát triển cho những kế hoạch trong tương lai.

EBIT cũng được các nhà đầu tư áp dụng trong việc so sánh hai hoặc nhiều công ty thuộc cùng một lĩnh vực hoạt động nhưng lại có mức thuế thu nhập khác nhau.

Việc sử dụng chỉ số lợi nhuận trước thuế và lãi vay giúp các nhà đầu tư có cái nhìn khách quan nhất về hiệu suất hoạt động và tiềm năng phát triển trong tương lai của công ty.

EBIT là chỉ số được dùng phổ biến khi đánh giá sức khỏe tài chính của một doanh nghiệp. Tuy nhiên, để có cái nhìn tổng quát, nhà đầu tư nên sử dụng kết hợp các chỉ số khác như: ROE, ROA, ROS, EPS, P/E, P/B.

Ứng dụng của EBIT trong đầu tư chứng khoán

Sử dụng Ebit Margin

- EBIT Margin được định nghĩa là hệ số biên lợi nhuận trước thuế và lãi vay. Hệ số này thể hiện hiệu quả quản lý tất cả các chi phí hoạt động, bao gồm chi phí giá vốn, chi phí bán hàng và chi phí quản lý của doanh nghiệp. Ebit Margin được sử dụng để so sánh tình hình hoạt động của một doanh nghiệp qua các năm hoặc so sánh nhiều doanh nghiệp cùng lĩnh vực với nhau.

- Chỉ số Ebit Margin giữ ở mức 15% hàng năm, có thể đánh giá tình hình kinh doanh hiệu quả. Chỉ số này càng cao, chứng tỏ tình hình hoạt động của doanh nghiệp càng tốt. Ngược lại, chỉ số Ebit Margin thấp, chứng tỏ công ty đang gặp khó khăn trong việc quản lý các khoản chi phí, làm ảnh hưởng đến hoạt động chung.

- Cách tính Ebit Margin như sau:

Ebit Margin = EBIT / Doanh thu thuần

Trong đó:

EBIT chính là lợi nhuận trước lãi vay và thuế

Doanh thu thuần là lợi nhuận thu về sau khi đã trừ đi các loại thuế như thuế TNDN, thuế XNK, thuế tiêu thụ đặc biệt…

- Dùng chỉ số EBIT để định giá cổ phiếu

- Chỉ số EV / EBIT còn được sử dụng để định giá cổ phiếu. Đây là cách định giá cổ phiếu phổ biến trên thế giới, được nhiều nhà đầu tư nổi tiếng lựa chọn. Tuy nhiên, phương pháp này ít được sử dụng tại Việt Nam.

Trong đó:

EV là giá trị doanh nghiệp (EV = (Giá cổ phiếu x Số lượng cổ phiếu đang lưu hành) + Vay ngắn hạn và dài hạn + Lợi ích cổ đông thiểu số + Giá trị thị trường của cổ phiếu ưu đãi – Tiền và các khoản tương đương tiền.

Sử dụng EBIT đánh giá khả năng thanh toán lãi vay

- EBIT còn được sử dụng để đánh giá khả năng thanh toán lãi vay của doanh nghiệp. Chỉ số này có giá trị càng lớn thì chứng tỏ doanh nghiệp càng có khả năng chi trả lãi vay tốt và ngược lại. Công thức tính như sau:

Khả năng thanh toán lãi vay = EBIT / Chi phí lãi vay

Sử dụng Ebit để tính toán trong mô hình Dupont 5 nhân tố

- Các nhà đầu tư sử dụng mô hình Dupont 5 nhân tố để phân tích các yếu tố ảnh hưởng đến kết quả hoạt động sản xuất, kinh doanh của doanh nghiệp, 5 nhân tố đó ảnh hưởng trực tiếp đến chỉ số ROE, đó là:

- Hệ số gánh nặng nợ (Tax Burden) = Lợi nhuận sau thuế / Lợi nhuận trước thuế;

- Hệ số gánh nặng lãi vay (Interest Burdern) = Lợi nhuận trước thuế / Ebit;

- Biên lợi nhuận hoạt động Ebit margin = Ebit / Doanh thu thuần;

- Số vòng quay tổng tài sản = Doanh thu thuần trên giá trị bình quân tổng tài sản;

- Tài sản bình quân trên giá trị bình quân vốn chủ sở hữu.

Tham khảo thêm:

Phương pháp định giá cổ phiếu nào chính xác nhất?

Tìm hiểu các chỉ số tài chính của doanh nghiệp

Như vậy, dựa vào chỉ số EBIT, nhà đầu tư có thể đánh giá được tình hình hoạt động, khả năng quản lý các nguồn lực và tiềm năng phát triển của doanh nghiệp trong tương lai. Đây là bước quan trọng trong việc đánh giá giá trị cổ phiếu và giá trị doanh nghiệp, giúp nhà đầu tư lựa chọn được phương án đầu tư hiệu quả nhất.

Vietcap là một trong những công ty dịch vụ tài chính hàng đầu Việt Nam, giúp khách hàng đầu tư và phát triển thịnh vượng. Chúng tôi chuyên tư vấn, cung cấp các giải pháp tài chính cho khách hàng cá nhân và khách hàng tổ chức. Những đặc quyền vô cùng hấp dẫn và thú vị chỉ dành riêng cho khách hàng khách cá nhân khi mở tài khoản giao dịch chứng khoán tại Vietcap:

- Miễn phí tư vấn từ các tư vấn viên chuyên nghiệp và tận tâm

- Miễn phí trải nghiệm trên những nền tảng ổn định của Vietcap

- Nhận các báo cáo phân tích chuyên sâu theo danh mục đầu tư

MỞ TÀI KHOẢN NGAY hôm nay và bắt đầu hành trình đầu tư của bạn.

Powered by Froala Editor